【ACY證券】日本央行掩耳盜鈴,日元匯率方向不明!

🔗 每日分析一分鐘影音 🔗

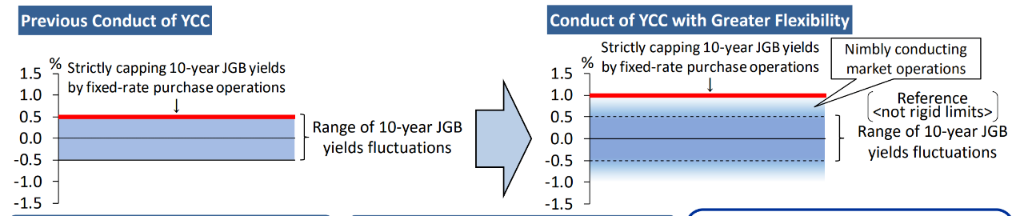

上週五,日本央行對YCC收益率曲線控制進行了“微調”,引發市場熱議。

和多數人想像中不同,日本央行沒說直接將10年期國債利率上限從0.5%上調至1.0%,而是稱會更加“靈活”地控制利率,允許10年期利率在0.5%水平線上下0.5%波動幅度。這種仿佛要調,又仿佛不調的樣子,體現了日本央行一貫的東方式“含蓄”。然而在明眼人看來,這無疑是掩耳盜鈴。其實說到底就是將利率上限調整為1.0%,所謂“靈活”只不過是央行給自己留下的一條退路。日本央行的確想要放鬆YCC控制,但又擔心引發債券市場的動盪,因此想出了這麼一個“折中”方案。這次日本利率決議毫無疑問遠比市場預期的更加鷹派。

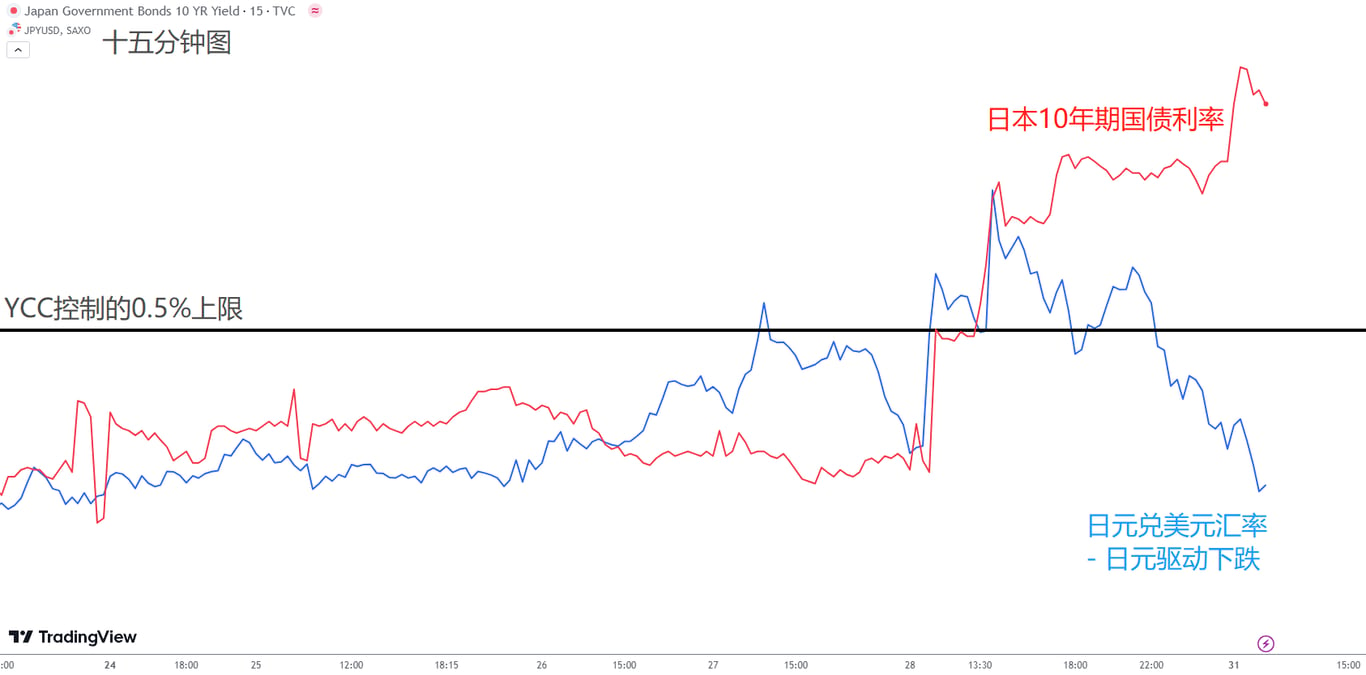

話雖如此,外匯市場卻不是這麼反應的。由圖可見,在決議發佈後,10年期日債利率直接突破0.5%上限的封鎖,創下了近十年來的新高。然而在沒有美元升值的驅動下,日元兌美元的匯率卻在反向下跌,貨幣與利率的走勢之間出現明顯背離。明明是鷹派信號,貨幣卻在貶值,這種反常的行情讓人不得不思考,日本央行釋放的信號真的是鷹派的嗎?

這也是金融市場最有趣的地方,由於不同類別的資產市場屬性各不相同,因此對同一個消息面的短線反應會有差異。外匯與股票市場絕大多數情況只看預期的變化,但債券市場容易受到實際需求的影響。

為了方面理解,從債券價格的角度來解釋日央的決議。其實日央之前做的事情是通過大量購買債券,來維持債券的價格。打個比方,一旦價格跌破1000日元,央行便會不計成本地支撐價格。而上週五的調整,就是將價格下限調整到900日元。對於債券投資者來說,第一反應自然是趕緊將手中的債券賣掉,避免蒙受虧損。而對於債券發行方/空頭方來說,當然也想趁著利率還沒漲上來,儘快發行低利率債券。因此10年期國債利率也隨之快速突破。

不過對於外匯交易員來說,更關注的是央行政策背後的態度。價格下限下調(YCC調整)並不意味著價格一定會下跌。只要需求足夠,即便下限調整到900,價格也能維持在1000以上。這點和加息不同,加息其實是下調價格的上限。如果價格上限被調整為900,那麼價格必然會從1000跌至900。換句話來說,日元交易員更多關注日本央行政策調整背後對日本國債市場需求的預期。交易員認為,日央之所以調整YCC正是因為其判斷國債需求充足,無需保持目前的購債規模,因此交易員選擇拋售日元。(邏輯:日債價格難跌>>日債利率難漲>>日元匯率回檔)這種觀點也在隨後得到日央的“印證”。央行將2024年通膨預期從2.0%下調至1.9%,釋放了鴿派的信號,進一步推動日元貶值。

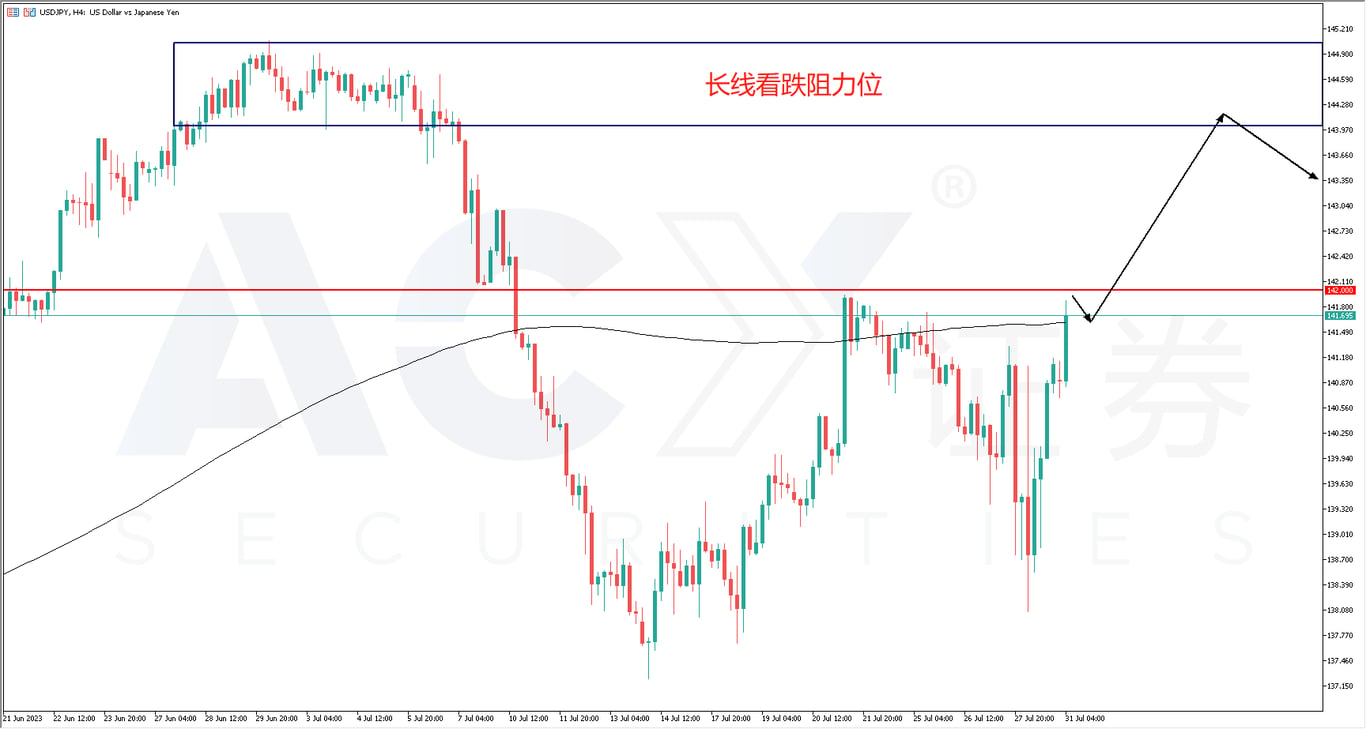

關鍵在於,究竟債券市場的實際需求以及外匯市場的需求預期,哪個是正確的?考慮到這次政策調整將影響到過去二十年的日本低利率債券,對實際需求的影響還未得到充分釋放,因此對本次日央決議的解讀還是應該以基本面鷹派為主,因此日元的交易策略也應該以短線回檔長線看漲為主。

從美元兌日元四小時圖來看,考慮到短線消息面影響,美元兌日元處於反彈階段,美日有突破142大關的可能,不過動能需要美國或歐洲經濟資料的觸發。考慮到美國利率即將到頂,而日本利率開始上調,美日長線的交易策略應該以逢高看空為主。現價上方的長線關鍵阻力在前高點144-145大關。而短線交易策略則需要等待價格突破142關口後順勢看漲,直到技術面發生逆轉。

2023.07.31重要經濟數據

09:30 中國7月官方製造業PMI

17:00 歐元區7月CPI年率

21:45 美國7月芝加哥PMI

22:30 美國7月達拉斯聯儲商業活動指數

歡迎追蹤我們的IG 🔎 acy_securities_zh 查看更多市場分析、國際熱點、投資教學

👉【訂閱電子報】- 獲取每日市場分析

👉【免費參與線上課程】- 專業分析師帶你分析市場、解析財報

👉【領取高達$3000贈金】- 新用戶在ACY開戶將可領取高達$3,000贈金!

本文內容由協力廠商提供。ACY證券對文中內容的準確性和完整性,不做任何聲明或保證;由協力廠商的建議,預測或其他資訊導致了投資損失,ACY證券不承擔任何責任。本文內容不構成任何投資建議,與個人投資目標,財務狀況或需求無關。如有任何疑問,請您諮詢獨立專業的財務或稅務的意見 。