你能忍受的最大跌幅是多少?

大家好,我是FC大叔,一個滿滿指數化投資魂+資產配置骨的職場打工蟻。

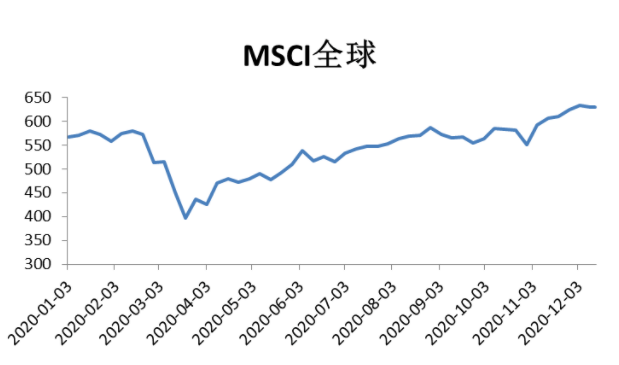

2020年三月期間,股市出現在歷史上留名的一刻。2020年3月9日,標普500指數開盤後跌7%,觸發第一次熔斷機制。 2020年3月12日,標普500指數開盤後短時間內跌幅超過7%,再次觸發熔斷機制。

2020年3月16日,標普500指數開盤下跌220.60點,跌幅8.14%,觸發當月第三次熔斷。 2020年3月18日,標普500指數盤中下跌177.29點,跌幅7.01%,觸發當月第四次熔斷。

一、四次熔斷

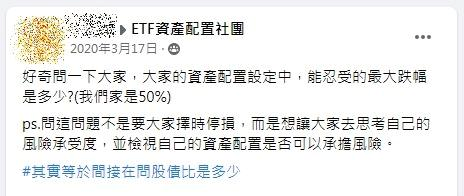

就在四次熔斷發生的當下,ETF資產配置社團裡有社員提出了這樣的問題,【大家的資產配置設定中,能忍受的最大跌幅是多少?】。

發文的社員表示自己設定的最大可接受跌幅是50%,想讓大家去思考自己的風險承受度,並檢視自己的資產配置是否可以承擔風險。

二、資置配置需要在意整體資產的漲跌幅嗎?

首先,在資產配置運作的過程中,無論資產如何下跌,你都可以透過再平衡的策略來使資產比重恢復成原先預設的資產比重,即使在你投資期間出現的史上最大崩盤,除非你選擇的標的存在下市的風險,不然再平衡的策略還是可以正常執行。

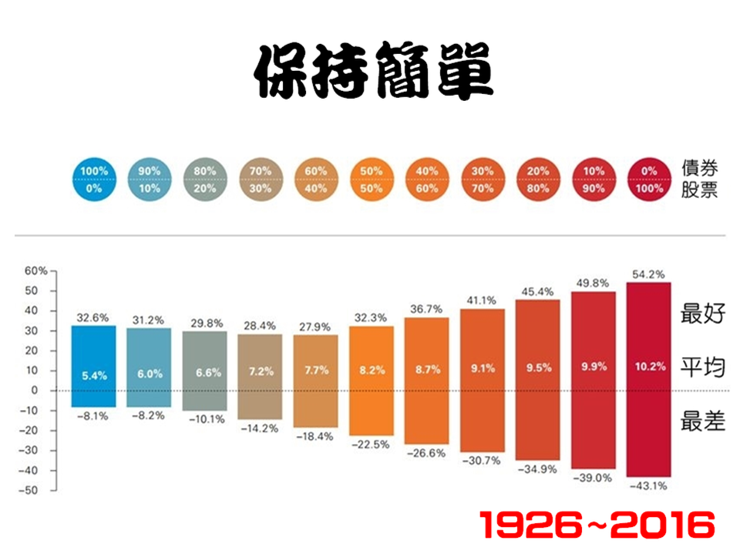

企圖使用股債比來控制【能忍受的最大跌幅】是沒有意義,特別是如果你打算使用過去的最大跌幅作為參考。譬如回測時數據跟你說:當你使用股債比80:20的配置時,在近百年出現過的最大資產跌幅為 -34.9%,於是你覺得-50%或許是一個最糟糕的情況了。

可是你知道歷史紀錄往往都是被拿來打破的嗎?

股票本身就是一種高風險、高波動的投資工具,如果你用最大跌幅作為一道資產配置的防護措施,無疑是把最容易觸發的防護措施放在第一道。

請問觸發之後呢?你就要投降式拋售投資組合嗎?

很多人在討論與設計自身的資產配置時,都知道加入適當比重的債券或利用更分散廣泛的投資組合是可以降低投資組合的波動性,然而降低投資組合波動性的目的是什麼呢?

三、降低波動性的目的?

資產配置中的所有部位、基金或資產類別,都是基於某種目的才會納入,正確的資產配置是要幫助你避免在投資組合重挫時犯下大錯,進而對你自己造成傷害。

當你不需要使用動用到這筆資產時,最大跌幅與最大漲幅同樣都沒有任何意義,投資組合波動性得真正的風險其實很單純:

就是在需要用錢的時後“沒有足夠可用的現金”,而你的資產配置必須要能確保不會發生這件事。

這件事無論是在投資期或是提領期都是一樣的。

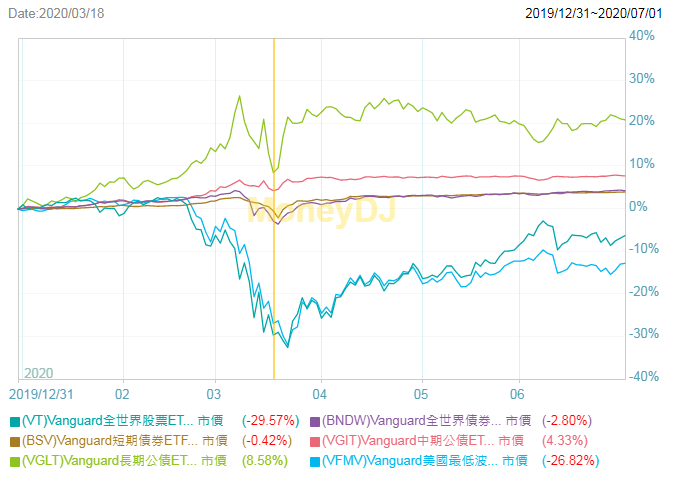

我們知道資產漲跌不會影響再平衡執行,但是分散於不同投資標的還有另一個目的,就是萬一你立即需要用錢時,你有更多的機會無損甚至是在有獲利的情況下取得需要的資金。

股票通常多數人最主要投資工具,但是股票波動是最大的,而低波動的投資工具可以提供一個穩定的資產變現時價值。

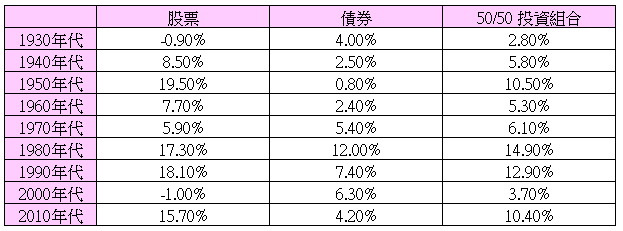

參考上圖我們就可以看出,如果你的投資組合足夠多元,在四次熔斷發生時萬一你需要投降式拋售投資組合,你可以先從有獲利的投資標的開始進行。

四、什麼樣的情境會導致投降式拋售?

投資人在設計自身的資產配置時,必須設法先搞清楚你的投資最終的底限:什麼樣的情境會導致你必須展開投降式拋售投資組合行為?

個人的資產配置在建構投資護城河時,從工作收入、緊急備用金、債券部位、股票分別都其存在的必要。如果你是在投資期間,日常現金流的需求可以來自於你的工作收入,但是只要工作收入中斷,日常現金流就會停止。

僅僅依靠工作收入作為第一道防護措施是不切實際,多數人都會意識到使用緊急備用金作為第二道防護措施,透過這道防護措施或許足夠讓投資人維持一或兩年的日常現金流,這能避免投資人展開投降式拋售投資組合。

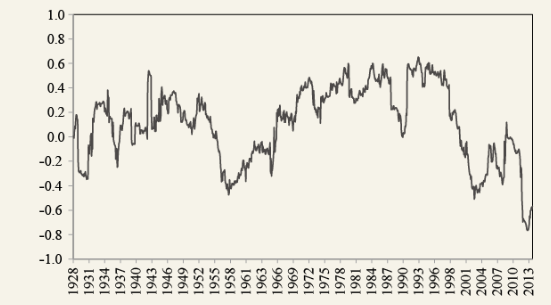

然而萬一出現更糟糕的情境呢?債券則可以肩負第三道防護措施。分散更多投資類別的好處在於,你永遠無法知道未來會發生什麼事,股票與債券之間的關係絕非一成不變。

以很長的時間範圍來說,這兩個資產類別之間的相關性幾乎接近零,或許你在某一段時間會看到債券無法發揮該有的作用,就認為它不值得你配置。但是從過去的歷史可得知,債券在多數統計時間下比類現金資產有更佳的報酬表現。

現金在長期的統計之下則是連通膨都無法打敗,如果你的投資組合的存續時間還很長,那你覺得是主動去觀察利率走勢來改變債券或現金的配置是好方法?

或許更簡單的方法就是兩者都持有,資產配置的最大目的並非預測未來,而是造就一個穩定的資產源流。我們的資產配置是要用來面對一個【長期的投資生命週期的變化】,如果你只靠投資標的一時的表現就決定它的用途,那跟擇時選股的想法有什麼差別呢?不都是只靠短期的表現就想預測未來嗎?

無論如何,如果你能構築出後兩道防護措施(緊急備用金與債券),那麼導致你必須投降式拋售的崩潰點至少能延長成三到五年以上。

五、發展出自己的投資計畫

透過一道道防護措施爭取來的時間,可以讓你有餘裕思考與調整自己的投資計畫,你無法準確預測市場可能發生的事情,但是在這麼長的投資生命週期下,遲早一定會有狀況發生。而且你的風險知覺隨時都會改變。

資配配置其實只是設計一個投資組合,讓你應付未來各種不同期間下的資產源流。

琢磨投資可能遇到的任何風險,進而發展出一套專屬於自己的投資計畫,投資組合只是許多不同的投資標的組成。但是投資計畫不同,它應該進化成你的投資哲學,你可以透過它們來幫助你面對投資組合時的投資行為。

例如上文提到是否應該設立緊急備用金與債券,這會讓你有一套緊急SOP流程可以依循,而在一套套SOP流程下,將形成一套完善的個人投資計畫。

六、計畫與變化

你的年齡、家庭結構、工作特性、身體條件都可能影響你對投資組合的行為表現,安全邊際越高你的資產配越安全,但是世界上沒有一個神奇的資產配置可讓你既安全又有高報酬率,所以你必須在「風險承擔」與「長期目標」之間取得一個平衡點。

當你在投資期間,無薪假可能導致失去主動收入,你必須能保持穩定的資產源流。當你在提領期間,大幅降低的資產現值可能會導致你在相同的提領率下,出現資產過度消耗的問題,那你又如何保持穩定的資產源流?

還有更多沒有列出的情境,面對這些你該怎麼應對呢?慶幸的是有些問題我們還不需要馬上有答案。

投資組合本身就是一個過程,不是一次性的決策,它會隨著生活的變化而不斷演變。

在等待財富成長的過程,我們有的是時間可以慢慢思考一些更遙遠的計畫內容。

回到一開始貼文故事的問題:你能忍受的最大跌幅是多少?

這不可能是一個百分比數字,如果風險真的降臨時,這應該像是一種【投資消耗戰】,你的類現金資產、債券、股票、甚至是貴金屬、房產都是一種戰略資源,在此當下你有什麼資源可以運用,以及該如何運用,你能夠堅持多久時間,而這一切應該都是你投資計畫一部分。