終於降息了!後降息時代,美股投資何去何從?是繁榮還是衰退?絕佳佈局領域在哪?

在金融投資的廣袤海洋中,每一次重大的政策變動都如同洶涌的浪潮,衝擊着全球資本市場的格局。近期,美聯儲時隔四年首次宣佈降息,且一降就是50個基點,這一激進舉措猶如一顆巨石投入平靜的湖面,引發了市場的強烈震盪。那麼此次美聯儲降息背後有何深意?在這後降息時代,美股投資者又應如何佈局?以及美聯儲的決策又爲市場埋下了怎樣的伏筆?

一、美聯儲降息50個基點的震撼與市場反應

美聯儲此次降息50個基點,可謂是震驚了整個金融市場。從市場反應來看,投資者起初對於這一舉措似乎頗爲歡迎。降息後的第二天,股市便出現了難得的大漲。然而,他們可能並未意識到,這看似積極的降息背後,正悄然帶來一些曾經被他們不以爲意的風險。事實上,在降息後的這段時間裏,並非所有的股票都值得投資,有很大一部分股票甚至面臨着前所未有的風險。

要想在這複雜多變的市場環境中做出明智的投資決策,我們首先必須深入瞭解本次降息對於投資者的真正意義。本文章,我將與各位投資者一同深入探討降息後我們應如何進行投資,以及美聯儲此次降息50個基點究竟意味着什麼。

二、爲什麼是50而不是25?剖析美聯儲背後的深意

許多人對美聯儲降息的意義一知半解,往往認爲降得越多就是好事,但實際情況遠非如此簡單。這次美聯儲的利率決議極有可能影響我們未來一整年的投資主題。因此,我們有必要先來探究一下本次美聯儲降息背後的深刻內涵。

在本次降息決議之前,市場普遍預期本次降息只會降25個基點。若放在以往,美聯儲通常會按照市場預期進行降息,畢竟這已經是延續了近三年的決策風格。然而,此次情況卻截然不同。美聯儲選擇主動干預市場預期,在會議之前,他們連續通過《華爾街日報》和《華盛頓郵報》進行放風,成功將市場預期從25個基點調整到了50個基點。

過去,我們總認爲美聯儲總是跟隨市場的腳步,但這一次,卻是美聯儲在兩年多以來首次主導了市場。那麼,爲何美聯儲會一反常態,不僅激進地開始降息,還刻意去引導風向呢?

在記者會上,被稱爲美聯儲 “傳聲筒” 的記者尼克提出了一個關鍵問題,或許能爲我們找到答案。尼克問道:“這次降息50個基點,是不是因爲你們覺得自己落後了呢?” 鮑威爾的回答耐人尋味。他首先否認了這一點,聲稱並不覺得自己落後了。但緊接着,他又表示,如果早看到後續的數據,那他可能會提前就開始降息。

鮑威爾的此次表態,仔細思考,其實本質上就是對於之前決策的一種認錯。這次九月份一口氣降息50個基點,說是爲了不讓未來落後,其實說白了,就是承認自己之前已經落後了,現在要多降一點來彌補。鮑威爾還強調說,美聯儲意識到非農就業數據可能已經被人爲擡高了,而在未來還很可能被繼續向下修正。他表示,美聯儲不會忽視這種調整,他們在看到現有數據的時候,也會把可能的調整再考慮進來。言外之意就是他們不會盲目跟着數據走,而是會積極應對不斷下行的就業狀況。

那麼,究竟如何去應對呢?答案很明顯,就是採用更加寬鬆的貨幣政策,也就是降息。

從此次鮑威爾的角色和態度中,我們可以看出一些關鍵信息。對於我們投資者而言,影響最大的並非他降息25還是50個基點,事實上,這對於美股市場的影響並不大。這次會議最爲關鍵的一點,其實是鮑威爾一改常態,開始展現出了政策的前瞻性。

以前,鮑威爾最被市場所詬病的一點就是,他只會看着數據做決策,說白了就是看見了問題再解決問題。但我們都知道,利率政策都是有滯後性的,往往等看到問題時,情況已經非常嚴重了。而這次,鮑威爾本可以依着市場的預期降息25個基點,但他卻強行干預了市場,並主導了50個基點的降息,這就是典型的預防性政策。而他爲了防止不落後的表態,不管是認錯也好,還是找補也罷,都是清晰的前瞻性表態。最後,他還談到了勞動力市場數據的問題,更是進一步淡化了他之前不斷強調的以現有數據爲準繩的決策方式。所有這些都預示着未來美聯儲的決策將會更具有前瞻性。

美聯儲展現出前瞻性,這一點對金融市場來說至關重要,甚至會改變未來一整年美股的交易邏輯。那麼,美聯儲的前瞻性究竟 “前瞻” 的是什麼呢?美聯儲降息將對市場產生怎麼的影響?現在很多投資者都認爲降息週期打開後,就會出現百廢待興、百業復甦的場景。但事實並非如此。

三、降息的滯後性與經濟下行趨勢(降息的影響)

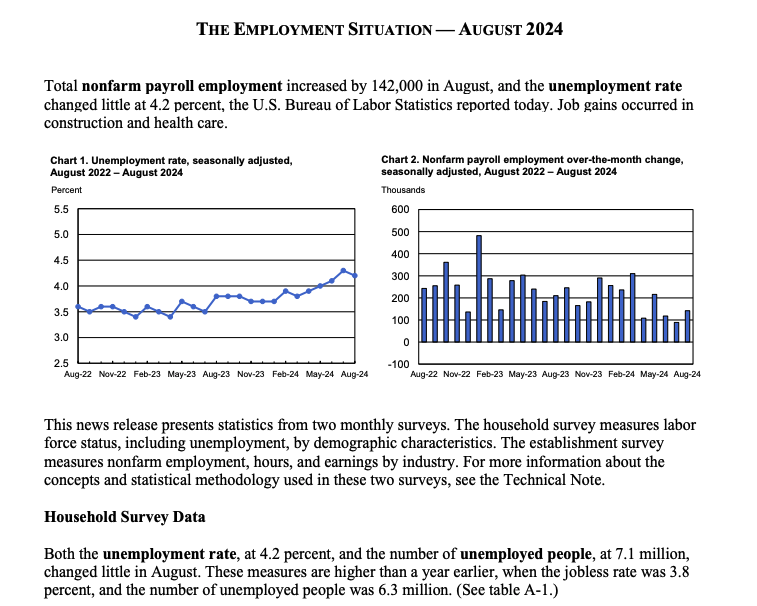

在此,先給大家看兩張圖。左邊這張圖是美國非農就業的增長人數,右邊這張圖是招聘比率和離職比率。可以看到,這兩張有關就業的曲線都是持續向下的。而根據現在美聯儲的表態,就業正是現在美聯儲最爲關心的領域。也正因如此,美聯儲纔開始了它激進的降息,試圖扭轉這一頹勢。

但是,就像加息有滯後性一樣,降息也同樣存在着滯後性。

經濟的下行趨勢是不會因爲這一開始的幾次降息就立即扭轉的。而且現在的利率水平,即便是在降息後仍然高達5%。而相比2%到3%的中性利率而言,這仍然是非常緊縮的水平。根據美聯儲最新公佈的數據來看,即便是最激進的降息預測,也至少要等到一年之後才能夠達到中性利率的水平。

這就意味着我們至少還要維持緊縮近一年的時間。所以說,即便降息週期打開,而且是非常激進地打開,它也很難在短期內扭轉經濟下行的趨勢。未來我們依舊會看到越來越差的經濟數據,直到降息的效果真正顯現爲止。也許這並不需要等待一年那麼久,但我認爲至少未來半年內恐怕都看不到經濟好轉的景象,經濟下行的趨勢是不會被一兩次的降息就輕易扭轉的。

所以說,美聯儲前瞻的是什麼呢?

其實就是不斷下行的美國經濟,更準確地說,就是持續承壓的勞動力市場。現在美聯儲已經將目光從通脹轉移到就業上了,又轉折性地開始了它政策的前瞻性。那麼,面對持續下行的就業市場,美聯儲的政策就很可能會比想象中要更爲寬鬆,這是好的一面。但反過來看,我們也能意識到,現在經濟下行的壓力不是更小了,而是更大了。而相應的,衰退的風險也進一步增加了。

不管美國經濟最終會不會衰退,只要經濟還在下行,衰退的擔憂本身就是影響當前美股最大的因素,沒有之一。如果你仔細觀察,就會發現,今年迄今爲止,美股所有的回調均是因爲衰退的擔憂導致的。四月的回調是如此,八月是如此,九月也是如此。而我認爲,未來這個風險依舊會是決定美股走勢的關鍵,它也一定會再度成爲美股下跌的導火索。

爲什麼這麼說呢?

下圖是摩根大通總結的美股中各個板塊和信用價差對衰退的定價。信用價差可以簡單理解爲是市場對於公司債務違約風險的一種定價,它是金融領域中非常好的一個觀察市場是否有衰退跡象的數據。圖中紅色就代表市場有定價衰退的情況,而藍色則代表市場沒有定價衰退的情況。可以看到,除了金融板塊以外,幾乎所有美股板塊都沒有定價任何衰退的可能。

這其實是一個非常危險的信號。因爲如果所有市場參與者都預期不會衰退,而價格中又完全沒有計入衰退的可能的話,那麼一旦經濟下行加劇,股價就會變得非常脆弱。而從歷史上看,歷次經濟衰退,不管程度是大是小,持續時間是長是短,美股市場都會有幅度不小的下跌。自二戰以來,程度最輕的衰退也有將近13%的回調,平均都有20%以上的下跌。正因爲美股完全沒有定價衰退的這種可能,而衰退的代價又如此之高,再加上客觀上經濟下行的趨勢確實是在不斷加劇的,合在一起,就意味着未來一段時間的市場,一定還會因爲衰退的風險而再度產生較大的波動。我認爲這會是未來美股投資最重要的風險,沒有之一,其影響絕不亞於馬上要到來的大選。

四、投資者如何應對:核心邏輯是什麼?

現在我們瞭解了美聯儲政策的深意,也瞭解了市場會如何反應,但更重要的一個問題是,我們作爲投資者,知道了這些之後會如何反應呢?如果只是跟着市場被動地來回調整,降息了就買,擔心起了衰退就賣,那麼很可能就會活成一根翠綠翠綠的韭菜,來回被割。

每當市場波動時,我們投資者最應該做的是跳出來,把握最主要的矛盾。

那麼當前市場的主要矛盾究竟是什麼呢?想象一下,如果市場必將因爲衰退擔憂而下跌,你的投資會因爲什麼而不同呢?要是說最終沒有衰退,那麼每一次的下跌你都應該去抄底。而要說最終真的衰退了,那麼此時去抄底無異於是接飛刀。

所以說,現在最主要的矛盾就是最終美國經濟到底會不會衰退?這個問題的答案不會影響到市場是否會下跌,但是它會決定我們能否在市場下跌中把握住機會。

實際上,美國的宏觀經濟依舊非常堅挺,雖然承受着壓力,但是離衰退還有很遠的距離,這就給了我們足夠的容錯空間去等待復甦。而美國的微觀企業們,他們的盈利增長已經過了最糟糕的時刻,再加上即將出現的某些積極因素,它很有可能在經濟未來出問題時成功拖住市場。所以綜合來看,這樣的宏觀加上微觀的背景就讓我有底氣說美國最終發生衰退的可能性其實並不高。

我敢說未來市場還是會因爲衰退擔憂而發生回調,但這反而會是我們投資者最好的機會。其實同樣的話,我曾經在七月和八月的市場分析文章中也都說過,相信認真參考的投資者在過去這兩個月的市場波動中,應該都是能夠安心度過的。這就是市場的核心邏輯。

另外,除了研究市場的邏輯,選擇合適的投資平臺也很重要。這裏我們需要選擇一個比較具有可信度的券商進行投資,像嘉信理財是全球知名的投資券商,開戶嘉信理財就可以得到一個同名的銀行賬戶,可以通過入金數字貨幣(USDT)到多資產錢包BiyaPay,然後出金法幣到嘉信證券進行投資美股。當然用戶頁可以直接在BiyaPay上搜索美股代碼,進行購買。同時投資者可以根據自己的投資策略,定期監控股票價格,並在合適的時機買入或賣出股票。

好了,現在我們瞭解了市場的核心邏輯和投資平臺。那麼對於我們投資者來說,應該要怎麼去佈局才能最好地應對這樣的環境呢?除了被動去等待回調的時機以外,還有沒有什麼主動出擊的機會呢?我認爲是有的。在我看來,市場很快會迎來一輪全新的板塊輪動,這會成爲未來很長一段時間內,美股交易上的主題。

五、後降息時代投資者的投資機會

過去兩年,別看市場整體的表現還不錯,但實際上,由於高通脹、高利率等各種風險,投資者的投資偏好其實是偏防禦的。這也是爲什麼大科技一騎絕塵的原因。它們雖然不算典型的防禦股,但它們盈利穩定,對於利率又不敏感,而且還有足夠強的競爭優勢,且本質上它們就是當前美股中最好的防禦股。

由於這類股票備受追捧,所以它們現在的估值也都處於高位。而我認爲這個趨勢很可能即將要發生改變了。投資者關注的重點將會從高估值的企業慢慢轉移至估值合理的企業,也會從防禦型的股票逐漸轉移至週期型的股票當中。當衰退的擔憂發酵到極致的時候,再往後就是對於復甦的佈局了。雖然我們上面說過真正的復甦不會這麼快到來,但是市場都是提前反應的。我們要主動出擊的話,就必須要有足夠的前瞻性來佈局未來真正有爆發力的機會。

第二個我個人比較看好的板塊是金融板塊。如果說降息對其他領域還有滯後性的話,那麼對於金融領域的公司來說,影響則是立竿見影的。最主要的原因在於降息會快速扭轉利率曲線的趨勢,近端利率會因爲美聯儲的降息而快速下跌,而遠端利率則會因爲軟着陸的預期增加而維持在高位,這對於銀行來說,就是一個非常有利的環境了。因爲傳統銀行賺的就是利差的錢,長短期利率的利差增加,自然就能夠給銀行帶來更高的盈利。

另一個值得關注的週期性行業是房地產。在經濟復甦、利率下降的環境當中,房地產公司的盈利將會有明顯的增長。而且之前高利率所壓抑的需求已經積攢了很長一段時間了。隨着利率的持續下降,可負擔性的不斷加強,那些在疫情期間鎖定了低利率、又想換房子的人,現在終於有機會可以去換房了。那麼在某一個時間點,壓抑的需求就會集中爆發出來。這不會是短期馬上就會發生的事情,但是是未來可以預期的。另外,房地產行業還受到民主黨候選人哈里斯的政策利好。現在哈里斯的支持率可不低,這些都可能會成爲未來房地產板塊投資的催化劑。

到這裏,後降息時代的投資佈局就跟大家分析完了。藉着鮑威爾在前瞻性上的改變,我也給大家做了前瞻性的分析。如果你單純是想要在我的文章中找到下週市場漲跌的答案,那恐怕要讓您失望了。我的這些分析不是爲了預測下週或下個月的市場,而是想要讓各位投資者能夠更加清楚這市場背後的邏輯,讓各位的投資能更加安心。