博通拆股效應:AI驅動的股價暴漲,還能持續多久?

觀點

博通(NASDAQ: AVGO) 的 AI 相關收入正在迅速增長,預計到 2024 財年末將佔總收入的三分之一以上。這顯示了公司在 AI 領域的強大影響力,市場已經注意到了這一點,自 2023 年 1 月以來股價幾乎翻了三倍。

雖然公司的內在價值比當前市值高出 9%,這種潛在的上升空間對一些投資者可能不具吸引力,但貼現現金流模型基於保守的假設,並未考慮利率的下降。

博通的 AI 收入增長並非偶然或一次性事件。公司收入來源多元,擁有廣泛的知識產權,並持續投入數十億美元開發新技術。極高的盈利能力顯示了 博通 的強大定價能力,其產品技術實力爲其提供了支持。管理層致力於將 博通 打造成主要的 AI 受益者,推出新產品和功能的速度證明了團隊的努力。

最近的報告表明,我們距離 AI 泡沫還有很長的路要走,這意味着 博通 仍是一個非常有吸引力的投資機會,值得強烈買入評級。

AVGO 股票分析

AVGO 是 2024 年上半年納斯達克 100 指數表現最好的十大股票之一。作爲一家半導體公司,博通 一直是自 2023 年初以來 AI 驅動的市場上漲的主要受益者之一。

博通在 AI 解決方案的擴展中扮演着至關重要的角色,因爲公司專注於複雜的半導體產品,這些產品對於構建高性能計算系統至關重要。博通的產品不僅應用於數據中心,還覆蓋寬帶接入、電信設備、智能手機和工廠自動化等多個領域。

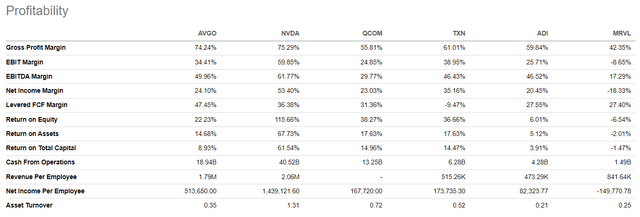

近年來,公司不僅銷售硬件,還擴展到軟件領域。雖然其他公司也是競爭對手,但沒有一家公司能展示出如此巨大的自由現金流利潤率。

對於非 IT 專業人士來說,很難評估博通半導體產品的技術特性和優勢,但財務記錄有時能說明一切。

博通的盈利能力顯示了公司的巨大定價權。博通 的多個盈利比率與近年來的主要 AI 明星英偉達 (NVDA) 相媲美。AVGO 和 NVDA 並不是直接競爭對手,因爲這些公司的產品大多是互補的,而不是重疊的。

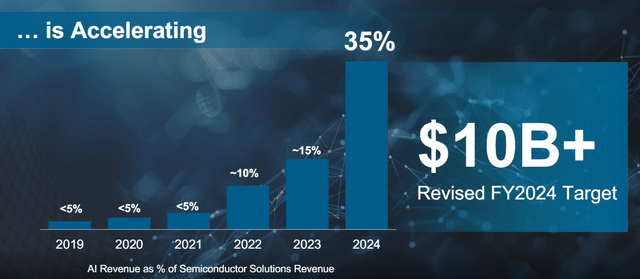

博通的 AI 收入正在飆升,預計到 2024 財年結束時將佔總收入的 35%,而 2021 財年這一比例不到 5%。35% 的預測比管理層之前的指導高出十個百分點,這意味着需求正在飆升。

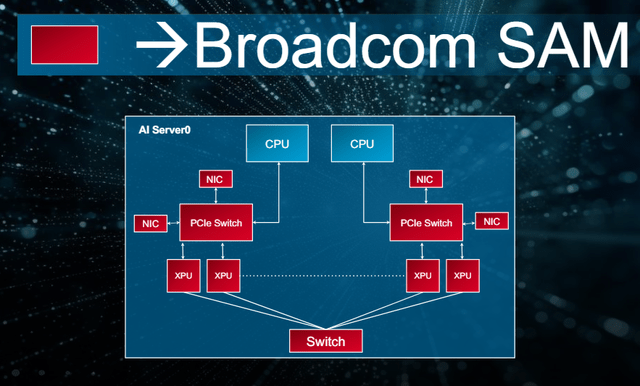

考慮到全球 AI 支出的加速和 博通在這一趨勢中的關鍵作用,博通在 AI 領域的成功並不令人意外。雖然 CPU 和 GPU 是數據中心的大腦,但下圖顯示 博通的產品在連接這些“大腦”方面至關重要。

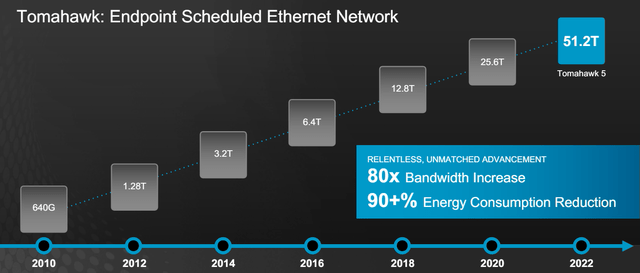

博通在數據中心的 AI 服務器中的定位可能非常強大,因爲公司在開發新產品方面投入大量資金,並且其 Tomahawk 網絡產品的以下時間線說明了一切。自 2010 年產品推出以來,公司在創新方面的不懈努力幫助其帶寬增加了 80 倍,同時減少了 90% 的能耗。

公司不太可能停止創新,截至上一財年底,公司有 910 項待批的美國專利,此外公司知識產權組合中已有 15,400 項專利。根據 10-K 文件,所有關鍵專利的到期時間接近 2042 年。

考慮到 AI 服務器的重要性以及保持技術卓越的承諾,博通 可能會受益於微軟 (Microsoft, MSFT)、谷歌 (Google, GOOGL)、亞馬遜 (Amazon, AMZN) 和 Meta (META) 等美國最大科技公司在數據中心的鉅額投資。在過去六個月中,所有這些巨頭都宣佈計劃在全球投資數百億美元建設數據中心。

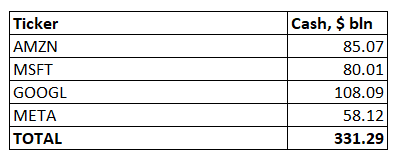

這些公司自疫情以來積累了大量現金儲備,因此這種對數據中心的激進支出不太可能很快結束。在下表中,我總結了這些巨頭截至 FQ1 結束時的現金餘額。這些公司的總現金餘額爲 3310 億美元,這意味着有大量儲備可投資於 AI 基礎設施。

博通的未來增長潛力不僅在於 AI 服務器和數據中心。另一個潛在的長期增長驅動因素是物聯網 (IoT) 行業的半導體產品。預計到 2031 年,物聯網市場將成爲一個 1.5 萬億美元的市場,顯示出 19.4% 的年複合增長率。爲了瞭解物聯網行業的巨大規模,statista 表示,2023 年全球智能手機市場總額爲 0.5 萬億美元。

根據 博通產品營銷總監的說法,公司芯片在不同的物聯網領域和垂直領域具有強大的潛力。

內在價值計算

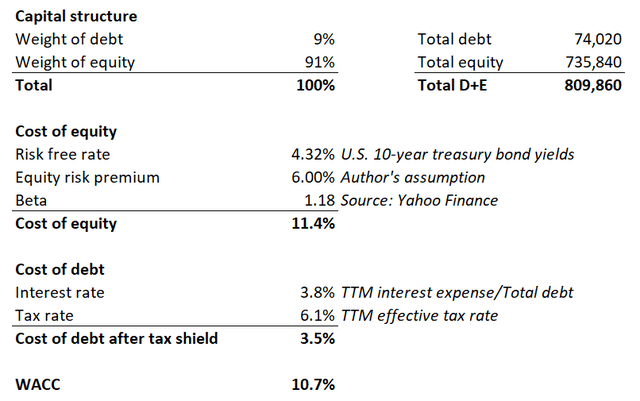

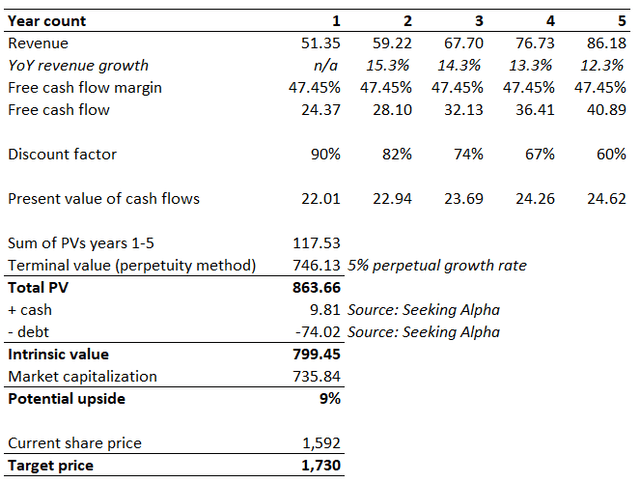

我採用貼現現金流 (DCF) 方法來評估成長型股票。DCF 模型中的一個核心變量是貼現率,即加權平均資本成本 (WACC)。根據下圖計算,AVGO 的 WACC 爲 10.7%。

我認爲,市場共識的收入預估對於我 DCF 模型的前兩年收入假設是可靠的。由於 博通 規模龐大且受歡迎,華爾街分析師廣泛覆蓋了其未來三年的財務指標預測,這增加了我對收入增長假設的信心。

對於第三到第五年,我每年設定 100 個基點的複合年增長率遞減。第一年的自由現金流 (FCF) 利潤率通常爲 47.45%,這是過去十二個月的槓桿水平。考慮到 AVGO 的 FCF 利潤率已經非常高,進一步提高可能過於樂觀,因此假設該利潤率在未來五年內保持不變。

鑑於 AVGO 在 AI 領域的強大影響力及其歷史收入增長率,我採用了 5% 的永久增長率。

對 AVGO 持懷疑態度的人可能會質疑 5% 的永久增長率。我認爲,有必要通過回顧歷史數據和前瞻性分析詳細解釋這個增長率的合理性,因爲它對總內在價值有顯著影響。根據 stockanalysis的數據,博通 的收入從 2006 年的 14 億美元增長到 2023 年的 358 億美元,意味着過去 17 年的年均複合增長率爲 21%。

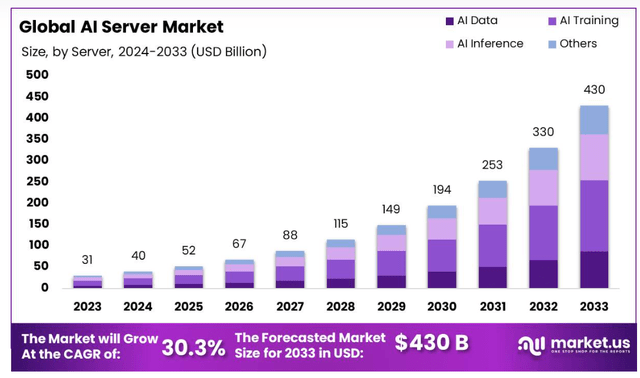

從前瞻性的角度來看,5% 的永久增長率同樣合理。正如我的分析所示,AVGO 的產品在 AI 服務器中至關重要。根據 market.us 的數據,到 2033 年,全球 AI 服務器市場預計將達到 4300 億美元,行業的年複合增長率爲 30.3%,而 AVGO 在該行業的影響力正迅速擴大。

結合 AVGO 的歷史收入增長和在 AI 服務器領域的潛力,我認爲 5% 的永久增長率甚至是保守的。

博通的內在價值接近 8000 億美元,對於 AVGO 而言,當前市場價格相當於內在價值的 9% 折扣,這顯然是個不錯的投資機會,特別是考慮到我的 DCF 模型使用的還是保守的收入增長假設。

此外,隨着利率預計即將開始下降,貼現率也將有所降低。

風險在哪

接近 50% 的 FCF 利潤率非常高,未來的競爭可能會削弱 AVGO 的高盈利能力。無法保證 AVGO 在未來十年甚至五年內維持這一 FCF 水平。FCF 利潤率的下降可能會對公司的內在價值產生負面影響。

作爲一家科技公司,AVGO 面臨其產品和服務如果未能持續創新將變得過時和失去競爭力的風險。對頂尖工程師的競爭非常激烈,因爲許多比 AVGO 更大的公司(例如四個巨頭,其現金總額達到 3300 億美元)很可能提供更優厚的報酬。

博通 在收購 VMware 後的商譽相比去年增加了一倍多。截至最近的報告,商譽達到 980 億美元。如果 VMware 的投資未能產生預期回報,AVGO 將需要計提數十億美元的減值費用,這將嚴重影響公司的每股收益並最終影響其估值。

總結

關於 博通,我們有更多看多而非看空的理由。管理層決心將 AVGO 打造成 AI 革命的重要組成部分,而過去的優異表現也提高了公司再次取得成功的可能性。