排名前5的加密貨幣 ETF 盤點,這五隻漲勢驚人!

加密貨幣投資情況

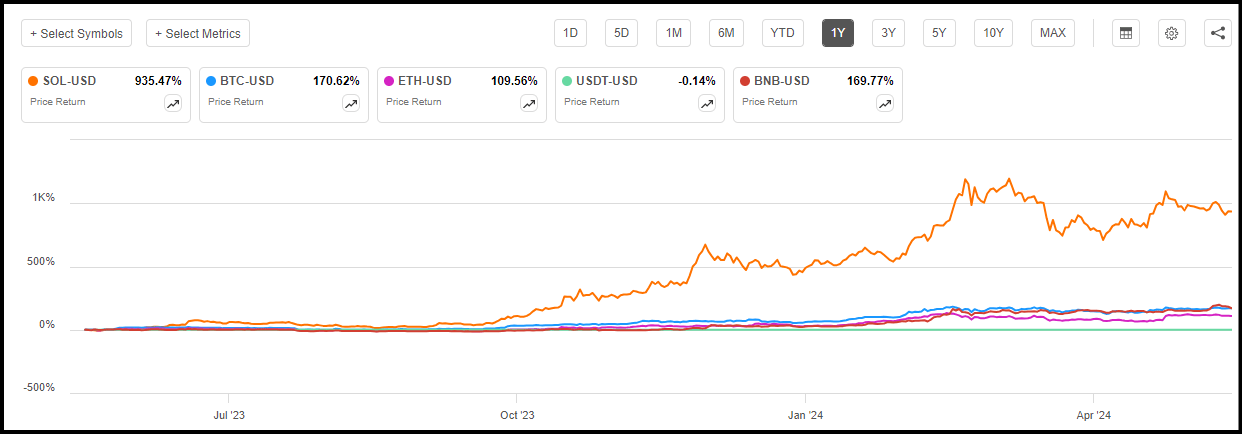

在過去一年裏,加密貨幣市場經歷了爆發式的增長。比特幣 ( BTC-USD ) 上漲了約 170%,Ethereum (ETH-USD) 上漲約 100%,而 Solana ( SOL-USD ) 更是飆升了超過 930%。

同時數字資產在監管方面不斷取得進展,特別是在 Robinhood 以 2 億美元收購 Bitstamp 後,更成爲了熱門話題。Bitstamp 是 Binance 和 Coinbase Global ( COIN ) 之後的一個小型加密貨幣交易所競爭對手。

“收購 Bitstamp 是我們擴大加密貨幣業務的重要一步。Bitstamp 作爲一個高度可信賴且歷史悠久的全球交易所,在市場週期中展示了其韌性……通過這一戰略組合,我們更有能力擴展我們在美國以外的業務,並歡迎機構客戶加入 Robinhood,” Robinhood Crypto 總經理 Johann Kerbrat 說道。

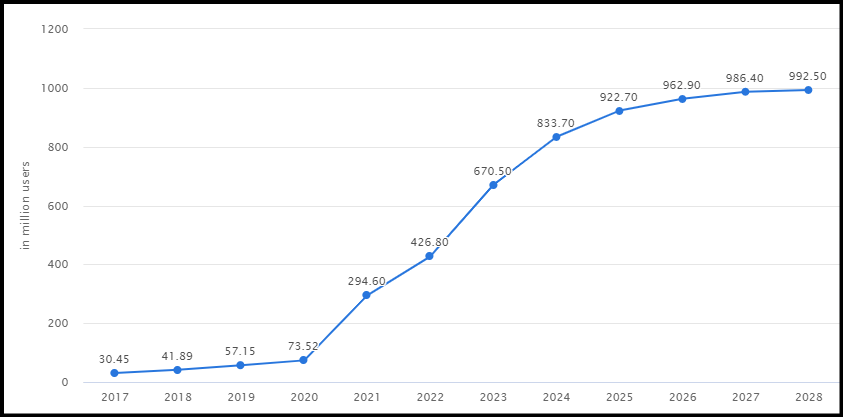

根據 Statista Market Insights 的數據,預計到 2028 年,全球加密貨幣用戶總數將達到 9.925 億,增長的動力來源於機構接受度的增加和跨境交易使用量的提升。

預計到 2028 年,加密貨幣用戶將達到 9.925 億。

比特幣的價格在 2011 年 2 月首次突破 1.00 美元,近十年前其價值爲 580 美元。如今,比特幣的交易價格已超過 71,800 美元,市值達到 1.4 萬億美元。

比特幣在加密貨幣市場的佔比約爲 53%,緊隨其後的是 Ether (17%)、Tether ( USDT-USD ) (4.2%)、Binance Coin ( BNB ) (4%) 和 Solana (3%)。雖然比特幣和 Ether 在規模上佔據主導地位,但在過去一年中,Solana 是表現最爲突出的加密貨幣巨頭之一。

專注於加密貨幣的 ETF 直接投資於數字資產或間接投資於礦工和相關股票。儘管加密貨幣 ETF 具有強勁的交易量,但投資者應意識到它們的波動性也很高。

小編挑選了五隻爲投資者提供多種加密資產敞口的 ETF,這些 ETF 具有“強烈買入”評級和出色的交易量,過去一年平均漲幅約爲 240%。

此外,爲了防止重疊並確保覆蓋主要數字資產,本文還包括兩隻排名前五之外的 ETF。

1. Valkyrie 比特幣和以太坊策略 ETF (NASDAQ: BTF)

資產管理規模 (AUM): $54.72M

量化評級: 強烈買入

資產類別量化排名 (截至 2024 年 6 月 10 日): 197 箇中排名第 2

資產子類別量化排名 (截至 2024 年 6 月 10 日): 21 箇中排名第 2

BTF 是一隻主動管理型 ETF,專注於比特幣和以太坊期貨合約。過去一年總回報率達 140%,是替代資產類別和數字資產子類別中量化評級最高的 ETF 之一。

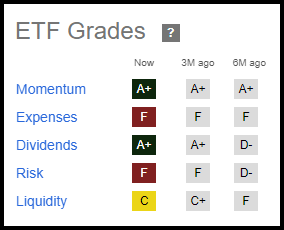

BTF 的強烈買入評級主要源於其出色的動量和股息因素評分。

BTF 的持倉每月調整,幾乎均等分配在以太坊和比特幣期貨合約之間。

BTF 在過去一年中的總回報率約爲 140%,遠超 12% 的 A+ 動量評分中位數。

BTF 的股息收益率爲 10%,而 ETF 中位數僅爲 2.5%,每年派息 $2.23,因此獲得 A+ 的股息評分。

BTF 的資產管理規模較小,僅爲 $54.72M,日均交易量不足 1M,導致其流動性評分爲 C。

BTF 的費用比率爲 1.24%,高於 ETF 中位數 0.48%,因此費用得分較低,儘管其買賣價差爲 0.21%,並不遠高於中位數 0.14%。

BTF 的年化波動率接近 50%,遠高於 ETF 中位數 12%,第一年的跟蹤誤差爲 60%,遠高於中位數 7%,導致其風險評分較低。

2. Grayscale 數字大盤基金 ETF (OTCQX: GDLC)

資產管理規模 (AUM): $582.92M

量化評級: 強烈買入

資產類別量化排名 (截至 2024 年 6 月 10 日): 197 箇中排名第 6

資產子類別量化排名 (截至 2024 年 6 月 10 日): 21 箇中排名第 6

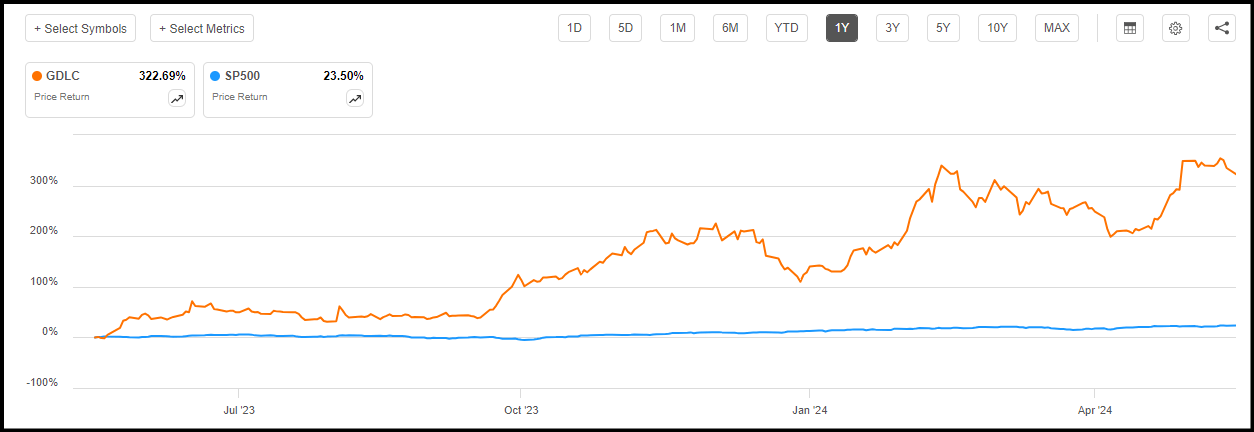

在 2,462 個量化評級的 ETF 中,只有三個在過去一年中的價格表現超過 GDLC。

GDLC 在過去 12 個月中上漲了驚人的 322%,因此在動量評級中獲得了“A+”。

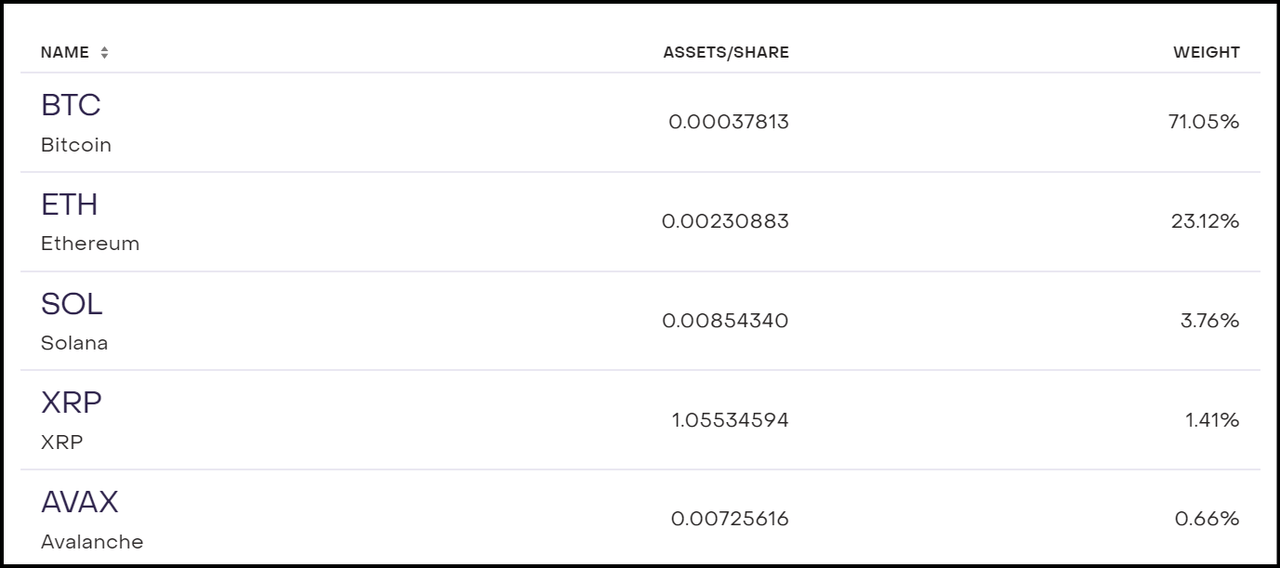

GDLC 的持倉包括比特幣 (BTC) (70%)、以太坊 (ETH) (23%)、Solana (SOL) (4%)、瑞波幣 (XRP-USD) (1%) 和 Avax (AVAX-USD) (0.70%)。

GDLC 的流動性得分爲“B”,其日均交易量爲 $2.37M。

GDLC 的費用比率爲 2.50%,年化波動率爲 71%。

3. Grayscale 比特幣信託 ETF (NYSEARCA: GBTC)

資產管理規模 (AUM): $197.6 億

量化評級: 強烈買入

資產類別量化排名 (截至 2024 年 6 月 10 日): 197 箇中排名第 3

資產子類別量化排名 (截至 2024 年 6 月 10 日): 21 箇中排名第 3

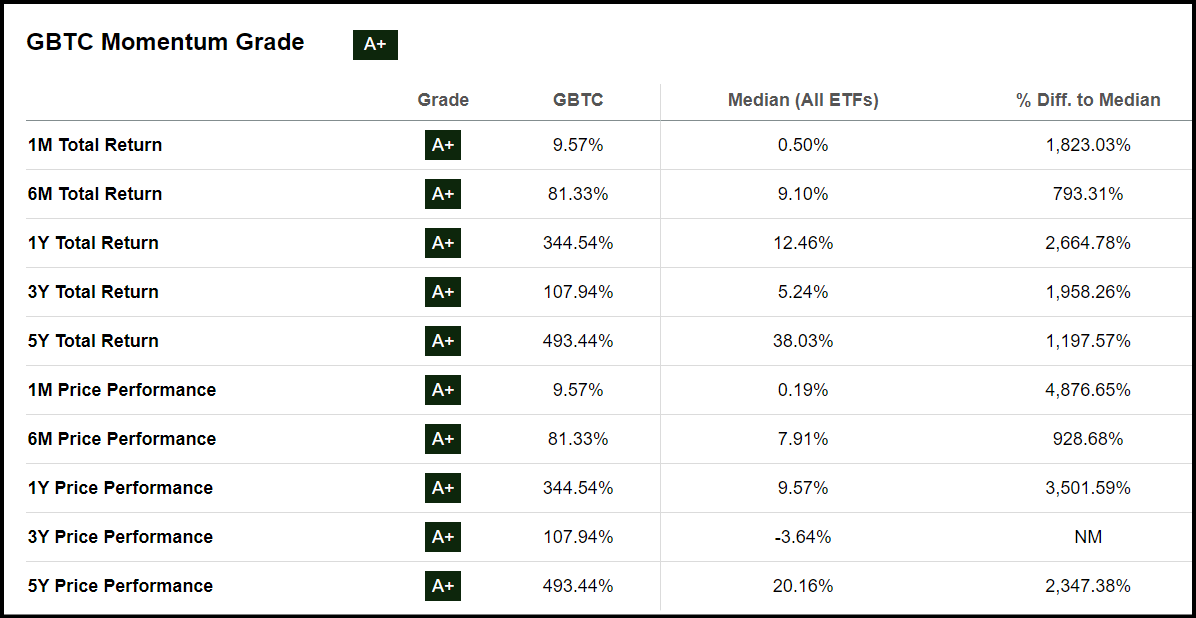

GBTC 是過去一年價格表現第三好的 ETF,上漲了超過 340%,僅被動投資於比特幣,動量評分爲 A+。

過去五年,GBTC 爲股東帶來了超過 490% 的回報,相比之下 ETF 的中位數回報爲 38%。在過去的六個月和 30 天中,GBTC 的回報率顯著領先於市場。

GBTC 以其 $197.6 億的資產管理規模和 $62.065 億的日均交易量獲得了 A+ 的流動性評分。

GBTC 的費用比率爲 1.50%,年化波動率爲 58%,一年的跟蹤誤差爲 58%。

4. First Trust SkyBridge 加密行業與數字經濟 ETF (NYSEARCA: CRPT)

資產管理規模 (AUM): $61.86M

量化評級: 強烈買入

資產類別量化排名 (截至 2024 年 6 月 10 日): 197 箇中排名第 1

資產子類別量化排名 (截至 2024 年 6 月 10 日): 21 箇中排名第 1

CRPT 是排名第 1 的替代資產和數字資產 ETF,過去 12 個月上漲了約 170%,動量評分爲 A+。

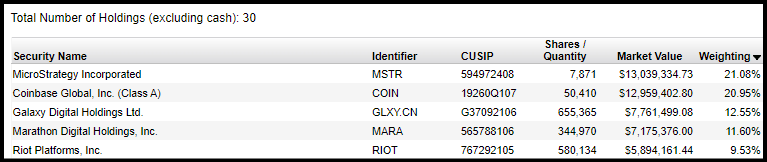

這隻擁有 30 個持倉的基金專注於加密公司及其參與數字經濟的公司股票。前十大持倉佔基金總價值的 90% 以上。

前五大持倉幾乎佔基金總價值的 75%,包括 MicroStrategy Incorporated ( MSTR )、Coinbase Global Inc ( COIN )、Marathon Digital Holdings Inc. ( MARA )、Galaxy Digital Holdings Ltd ( GLXY ) 和 Riot Platforms, Inc ( RIOT )。

其餘持倉包括其他加密貨幣、科技、金融和通信領域的股票。

CRPT 的費用比率爲 0.85%,年化波動率爲 79%,一年跟蹤誤差爲 93%。

5. Bitwise 10 加密指數基金 ETF (OTC: BITW)

資產管理規模 (AUM): $10.8 億

量化評級: 強烈買入

資產類別量化排名 (截至 2024 年 6 月 10 日): 197 箇中排名第 7

資產子類別量化排名 (截至 2024 年 6 月 10 日): 21 箇中排名第 7

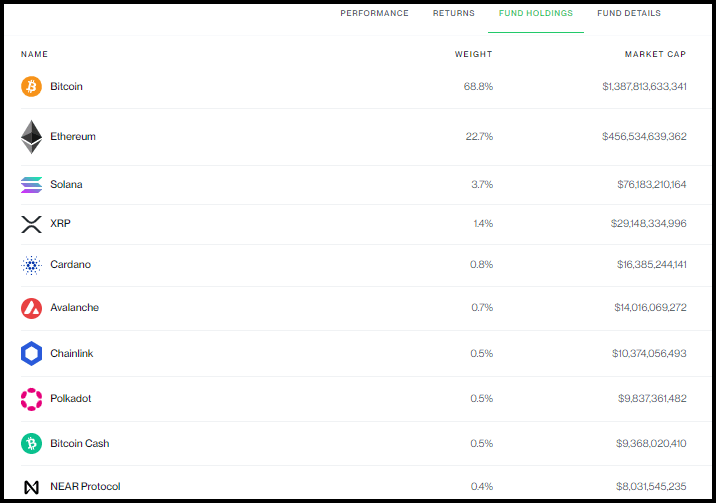

BITW 在過去 12 個月中上漲了超過 280%。該基金持有 10 種加密貨幣,其中比特幣 (68.8%) 和以太坊 (22.6%) 佔基金總價值的 90% 以上。

其他持倉包括 Solana、瑞波幣、Cardano、Avalanche、Chainlink、Polkadot、比特幣現金和 NEAR Protocol。

BITW 的流動性評級爲 B+,日均交易量爲 $405 萬。

BITW 的費用比率爲 2.5%,年化波動率爲 67%,一年跟蹤誤差爲 58%。

風險

投資加密相關證券對個人投資者來說仍然存在顯著風險。加密相關證券波動性極高,投機性強,並且在監管不確定的環境中運作,因此仍然可能存在會突然且大幅度的下跌。

總結

加密貨幣在過去一年中呈現爆炸式增長,預計到 2028 年,用戶總數將超過 9.92 億。隨着數字資產被機構逐漸接受並在跨境交易中應用,這五隻專注於加密貨幣的 ETF,可以通過直接投資或投資於數字經濟相關公司,爲投資者提供對數字資產的敞口。