如何实现产品与市场的契合?

自从「产品市场契合度」一词流行以来,初创企业的世界逐渐将这一概念提升为宗教般的信仰。如果你以前没有听说过这个词,那么 Mark Andreessen 用下面这句话作了最好的定义:

「产品市场契合意味着拥有能够满足该良好市场的产品。」

寻找产品——市场契合度的例子非常容易,我们只需看看成功的企业和快速成长的初创公司。大热天的可口可乐;Netflix 的在线视频,它摧毁了电视;Blockbuster 和 DVD;谷歌拥有主导的产品市场契合度 (PMF)-- 几乎所有在网上寻找信息的人都在使用他们的搜索产品:

梅特卡夫法则提出,如果一个产品或服务的每一个额外用户都能为所有其他用户带来更多的价值,那么你的产品或服务就具有「网络效应」。像 Slack 和 WhatsApp 这样的消息应用,和 Facebook 这样的社交网络都是强大网络效应的好例子。像 iOS、Android 和 Windows 这样的操作系统具有强大的网络效应,因为越多的客户使用操作系统,就会有越多的应用在其之上构建。

最成功的云厂商之一,亚马逊网络服务(AWS),既具有规模优势,也具有网络效应的力量。因为「那里有客户和数据」,更多的应用和服务得以在 AWS 上构建。反过来,提供解决方案的基础设施生态系统吸引了更多的客户和开发者,他们构建更多的应用,生成更多的数据,继续良性循环,同时通过规模优势降低亚马逊的成本。首批获得用户支持的创新者可以建立网络效应。OpenAI 正在迅速地围绕他们的模型建立第一个网络效应壁垒。特别是他们的函数调用和插件架构可能会把 OpenAI 变成新的「AI 云」。然而建立网络效应的竞赛还为时过早,无法宣布任何公司为赢家。事实上,有许多玩家扩展了这个概念,创建了像 LlamaIndex、Langchain、AutoGPT、BabyAGI 等代理,所有这些都旨在自动化你的应用、基础设施或生活的一部分。

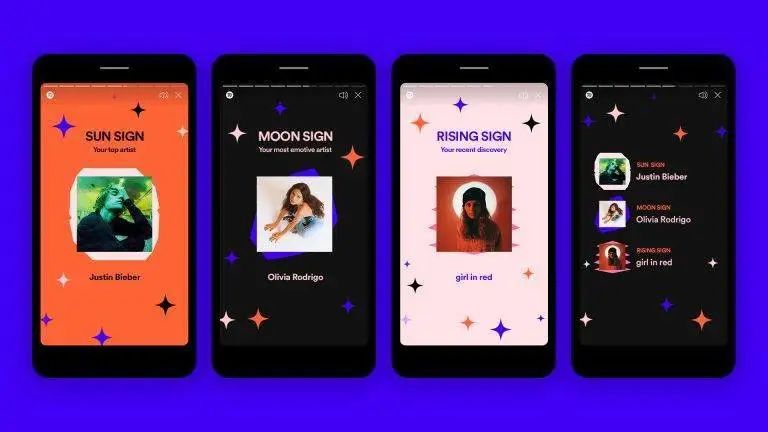

我们再来看一个例子:每年的 12 月初,Spotify 推出的 Spotify Wrapped 活动都会吸引大量用户参与和分享。这项活动旨在让用户分享他们在过去的一年里听的歌曲和艺术家,同时展示 Spotify 平台上的音乐文化。这是一种非常聪明的病毒性营销策略,它不需要 Spotify 购买付费广告,相反,用户会在 Spotify 平台上创建自己的 Wrapped 卡片,并主动分享自己听音乐习惯的数据,这些数据包括他们听的歌曲、艺术家、播放次数、播放时间等等。

Spotify Wrapped 运用了一种被称为「心理所有权」的行为概念——对产品或服务的「归属感」。在过去的十年里,心理所有权已经成为我们与数字产品互动的核心部分。尽管缺乏有形或法律意义上的所有权,数字商品和应用程序通过个人投资、控制、掌握以及与他们自我认同的一致性培养了用户的心理所有权和忠诚度。用户更有可能持续参与并为提供「归属感」的科技产品做出贡献。

对于 Web3 项目来说,心理所有权似乎应该与实际的数字资产所有权相辅相成。但实际上,加密项目往往经历相反的情况:用户兴趣通常是交易性的、雇佣性的和短暂的。在互联网下一个时代,产品通过加密货币为用户提供所有权,构建者可以从其他类别的产品 / 服务中学到很多关于心理所有权的知识。通过运用这种视角,加密项目可以培养更强烈的心理所有权感,引导更健康的用户留存和可持续的生态系统。

Web3的产品市场契合是怎么样的?

- 产品市场契合的判断标准是什么?

- 如何衡量Web3产品与市场的契合度?

- 谁来负责追踪产品市场契合度?

- 实现产品市场契合后下一步应该做什么?

记得,《增长黑客》(Hacking Growth)一书的作者Sean Ellis则给出了自己独特的定义。Ellis认为Andreessen将产品市场契合看成一个终极目标而非一个持续过程,这并不符合他自己的实际经验。Ellis表示,他在Uporaor和LogMeln做营销副总裁的时候“往往要对一个产品不断进行迭代和改进”。Ellis认为产品市场契合是在迭代中不断实现的,而且需要有具体的衡量指标。因此,他发明了如今广为人知的“Sean Ellis测试”,来评估产品与市场的契合度。

可以说,在Web3行业要追踪产品市场契合度并不如Web2行业那么直接。其一,Web3的特点是去中心化,而且通常是匿名的。因此,很难使用Google Analytics、Mixpanel或Amplitude等传统的产品分析工具。另外,也不存在第三方cookie追踪来提供具体的客户洞察,不过其实许多人认为这并非一件坏事。

那么,对于Vision来说,如何让自己的产品更加契合?

LSD 的生息属性与 DeFi 的整合是Vision的一个基础核心,在 LSD 与 DeFi 生态的整合上,曾经适用于 Yield Bearing Assets 的处理方法仍然适用于 LSD 赛道,这种整合方式利用的主要是 LSD 作为生息资产的属性。

作为抵押品是 Yield Bearing Assets 最常见的用例,用户可以通过这种方式获取杠杆。对于机构而言,利用 AAVE V3 的高效抵押借贷可以实现关于 ETH staking 的循环收益,具体的方式是通过 stETH 循环贷实现。但循环贷能够获利的前提是 ETH 的借贷成本低于 ETH staking 的收益。由于上海升级后 ETH staking 收益率将成为链上的基准利率之一,DeFi 内的借贷成本可能也会随之相应增加。基准收益率的变动将深刻地影响 DeFi 的发展模式。目前 AAVE 的 ETH 借款利率为 4-5%,已经非常接近 ETH staking 收益率。借款利率与 staking 收益的趋同可能导致循环贷不再具有吸引力。至于 ETH staking 收益率如何深刻影响 DeFi 的发展模式,Vision认为主要影响在于两点:

第一:链上流动性激励的成本将增加;

第二:CeFi 与 DeFi 存在关于 ETH staking 利差套利的空间;

值得讨论的是利差套利。回顾上个周期的 Web3 发展史,每个大赛道的崛起似乎都与套利相关。DeFi 最初的发展归根结底来自于 DeFi 与 CeFi 的利差套利;GameFi 的发展来自于全球薪资水平的套利;Hooked Protocol 等流量协议的兴起来自于全球流量价格的套利…… 下一个套利叙事存在的点可能就是下个周期 Web3 的大规模增长点。但就 DeFi 的利差套利而言,上个周期的野蛮疯长的模式已经过去,CeFi 资金需要寻找另外一个可以套利的场景。随着 DeFi 的发展,目前链上的基准利率可以通过 ETH Staking 收益率来确认。因此现实世界的资金存在着获取链上基准收益和链下基准收益的选择。这种就链上链下基准利率的差异激发的套利模式很可能使得链上资管产品形态发生一定程度的变化。链下基准收益一般被认定为美联储利率,这意味着当美联储利率低于链上基准收益率时,基于套利原则 CeFi 资金将会进入链上进行 ETH staking ,引发下一波由套利行为激发的 DeFi 叙事。

正如在上一轮周期中,市场涌现了 Solana、Polygon 等新公链,试图在底层技术上做出改变与突破。而随着新一轮熊市到来,又一波新公链正在崛起。以 Aptos、Aleo、Wormholes、Subspace 及 Sui 为代表的新公链,正在从性能、扩展性、安全性等方面探索新的解决方案,它们在技术上的突破与创新,正在让其获得大量加密社区与资本的关注,新公链的竞争也为公链赛道未来的发展带去了更大的想象空间。