DeFi DAOs:如何應對經濟風險,構建穩健生態?

1. 引言

DAO 治理是一個複雜的話題,我們可以從多個角度對其進行探討,而且每個角度也會有其獨特的解釋。很可能沒有哪個角度可以完全涵蓋到所有機制。

這篇文章將從一個特定的角度對 DAO 治理展開探討,尤其對 DeFi DAOs 來說,具有一定參考意義。文章開始先介紹 DAO 通常需要實現的多個系統目標,接著了解經濟風險及其背後的邏輯。對於 MakerDAO 的去中心化治理來說,經濟風險管理也是一個非常重要的方面。之後,文章將從流程和工具兩個角度介紹這一領域,並且通過分享一些與鏈上決策相應、切實可行的見解,幫助理解管理經濟風險的實踐意義。

2. DAO 多系統目標優化

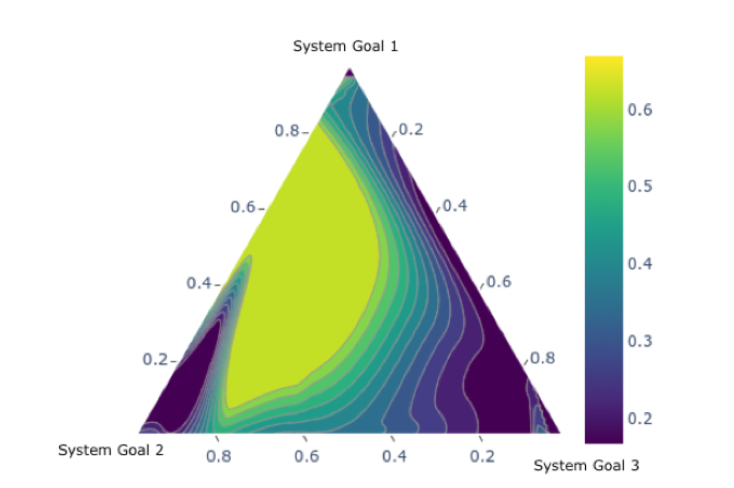

MakerDAO 以及其他大多數 DAO 都面臨著兩大挑戰,一是集體行動,二是需要實現多個系統目標。如果從一個較高層面來看,這些目標可以概括為去中心化、增長、收入和穩健性。

彈性是指系統在合理的時間內恢復正常運營的能力,而穩健性是指系統在危機時期能夠維持運營的能力。為恢復正常運營,作為一個基於智能合約的系統,Maker 在某個特定時期內並沒有停止運營的特權,因此作為系統目標的穩健性可以更好地體現出系統的意圖與目的。理想情況下,我們希望最大限度地實現所有系統目標。同時,我們既可能會同步實現這些目標,也可能會決定哪個系統目標更為優先,即先實現一個目標,再實現其他目標。

即使站在一個全職貢獻者的角度,通常也很難理解各個決策之間的權衡,更不用說從一個社區的角度,要知道這個社區中的很多人並不是全職參與項目的,對項目及項目的發展通常也沒有一個比較全面的了解。由於系統的複雜性,我們沒有任何合理的方法可以單獨考慮各個組件,而不從全局考慮,也就是沒有方法只針對一個系統目標進行優化,而完全忽略其他系統目標。

不同的 DAO 貢獻者團隊之間有時關注的重點不同,想要優化的系統目標也不相同,這些團隊之間有必要保持一定適度的緊張狀態,進行一些博弈。對於MakerDAO,涉及的團隊有增長核心部門、戰略財務核心部門、風險核心部門、協議工程核心部門以及其他部門,每個部門都會利用各自領域的專業知識,為實現多個系統目標做出貢獻。

假設在一種極端情況下,將所有穩定費率設置為零,僅對 DAI(由加密資產抵押擔保發行)的供應進行優化,會犧牲當前的收入來源,影響協議的收入,並且如果沒有適當的風險緩解流程,這還會增加壞賬計提的可能性,繼而降低系統的穩健性。設置超高的清算比率可以最大程度上減少壞賬風險的可能性,但是這個設置也會犧牲掉當前的收入來源,同時資本效率降低也會犧牲金庫用戶的體驗。設置超高的穩定費率可以實現當前收入的優化,但這很可能會降低增長,因為減少 DAI 的供應、關閉遷移到其他競爭協議的金庫,都會降低增長。 DAI 供應的減少,可能會產生二級效應,造成收入下降。

下圖是一個很形象的可視化圖,反映的是我們的集體目標,基於多個系統目標進行優化。

上述示例表明,為綜合權衡各個系統目標的重要性,我們需要建立一個流程。儘管已經有協議採用了治理最小化,但 MakerDAO 的治理結構仍在不斷擴展,隨著時間的推移,實現自動化治理將變得更加困難,這一點不同於與 Liquity(一種去中心化的貨幣協議,允許使用ETH 作抵押借出與 USD 掛鉤的穩定幣 LUSD)或 RAI(一種去中心化、穩定且非法幣錨定的穩定幣)。可以說是,為了生存犧牲治理最小化。這為系統帶來了更多的組件,可調節的控制變多了,組織的複雜性也更多了。

在web2 領域,對於大多數初創公司和大公司,CAC(獲取客戶成本)/LTV(生命週期價值)比率等單位經濟指標就可以很好地反映出業務績效。在 web3/加密領域,我們很容易對一個系統目標進行直接優化,因為有時單一目標的優化結果非常可觀。 Terra 就是一個典型的例子,它以收入(單位經濟)和穩健性(破產風險)為代價對增長(即 TVL)進行了優化,最終給系統的收入和穩健性帶來麻煩,並導致整個經濟體系崩潰。在 CeFi 領域, 也有一些案例採用類似的決策策略,最後付出慘痛代價,導致系統崩潰。還原論方法在 web2 領域非常有效,但是當它用於測量加密系統的性能時常常無法起效。 web2 領域最常見的破產風險是由於單位經濟效益為負引起的。儘管如此,這種風險仍然可以通過降低運營成本來緩解,基本不存在一夜之間破產的風險,而 web3 領域,系統可能說崩就崩,也沒有什麼緩衝空間。

3. DeFi 經濟風險

收入和增長通常更容易直接衡量,但穩健性卻是更為隱蔽和未知(或者說難以估計)的東西,尤其是因為一些不確定性,不確定市場震盪/漏洞利用發生的可能性有多大,不確定會對經濟產生多大的影響。在加密領域中,有多種風險源都會對系統的穩健性產生負面影響。

在眾多經濟風險源之中,最重要的是那些可能導致潛在破產風險的來源。 USDC 通過 PSM(Peg Stability Module,掛鉤穩定模塊)和其他中心化穩定幣帶來的中心化風險就是其中之一;它被列入黑名單的可能性可以說是無法估計的,因為這主要取決於監管機構的態度以及監管干預的力度。 PSM 當然也帶來了很大的好處,它在需求過剩的情況下穩定了 DAI 與美元的掛鉤。肯定還有其他一些我們還不知道的風險源,但我們的目標是研究它們,並且要盡最大可能減少風險源。

面對許多已知的未知和未知的未知(即明確知道自己不知道的事情,和尚且不知道自己不知道的事情),我們需要專注於評估經濟風險,將各種風險源從“可知的未知”變成“已知的已知”。這些通常需要製定可量化的措施來回答一些“假設”問題。幸運的是,MakerDAO 面臨的大部分風險不會對它構成生存威脅,當然中心化穩定幣風險除外。

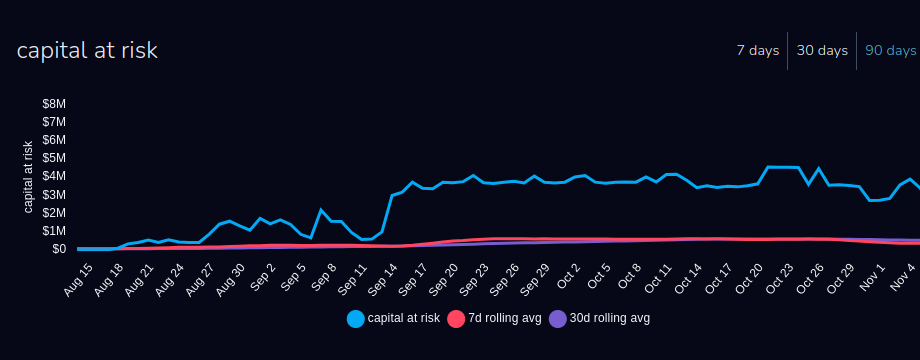

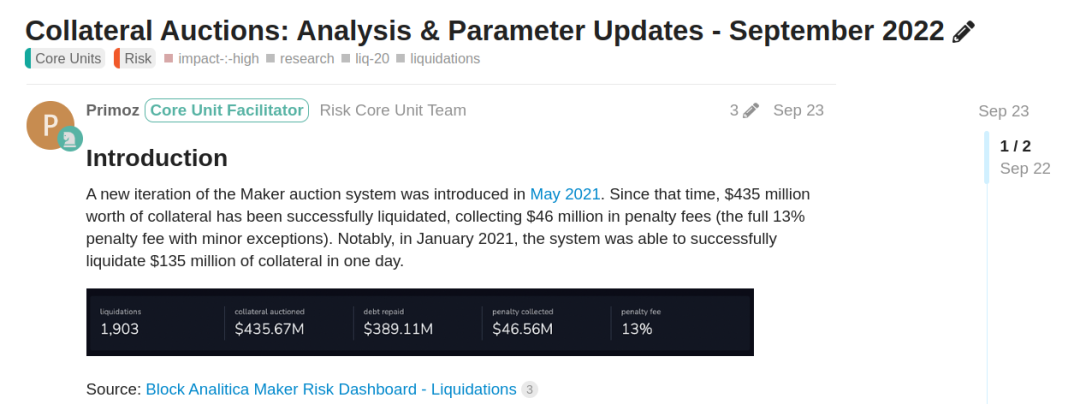

其中一個風險是拍賣系統未成功執行清算導致的潛在壞賬積累。在某些或者一組市場價格衝擊的情況下,通過評估協議損失也可以回答“假設”問題。壞賬造成協議損失的一些原因,可能是過度槓桿和/或管理不善的金庫、抵押品的低流動性、設置不合理的拍賣參數、keeper 網絡反應遲鈍等。一些市場衝擊可能會導致壞賬積累,抵押品風險模型可以按照每個金庫類型,對市場衝擊帶來的潛在損失進行評估,並以一個單一指標——風險溢價來表示。當為每類金庫計算風險溢價時,就形成了一個投資組合級別的衡量標準,稱為風險資本。後面的內容我們將回到如何監測風險這一話題。

不同系統組件會對 Maker 風險狀況產生不同的影響,前面我們只是大致了解了一下為什麼監測不同系統組件如此重要。下面我們將繼續探索 DeFi 在各種風險因素方面的透明度。這與 TradFi/CeFi 行業形成鮮明對比,後者通常不具備透明度,有一定潛在的災難性後果,甚至資不抵債。僅在今年,我們就經歷了許多事件,例如3AC、FTX 和 Alameda Research 的崩盤,它們曾經都是這個生態系統中非常重要的參與者。我們不僅能夠監測經濟風險,加密數據的公開也讓整個Maker 社區有機會參與貢獻,表達出他們自己獨特的看法和觀點。儀表板工具對外公開,任何人都可以訪問,使用工具監測不同的風險源,也可以就風險緩解策略提出建議。

對於 Maker,我們可以監測生態系統變化、抵押品流動性、金庫行為、其他相互關聯的協議以及它們的治理決策等。本文的其餘部分將介紹流程、工具,以及通過風險監測,我們可以提出的鏈上決策。

4. MakerDAO 風險監測與緩解

對經濟風險有所了解之後,我們就可以更深入地探討如何在實踐中進行風險監測與緩解。研究的流程同樣需要不斷改進,以便更好地將研究所得的見解融入治理決策。這通常需要了解相關的風險參數,如抵押品類型參數、掛鉤穩定模塊參數、DAI 直接存款模塊參數、拍賣參數等。為增強 MakerDAO 的穩健性,我們需要監測風險,也需要減少已知的風險源

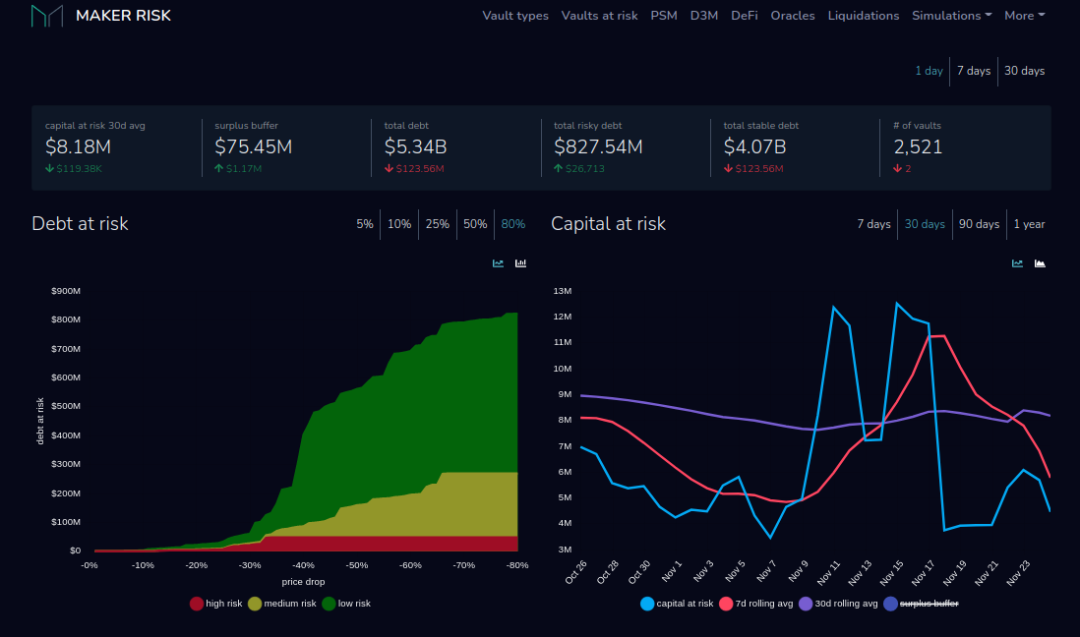

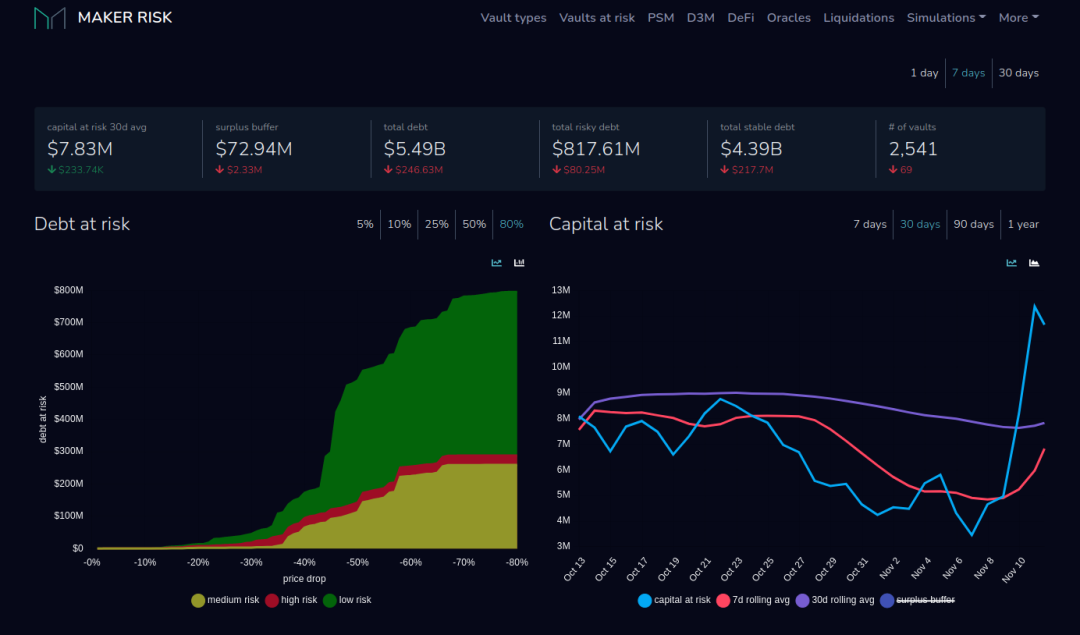

我們使用的工具主要是 Maker 風險儀表板。它在我們日常工作中非常重要,可以幫助了解各種 Maker 系統組件的動態變化。接下來我們展示一些例子。

4.1 風險資本

在上圖右側,我們可以看到風險資本的歷史圖表。波動性較大的加密資產作為抵押,會帶來一定的風險敞口,而風險敞口會造成潛在的損失,上圖所表示的是對潛在損失的風險評估。如果這個指標有一些變化,我們需要更深入地了解哪種金庫類型的風險資本有所增加,並找出增加的原因。

我們最近發現 MANA-A 的風險資本有大幅增加,儘管其風險資本只有 1500 萬 DAI 的敞口,也只佔了在險債務總量的一小部分。我們研究了可能導致這種上升的不同槓桿,例如當前在險債務、受保護金庫的份額(金庫自我保護的程度)、借貸抵押和流動性。儘管有幾個因素共同導致了這一增長,但最強烈的跡像是 MANA 鏈上的低流動性。更具體地說,清算前4 大金庫帶來了 1000 萬 DAI 的敞口,鏈上滑點可能高達 80%,這很可能會導致壞賬積累。

為推薦治理參數,MakerDAO 成立了公開市場委員會(Open Market Committee),該委員會的行動進一步證實了壞賬積累的可能性。為緩解已知的經濟風險以及提高 MakerDAO 的穩健性, MANA-A 的債務上限從 1500 萬美元降低到 1000 萬美元,穩定費率從 4.5% 提升到 7.5%。

4.2 在險債務

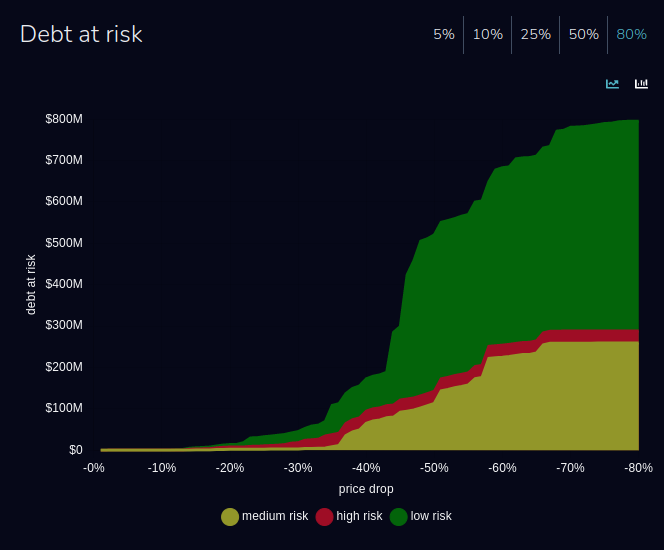

在登錄頁面的左側,我們可以看到在抵押品價格下跌的情況下,當前在險債務的概況。在險債務,即存在風險的債務,這一衡量指標可以監測各個金庫的抵押率,並彙總清算債務總額,以防金庫無法保護自己免受抵押品價格下跌的影響。

總在險債務也按金庫保護分數進行劃分,金庫保護分數是一種啟發式模型,用於評估金庫不被清算的概率。風險級別可以分為低風險、中風險和高風險三個級別。

我們考慮的一些因素有:

- 金庫的抵押率

- 以往面對市場衝擊的防禦表現

- 他們是否訂閱了 DeFi Saver 等保護服務

- 他們是否可能使用專有機器人,自動化管理金庫

- 以往維持抵押率的模式

被歸類為高風險的債務越多,對於 Maker 用波動的加密資產抵押的投資組合,風險就越大。

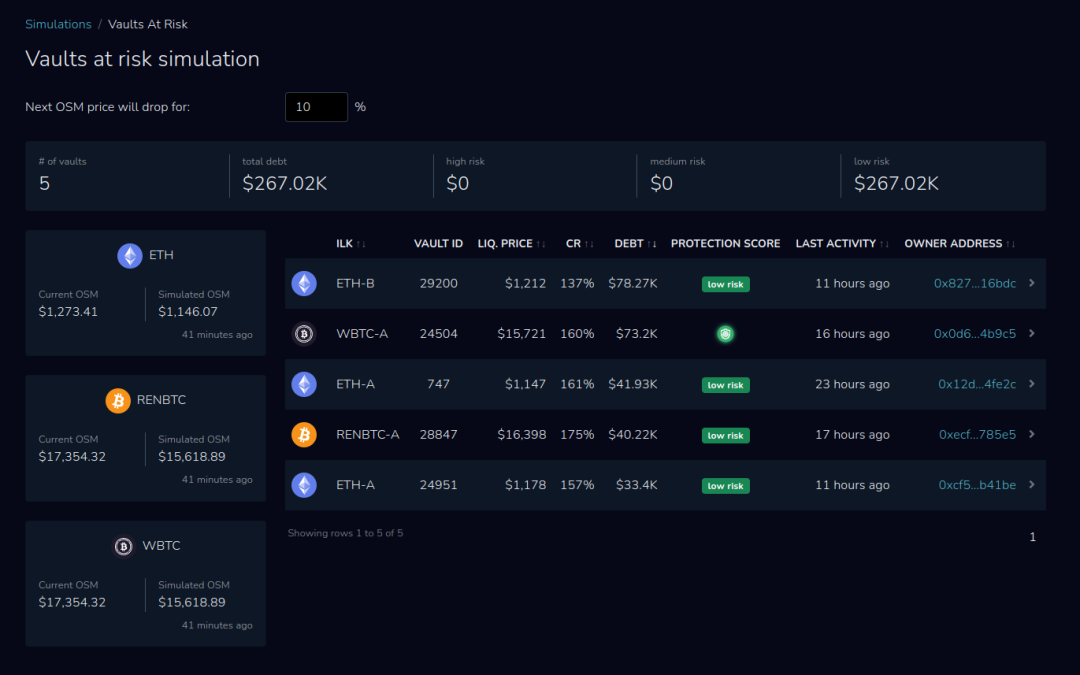

模擬抵押品價格下跌有助於確定在沒有主動干預保護的情況下,哪些金庫有被清算的風險。這是了解經濟風險因素的一個重要方面。

這一點尤其重要,因為 1 小時的 OSM(Oracle Security Module,預言機安全模塊) 價格延遲為金庫所有者提供了時間緩衝,以防止他們的金庫被清算。此外,也可以保護系統免受一些惡意企圖的影響,如將錯誤價格輸入協議。

下面的視圖中,我們可以查看可能被清算的在險債務敞口,涉及金庫保護評分、個人金庫及其元數據,也可以查看當前 OSM 價格與模擬 OSM 價格之間的一個對比。

4.3 抵押品拍賣參數

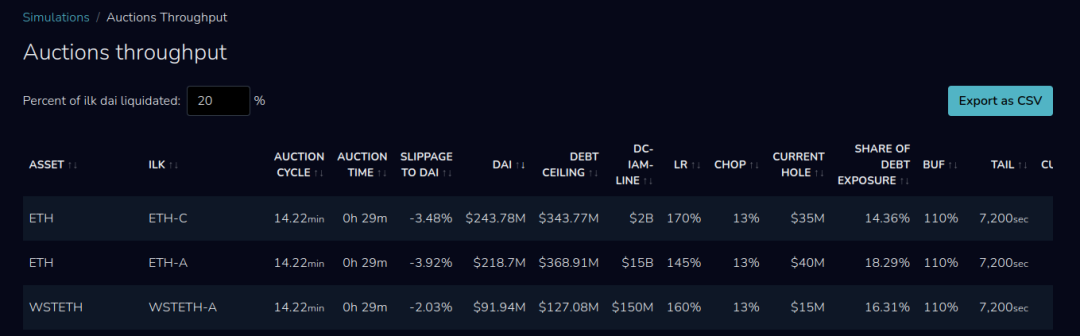

金庫風險模型可以讓我們知道哪些金庫可能會被清算。同時,在實際進行清算時,為最大限度地減少壞賬積累的概率,優化抵押品拍賣參數實現交易的高效執行非常重要。其中兩個重要的模擬模型是 Auction Throughput Simulation 和 Auction Kicks Simulation。

Auction Throughput Simulation 可以了解拍賣需要多長時間才能結算,以及對於某種特定抵押品類型設定的風險參數和使用率統計數據,會產生多少鏈上滑點。

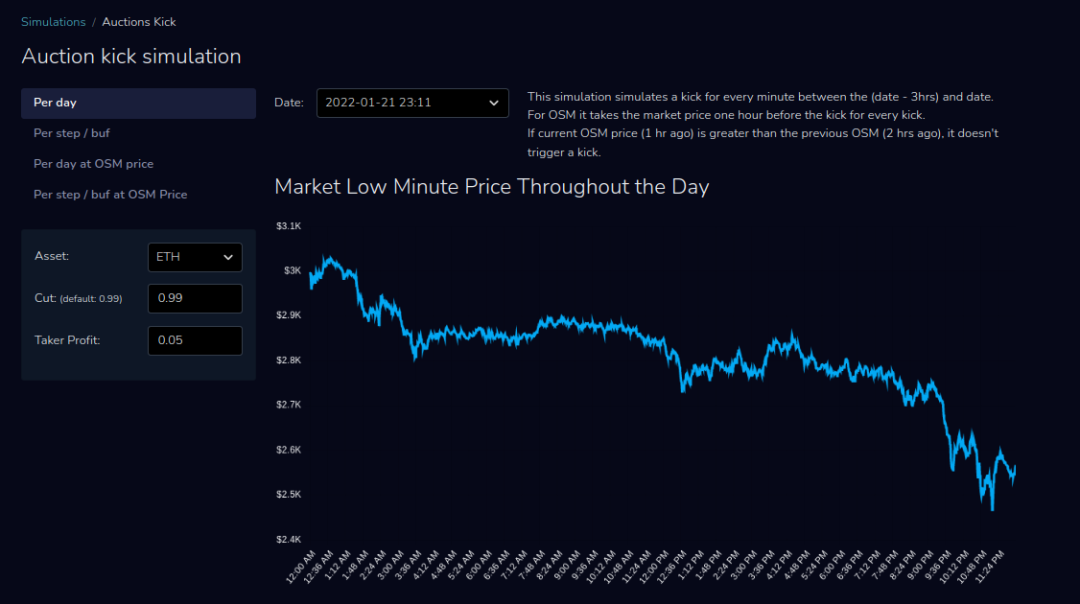

Auction Kicks Simulation 是使用價格衝擊的歷史數據來估計拍賣持續時間以及在不同風險參數下可能發生的鏈上滑點。對於一些特定的抵押資產非常有幫助,還可以修改兩個關鍵參數:“cut”(決定每個拍賣步驟下降的百分比,以拍賣結束時間衡量)和“taker profit” (keeper 在拍賣中可以賺取的利潤數額)。

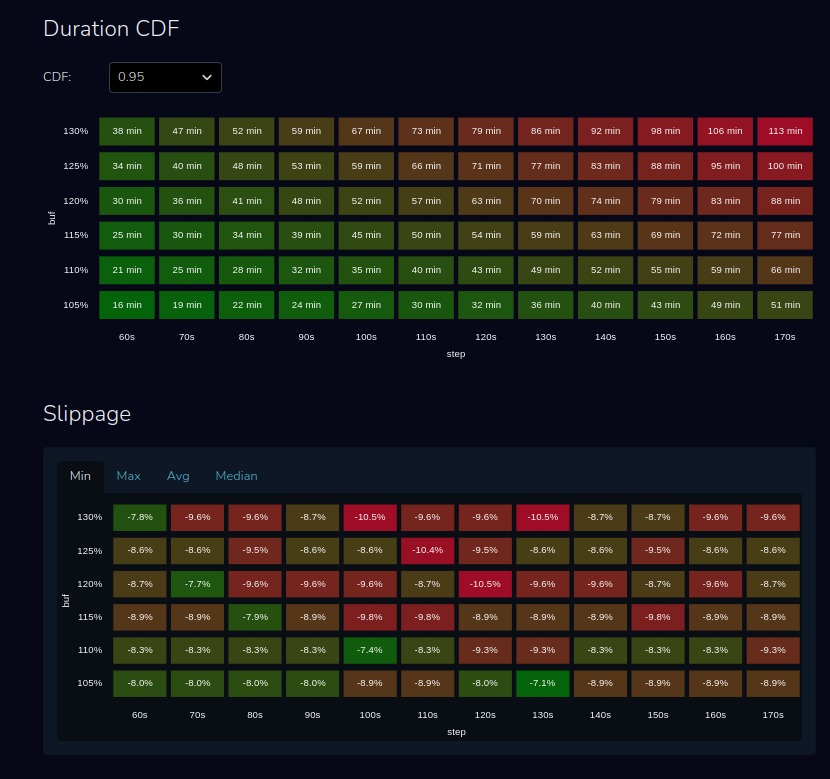

更改“cut”和“taker profit”參數以及模擬特定日期的市場衝擊,這些重要的見解源自拍賣持續時間和鏈上滑點的熱圖。

基於時間,在許多不同的場景(在不同點觸發清算執行)中運行模擬,可以得出模擬結果。我們對分佈的尾端(極值)感興趣,因此我們使用特定的百分位數(即第 95 個百分位數),通過使用 CDF(Cumulative distribution function,累積分佈函數)來捕獲極值。

熱圖對於捕獲參數掃描(Parameter Sweep)動態的影響非常有價值。我們可以觀察兩個不同參數 buf 和 step 的變化如何影響收益指標。與上述模擬類似,我們需要更好地理解不同拍賣參數之間的關係及它們對拍賣持續時間和鏈上滑點的影響。

深入研究這些模擬和具體的權衡超出了這篇文章的範圍,但我們即使不知道 Maker 的拍賣設計,也可以從下面的圖表中得出一個直觀的解釋,即拍賣持續時間隨著 step 和 buf 的增加而增加。

對模擬的輸出積極給予監測是一件有意義的事情,在我們檢測到一些有趣的變化時就可以相應給出建議,為系統設置更合理的參數。

最近,對不同抵押品類型的拍賣參數,我們建議進行大量更改,其中包括拍賣週期、拍賣持續時間和重新設置、拍賣吞吐量限制和 keepers 激勵措施等。

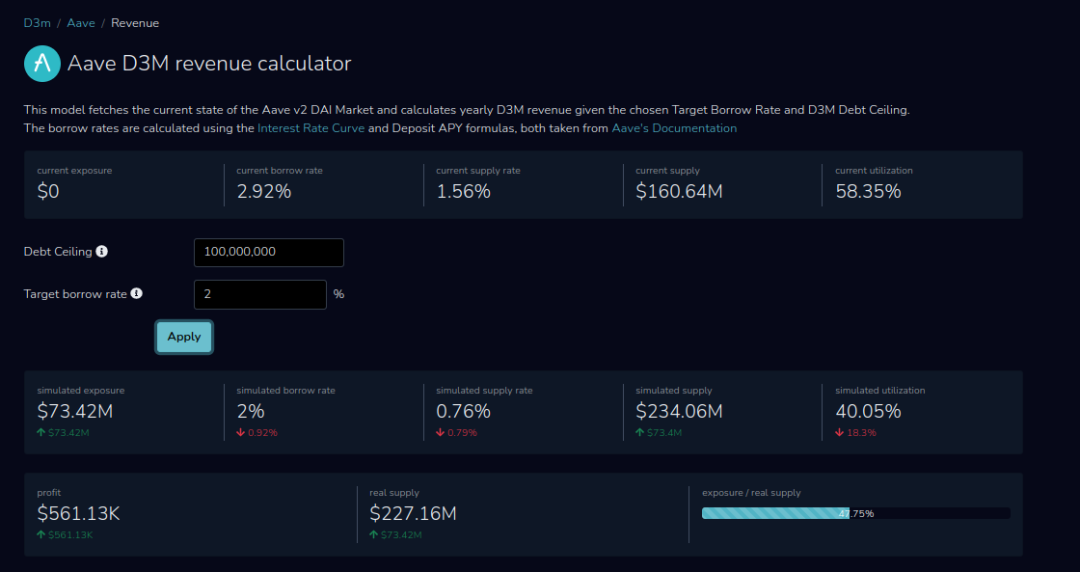

4.4 DAI 直接存款模塊(D3M)

DeFi 的可組合性也可能會給相互關聯的協議帶來額外的風險敞口。 Maker 也不例外,因為接受各個協議的通證作為抵押品,Maker 的市場風險敞口涉及整個生態內的協議。如果抵押品在納入系統之前經過詳盡的盡職調查,可以緩解這些風險,但還是沒有辦法完全消除風險。重要的是,要對此類風險源進行監測,主要可以通過風險資本指標進行監測。

同時,AAVE 的 DAI 直接存款模塊是一個特例,因為 Maker 也直接承擔了 Aave 的部分治理風險。更具體一點來說,是擠兌風險,即供應商(包括 D3M)將無法從 Aave 取走抵押品(在 Maker 的案例抵押品中是 DAI)。

因此,Maker 需要持續監測 Aave 的治理變化,這一點非常重要,尤其是在大量 DAI 供應到 Aave 的 DAI 市場時。

鑑於當前 Aave 的狀態和 Maker 治理設定的兩個相關參數(債務上限和目標借款利率),D3M 這個工具可以監測當前風險並對供應的 DAI 和年化收入進行模擬。

該工具可以讓用戶清楚了解到風險(將 DAI 作為抵押品供應到另一個協議)和回報(從協議那裡收到所供應的 DAI 的存款利率)之間的權衡。

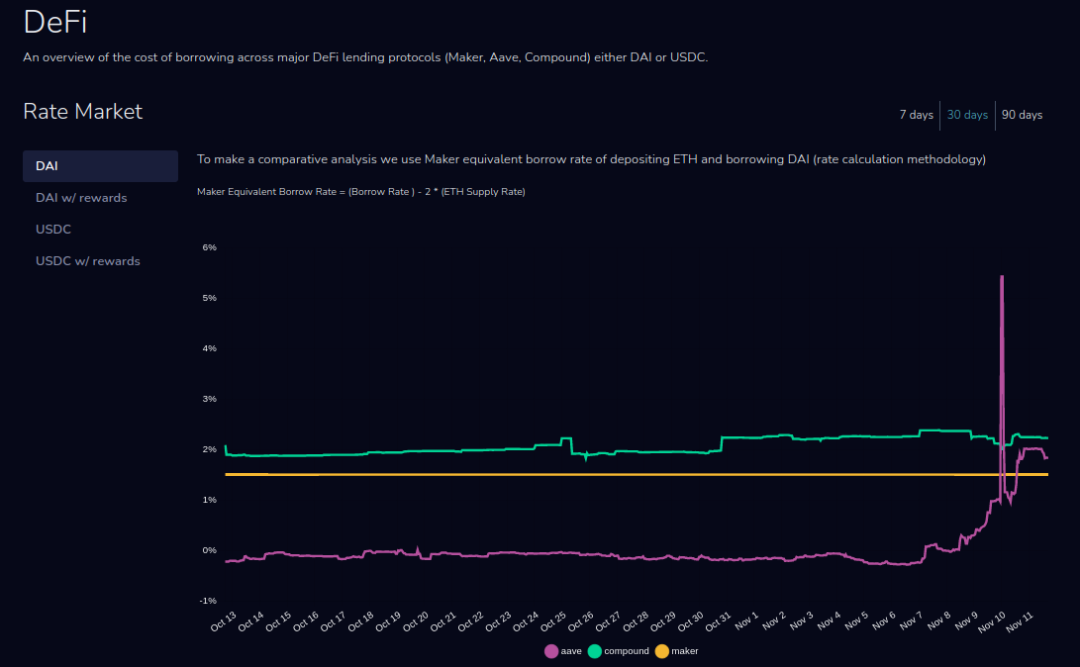

4.5 生態系統監測

正如 D3M 所示,需要從整體上監測 DeFi 生態系統,如果僅僅孤立地查看 Maker 本身系統,根本無法為 Maker 提供高質量的風險管理。

穩定費率的提議是關鍵治理決策之一,它極大地影響了協議的收益。另一個生態系統利率監測工具,則將 Maker 借入 ETH 的成本與 Aave 和 Compound 進行比較。這為整個生態系統的競爭動態提供了強烈的信號。假設 200% 的抵押率並考慮借貸市場的存款利率,以此來計算 Maker 等價借貸利率。

前不久以太坊的合併事件是以太坊社區的重大事件。合併事件也會帶來一定的經濟風險,我們的目標是緩解整個生態系統中的風險。

為 Aave 的風險管理提供支持,相應也會間接給 Maker 的風險管理提供支持,我們在 Aave 論壇上對以太坊合併事件之前的分叉風險提出了一項風險緩解計劃。暫時停止ETH 借貸的行動方案得到了 Gauntlet 的支持, Gauntlet 是 Aave 的主要風險管理服務提供商,隨後這個方案由 Aave 治理投票通過。

這個風險緩解計劃,是我們使用 Aave 風險儀表板持續監測 Aave 風險狀況,最後得到的一個成果。該工具主要是為了監測 Aave 對 Maker 的潛在風險影響,並且在收到 Aave Grants DAO 的資助後,得到了明顯的改善。

另外我們也在 Maker 論壇上提出了關於經濟風險影響的討論,目的是評估POW 分叉的潛在風險。雖然沒有給出任何行動方案,但是考慮到在發生尾部風險事件時需要製定潛在的緩解策略,這是大家都需要了解的一個重要話題。

關於合併風險的討論後續也在 Compound 論壇上展開。最後的行動方案是調整Compound v2 的 cETH 市場,方式是將藉貸上限設置為 100,000 ETH,以及借貸使用率超過 80% 後將以更高的利率更新利率模型。該提案最終通過 Compound 治理投票,得到執行。

4.6 系統目標研究

在多系統目標的權衡之間做出更明智的決策,也是我們的主要目的之一。對金庫用戶的研究也會給我們帶來一些啟發。

在設置穩定費率等風險參數時,借款人對利率敏感性的假設變得至關重要,無論是彈性還是非彈性,都可以通過實證數據進行驗證。出於這個原因,我們決定對一個特殊決策的影響分析進行深入研究——將 stETH-B 穩定費率降至 0%。分析的結論是,大部分影響是個體鯨魚從 stETH-A 金庫遷移到 stETH-B 金庫,在此過程中引起利潤侵蝕效應。另一方面,這也促成了新金庫所有者的大量湧入。

類似這樣的分析,還有協議內風險敞口遷移、生存分析和清算保護分析。每一個分析都可以幫助我們增加對金庫用戶行為的了解,對行為的了解可幫助協議做出更好的決策,更好地驗證因果假設。

5. 結論

在這篇文章中,我們深入探討了管理 DeFi 經濟風險的框架和實踐,重點關注的是 MakerDAO 系統。通過一些實例,我們探討了 DeFi 如何實現風險監測和緩解的公開透明化,從而提高協議的穩健性。

本文分享了關於風險管理的知識和實踐,致力於共同促進 DeFi 的穩健發展。雖然在 DeFi 發展中,比較受關注的還是協議的競爭力,但超越部落主義、超越零和博弈,創建一個更強大的生態系統,促進 DeFi 的廣泛運用,讓所有參與者受益,是我們覺得真正重要的。

原文:Jan Osolnik, Monitoring and Mitigation of Economic Risk

譯者:Omelet, TELab

TELab: Token Engineering Lab,一家致力於代幣經濟系統研究、設計和實踐的實驗室。關註我們的 Twitter,加入 Discord,探索 Web3 代幣工程最佳實踐。 TELab:本文內容僅供學習研究參考,並不構成任何廣告銷售或投資建議。投資者據此操作,風險自擔。轉載/內容合作/尋求報道,請聯系 TELab 授權並註明出處。