【APPFX】物价指数续攀高,风险资产利空测底迎来中期反弹

美国消费者物价指数CPI公布高于市场预期,月增怀比由0.1%攀升至0.4%,远高于市场预期0.2%,年增率同比部份尽管有去年同期基期拉升因素,自六月9.1%表现持续下滑至8.2%,但仍高于市场预期8.1%。特别在于核心消费者物价CPI表现持平于八月表现,但仍高于市场预期的0.4%来到0.6%,年增率同比则由6.3%加速成长至6.6%,亦较市场预期的6.5%来的高。

劳工部统计局的消费者物价报告有几项重点:

第一,主要造成通胀趋缓的因素仍在于能源价格的回落,该项目同比由前月23.8%下降至19.8%,带动项目主要为食物价格仍由11.2%上升至11.4%,换句话说乌俄战事对能源以及小麦价格的影响仍是未来造成物价表现的重要变数之一。

第二,核心物价超出预期的上涨表现主要因素在于服务价格以及租金推动,服务价格怀比由0.6%上升至0.8%,符合非农以及小非农ADP数据公布后我们提到薪资与物价的螺旋效应仍在,造成核心CPI僵固性的表现。

第三,房屋租金项目九月份表现为本次推动核心物价的最大因素,九月份怀比月增6.7%为历史最大涨幅,过去我们提到Case-Shiller全美前十大/二十大成房价自七月才见回落,由于租金表现落后房价12-18个月,因房租契约订立期间为一年,所以在未来一段时间租金仍会是同服务价格固化核心CPI表现的主要因素,但换而言之,由房价以及房市表现来看,已经可预见CPI下降的周期将在2023年下半年较为明显加速。

第四,核心商品受厂商降价去化库存以及需求由商品转往服务相关影响,月增率表现保持0%,年增率同比由7.1%下降至6.6%,过去三个月核心商品价格均值为0.2%,较第二季度均值0.6%显著滑落。

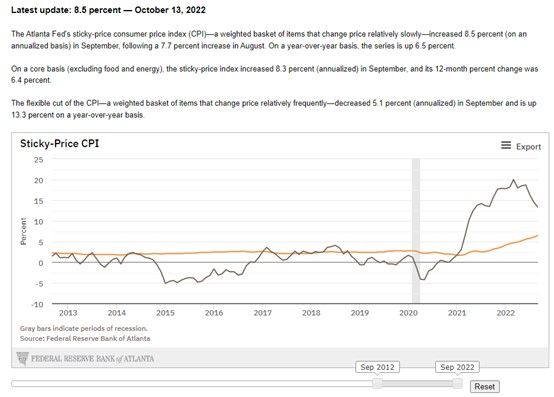

第五,物价仍是广泛上涨且扣除房租后仍具僵固性,亚特兰大联储公布核心僵固性价格同比就算扣除房租后仍由5.69%上升至6.08%,达拉斯联储扣除物价极端值的截尾平均消费物价年率也由7.22%上涨至7.31%。

综合整体美国经济以及外在变数表现来看,消费者物价指数CPI同劳工部劳工就业报告数据显示物价的回落呈现限制性,本次通胀数据向下的因素在于能源价格,但随OPEC+宣布减产以来10月油价已有回升迹象,且美国汽油库存仍位处于历史低挡区,库存回补速度极为缓慢,造成除非经济以及社会经济活动受到限制,否则能源价格在未来有可能从CPI数据怀比月增率的减项转变为加项;另一方面则为劳动市场尽管非常接近增长的尾声,但工资仍尚未见到明显回落以及失业率上升的情形,造成服务性价格在短时间内也很难在核心CPI项目中转为衰退。

而根据美联储会议纪要显示视经济数据表现而定的政策方向,九月点阵图美联储预期本波升息高点将位于4.5-4.75%,该基本假设建立于美国核心个人消费 支出物价指数PCE在年底将回落至4.5%的水平,以目前PCE怀比月率的表现来看等同于该数据必须回到0.3%的增速,约为目前的一半。而对比CPI的表现来看,显然PCE在年底回到4.5%水平的几率几乎渺茫,固然市场对于11月将加息三码以及12月加息幅度也项上调升为三码的预期政策快速增加,而至明年2月利率高点预期将为5%水平。

随CPI公布后市场大幅波动,各类资产呈现利空测底的表现,美元则仍呈现利多测顶的走势且并未过高。我们于前日提到,由于生产者物价指数PPI已明显高于预期且消弭了市场对于通胀周期可能于年内弯头向下的预期,造成市场普遍认为本次CPI也将高于预期,同时由AAII美股投资人调查显示风险资产已有极端做空拥挤交易的疑虑,容易因事件造成空单大规模回补而产生连续性轧空,如同美元指数在九月底过度做多造成拥挤交易的表现,特别是透过已经能被市场预期的数据很容易发生这样的情形。现阶段风险资产基金经理人持股水位几乎已经来到历史最低,剩余长期资本面临固定收益商品利率快速走升的问题可能成为下一波市场卖压,在未发生流动性风险的前提下则我们认为以美股为首的风险资产将进入打底阶段。

债市观察,美元指数并未随CPI公布过高,债券殖利率十年期仅贴近前高表现,惟我们强调需关注与货币政策终点相关性最高的两年期公债殖利率已突破前高来到4.44%的水平,已非常贴近我们认为反应利率评价的4.5%水准,我们认为这表示了反映评价的资产修正已经接近尾声,但未来仍然有GDP再次下修的风险,只不过较可能是在22年底至23年初市场重新减视科技业库存去化表现的时后。

科技股纳斯达克NAS100四小时图观察,藉由利空测底后我们认为将维持反弹走势,但今日公布零售销售数据至下周一具有拉回契机,惟10857不破皆维持反弹架构,突破11200则结束前段下降型态走势,向上关注11653-11693以及11942-12084压力区间,反弹最高则为12475,我们认为CPI公布后风险资产包括黄金在内将进入少则接近两周多则一个月的反弹架构,建议投资人操作包括非美的欧系货币在内转为以逢低偏多为主。但由日K观察,我们提醒投资人本波主轴仍为反弹并非上涨,反弹过后仍有高度向下修正风险,且反弹第一波行情将为过去跌越多的会弹越多,跌幅相对较小的黄金则反弹空间相对较小,非美货币中商品货币以及日元仍为我们最不青睐的选项,相反的,当反弹行情接近尾声后我们仍倾向建议投资人在1730以上布局黄金空单。

今日关注数据

23:30 美国零售销售数据

01:00 美国密西根大学消费者信心指数

本文内容由第三方提供。APPFX对文中内容的准确性和完整性,不做任何声明或保证;由第三方的建议,预测或其他信息导致了投资损失,APPFX不承担任何责任。本文内容不构成任何投资建议,与个人投资目标,财务状况或需求无关。如有任何疑问,请您咨询独立专业的财务或税务的意见。

追踪APPFX社群

APPFX Facebook:https://www.facebook.com/appfx.cn/

APPFX Instagram:https://www.instagram.com/appfx_cn/

APPFX Twitter:https://twitter.com/appfx_cn

APPFX YouTube:https://appfx.pse.is/4euafk