使用Tulip(鬱金香)協議獲利: 第三篇 — 對沖(Hedging)

原文: https://thesolanagrapevine.substack.com/p/profiting-with-tulip-protocol-part-fb3?justPublished=true by The Solana Grapevine

翻譯: 拷貝貓 ฅ^•ﻌ•^ฅ (Twitter) | copycat.sol

策略 #3:對沖偽 Delta 中性

對沖 delta 中性是一種投資組合策略,你擁有相等的多頭和空頭倉位,以便你的淨倉位保持市場中性。 使用 LYF,你可以通過組合策略 #1(多頭槓桿)和策略 #2(空頭)來創建一個稍微中性的倉位,同時享受那些美好的收益。 由於價格變動導致 LP 重新平衡,你不能完美的保持中性,因此我們才使用”偽”這個字。 此策略只能用於加密資產-穩定幣對。 最理想的交易對是 APY 最高且加密資產波動最小的交易對(這在大多數情況下是矛盾的)。 在此文中,我們以 ORCA-USDC 的流動性挖礦和 100,000 美元的初始資本為例。

Harry開了兩個倉位。 在倉位 1 中,他存入了價值 25,000 美元的代幣(最好是 ORCA,以最大限度地降低Swap費用)並借入價值 50,000 美元的 USDC(3 倍槓桿)。 點擊“Farm”後,12,500 美元的 USDC 將被兌換成 12,500 美元的 ORCA,從而形成 50:50 的挖礦比例(37,500 美元的 ORCA + 37,500 美元的 USDC)。 Harry倉位 1 的市場曝險部位(market exposure)將是:

- 做多 37,500 美元的 ORCA(LP 代幣)

- 做多 37,500 美元的 USDC(LP 代幣)

- 做空 50,000 美元的 USDC(借來的代幣)

他最初的淨曝險部位(net exposure)將是做多 37,500 美元的 ORCA。

在倉位 2 中,Harry存入了價值 75,000 美元的代幣(最好是 USDC 以最大限度地降低Swap費用)並借入價值 150,000 美元的 ORCA(3 倍槓桿)。 點擊“Farm”後,37,500 美元的 ORCA 將被兌換成 37,500 美元的 USDC,從而形成 50:50 的挖礦比例(112,500 美元的 ORCA + 112,500 美元的 USDC)。 Harry倉位 2 的市場曝險部位(market exposure)將是:

- 做多 112,500 美元的 ORCA(LP 代幣)

- 做多 112,500 美元的 USDC(LP 代幣)

- 做空 150,000 美元的 ORCA(借來的代幣)

他最初的淨曝險部位(net exposure)將是做空 37,500 美元的 ORCA。因此,他從倉位 1 + 倉位 2 的初始市場曝險部位(market exposure)是 0 ORCA。這樣做時,他將獲得價值 300,000 美元的代幣收益,或 100,000 美元資本的 3 倍收益(1000% APY)(他存入了價值 25,000 美元的 ORCA 和價值 75,000 美元的 USDC),如果 ORCA 價格變動不大,這可能是一個非常有利可圖的策略。

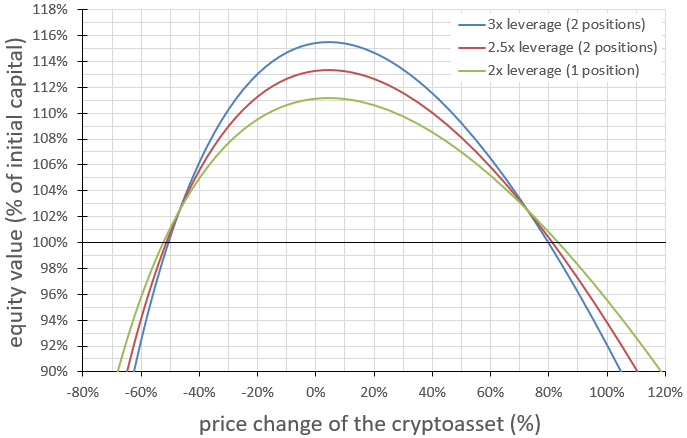

你只能使用加密資產-穩定幣交易對創建偽 delta 中性倉位。使用 3 倍槓桿時,倉位 2(你借用加密資產的倉位)需要比倉位 1(你借用穩定幣的倉位)大 3 倍。如果你希望使用不同倍數的槓桿,請使用此算式:倉位 2 = 倉位 1 * L/(L-2),其中 L 是槓桿倍數。例如,如果你想使用 2.5 倍槓桿,那麼倉位 2 = 2.5/0.5 * 倉位 1 — 倉位 2 需要是倉位 1 的 5 倍。你也可以使用 2 倍槓桿創建一個偽 delta 中性類倉位,僅使用一個倉位(開設一個 ORCA-USDC 流動性挖礦倉位,存入價值 100,000 美元的 USDC 並借入價值 100,000 美元的 ORCA)。但你只會獲得 2 倍收益率/400% APY(而不是 3 倍收益率/1,000% APY)。在下圖中,我們表明建議使用 3 倍槓桿,因為使用 2.5 倍或 2 倍槓桿幾乎沒有優勢。

模擬隨著時間變化的資產

然而,當 ORCA 價格變動時,Harry 的 LP 將重新平衡。這將使他的倉位偏離中立。

下圖模擬了當加密資產(ORCA)價格變化時,他的資產價值(100% = 100,000 美元)將如何變化。

只要 ORCA 在 30 天後保持在 [-50%, +80%] 範圍內,Harry 就可以獲利。如果 ORCA 在 30 天後保持不變,他的利潤就會最大化(他僅僅在 30 天後就賺取 15% 的資本!)。

[-50%, +80%] 的範圍可能有些誤導,因為如果 ORCA 下跌 -38.5%,兩個倉位之一(他做多 ORCA 的倉位)將被清算(清算表可以參見第一篇)。如果 ORCA 接近這一點,我們建議使用 Tulip 的添加抵押品功能。記下你添加的內容,以便你可以在之後的時間點(當 ORCA 向上移動時)移除這些添加的抵押品以保留你的原始倉位。

在這些特定條件下,使用 2.5 倍或 2 倍槓桿來創建偽 delta 中性倉位似乎比使用 3 倍來的有利。曲線更寬,意味著加密資產可以在保持利潤的同時移動更多,但幅度不大。主要優點可能是,在使用 2.5 倍或 2 倍槓桿時,在加密資產下跌 50% 或 65% 之前,倉位 1(做多加密資產的倉位)不會被清算,因此你不必過多地監控你的倉位(但你的收益相比會少得多)。

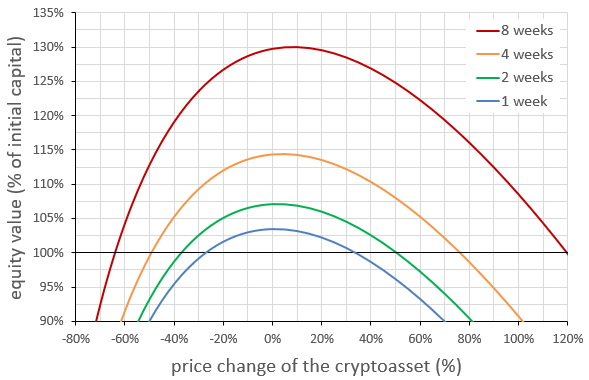

下圖模擬了挖礦持續時間(以周為單位)如何影響Harry的資產。挖礦獎勵隨著時間的推移不斷累積,ORCA 有更多的移動餘地,同時保持利潤。

清算風險

分別監控兩個倉位以確保它們沒有被清算的風險(參見第一篇和第二篇中的“清算風險”)。 對沖偽 delta 中性通常涉及大量倉位,因此被清算會有很大的影響。

總結

你可以使用Tulip(鬱金香)協議上的 LYF 來創建一個偽delta 中性倉位,這使你可以部署大量資金來得到挖礦收益,同時最大限度地減少對市場的風險。 訣竅是選擇一個具有最高 APY 的加密資產-穩定幣礦池,其中加密資產的波動性較低。 此外,嘗試使用 Alpaca Finance 的收益計算機來模擬你的風險和利潤。

請繼續關注更多的Tulip (鬱金香)流動性挖礦策略!

如果覺得文章翻譯得不錯的話 ^ↀᴥↀ^ 願意請我喝杯咖啡也可以發到 copycat.sol

歡迎加入非官方 Solana中文電報群 討論更多關於Solana生態系的大小事