臺積電市值破萬億!盤中大漲4.7%!Q2財報能否支持股價再創新高!

介紹

臺灣積體電路製造公司 (NYSE:TSM) 在過去一年表現出色,股價上漲了約 77%,自去年 10 月觸底以來漲幅超過 110%。公衆終於認可了公司的價值,股價開始反映出臺積電作爲創新前沿公司和技術關鍵角色的地位。自四月以來,公司股價繼續表現強勁,上漲了 30% 以上,而標普 500 指數 (SPY) 僅上漲了 7.5%。

我依然看好公司的長期前景,並認爲我們尚未看到該公司在增長方面的全部潛力。以下是我認爲未來 5 年甚至更長時間內將幫助公司繼續表現出色的原因,這些尚未完全反映在當前股價中。我相信,這樣一個行業主導者應獲得更多投資者的認可。

原因 1:擴充產能以滿足 AI 熱潮需求

這是顯而易見的,AI 芯片的爆炸性需求將極大地推動公司的營收潛力。我可以預見,公司將進一步擴展在臺灣乃至全球的 AI 芯片生產能力。公司正積極擴展其在本地的工廠能力,以儘可能多地滿足 AI 芯片的需求。目前的問題不是需求,而是供應。

去年,公司在苗栗開設了一個先進後端封裝 Fab 6 設施,以提高 AI 芯片產能;然而,這仍然不夠。大約在同一時間,公司宣佈計劃在銅鑼科學園區建造另一座價值 29 億美元的先進芯片封裝設施。目前尚未確定該設施何時全面運營,但預計將在 2024 年下半年開始建設,並在 2027 年完成。

另一個關於 AI 效率和產能擴展的積極進展是,公司一直在研究一種全新的技術,如果可行,將使晶圓尺寸增加三倍。公司開始探索將晶圓形狀從傳統的圓形改爲矩形,這將在切割時產生更少浪費,從而降低成本並將產量提高 300%。這將允許在每個晶圓上放置更多芯片。這將是一個巨大的技術變革,並將面臨許多挑戰。

由於研究仍處於早期階段,隨着時間的推移,我認爲公司可能會放棄這一想法,因爲發現爲這種轉變更換設備不值得,但在行業中,沒有比最大的玩家更適合開創這一技術的了。

總的來說,公司沒有停滯不前,正在盡一切努力增加產能以滿足龐大的 AI 芯片需求,儘管還有一兩年的時間,但我相信一旦一切運轉,我們將看到尚未完全反映在當前股價中的顯著營收增長。

原因 2:英偉達定價應提升營收潛力

我認爲,臺積電應該開始考慮提升其 AI 芯片的價格需求。過去一年中,英偉達的增長速度極爲迅猛,而促成這一切的臺積電卻未能在其收入上獲得同等的增長。

我很高興看到臺積電正在認真考慮提高英偉達 AI 芯片的價格需求。作爲英偉達唯一的芯片製造商,臺積電現在擁有很大的定價權。我認爲公司應該考慮比目前微不足道的 5% 更高的價格上漲,畢竟英偉達在收入爆炸式增長中受益匪淺,但沒有臺積電的技術支持,這一切都是不可能的。

臺積電的管理層應該更大膽一點。我不認爲英偉達會放棄它作爲製造商,因爲英偉達的收入中約有 10% 來自臺積電。

原因 3:地緣政治順風和多元化

過去,地緣政治可能是投資臺積電的最大風險。然而,我認爲這一風險在過去一年中由於臺積電的國際投資已大幅減輕。

現在,我相信地緣政治對臺積電有利。許多國家政府,例如美國和日本,已經與臺積電達成了數十億美元的協議,幫助其擴大全球影響力。即使在此之前,臺積電已在全球範圍內具有重要影響力,而現在,許多地區獲得了建造新工廠的補貼,公司應能夠避免因地緣政治帶來的風險。

隨着新工廠在德國落成,其中 70% 將由臺積電擁有,公司進一步鞏固了其全球足跡,併爲在歐洲根據《歐洲芯片法》開放更多工廠鋪平了道路。

原因 4:傑出的財務

我要提到的最後一個原因是公司的傑出財務狀況,這也是我在過去一年中公司表現良好後仍然投資的原因。儘管最新的季度數據有些過時,因爲公司將在接下來的時間裏再次發佈報告(7 月 18 日),但目前這些數字仍顯示了公司的財務狀況。

公司的總現金和現金等價物達到驚人的 600 億美元,這與市值至少超過 1 萬億美元的公司相差不遠。比如亞馬遜 (AMZN) 市值 2 萬億美元,擁有約 850 億美元的現金,蘋果 (AAPL) 市值超過 3 萬億美元,擁有 670 億美元的現金,或微軟 (MSFT) 市值與蘋果相似,擁有約 800 億美元的現金。

雖然這些統計數據可能不重要,但我喜歡看看一家公司與巨頭的對比。公司的現金儲備可以輕鬆覆蓋其未償還的長期債務,而利息支出被利息收入所覆蓋,因此無需償還未償還的債務,約爲 300 億美元。資本應該用於進一步推動公司的增長,因爲我可以看到許多國家希望它在當地設立工廠以刺激經濟。

雖然公司的自由現金流目前非常強勁,但在激進的資本支出減少後,未來幾年還有很大的提升空間。在我之前提到過,該公司計劃花費約 300 億美元用於資本支出,以滿足對 AI、高性能計算 (HPC) 和 5G 等多種技術日益增長的需求,這些都需要大量的前期投資,之後一旦工廠和其他設施投入運營,公司的自由現金流應該會大幅增加,直到它決定進一步擴展影響力並繼續投入大量資本。

估值更新

我會簡短總結這一部分內容,因爲我最近已經做過一個估值模型;不過這次我對前景更加樂觀。

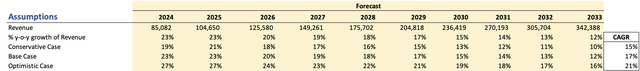

對於收入,由於未來幾年新工廠和擴展產能的上線以滿足需求,我認爲公司在未來十年可以實現約 17% 的年複合增長率,這仍然是一個相對保守的估計。公司在提高 AI 芯片價格方面有很大的槓桿作用,因爲這些 AI 科技公司正在大賺特賺,是時候也該讓推動這一切的公司獲得應有的回報了。

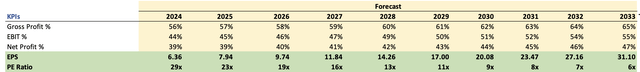

對於利潤率和每股收益 (EPS),我認爲一旦所有工廠投入運營並減少支出,我們應該會看到全面的改善。公司的工廠將恢復接近最大利用率的運作,這將帶來更高的規模經濟效應。

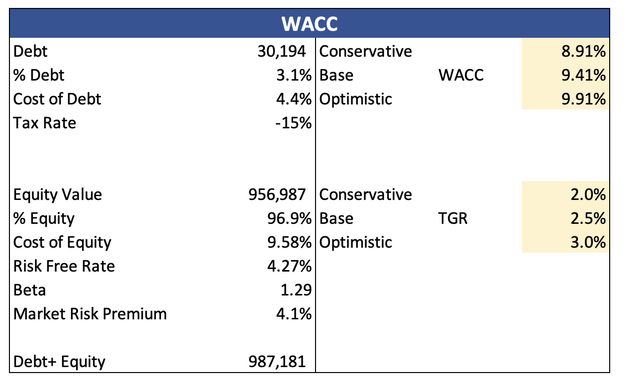

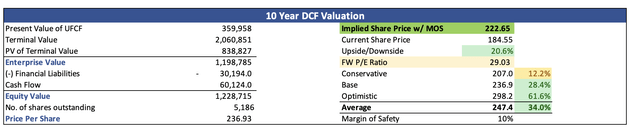

對於貼現現金流模型 (DCF),我使用了公司的加權平均資本成本 (WACC) 爲 9.4% 和 2.5% 的終端增長率。

我還將保持 10% 的折扣率,以給估算留出一些誤差空間。

基於這些假設,我認爲公司的公允價值約爲每股 $222。這意味着 TSMC 目前仍以低於其公允價值的價格交易。

風險和總結

當然,這並不是賺錢的萬無一失的方法。仍然存在一些風險。

如果 AI 需求下降速度比預期快,那麼所有這些擴展可能會變得無用,工廠閒置,生產能力未被充分利用。公司預測,未來幾年 AI 相關收入將佔到約 20%,所以這將是一個相當大的份額,如果這一部分市場出現疲軟,將顯著影響公司的運營。

上述估值依賴於半導體行業的整體改善,以及公司提高其產能和工廠利用率的計劃,這需要時間,可能不會像我估計的那麼強勁,但也不是不可能的。

儘管如此,我認爲即使在當前股價下,TSMC 仍有很大潛力在未來表現出色。我對這家公司沒有至少達到 1.5 萬億美元的市值感到驚訝。公司處於先進技術的中心,我相信許多人可能因爲地緣政治風險而忽略了它。但我相信該公司值得更多的認可,因爲其長期增長中有很多積極因素,它們需要時間來顯現成果。

儘管如此,由於近期漲幅力度較大,不再像以前那樣自信地給予強烈買入評級,因此將其降級爲買入,意味着仍可以在這些價格進行長線投資,但公司在最近的漲幅後可能會出現一些回調。我計劃近期增加持倉,但可能會等到財報發佈後,再看其短期前景。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐