wBTC 脫鉤:比特幣穩定幣、產金分離的必要

完成上一篇文章之後,我原本打算短期內不再討論 FTX 相關事件,大家都疲勞了。但上週市場傳出「比特幣穩定幣」wBTC 價格脫鉤的消息,背後原因再度指向 Alameda 倒閉所引發的骨牌效應。

一名網友貼出鏈上數據指證歷歷,警告投資人 Alameda 至今仍有 7 萬多顆 BTC 的「欠款」尚未清償。如果 Alameda 最終沒能還清債務,將會拖垮整個 DeFi 市場。但網路上卻有另一批人出來闢謠,指稱 Alameda 倒閉並不會影響 wBTC 正常運作。

多數人對這起事件都像霧裡看花。即便是持有大量 wBTC 的投資者,也未必知道 wBTC 如何運作。難以辨別消息真偽的情況下,最終還是發生恐慌性拋售。

這篇文章討論 wBTC 的用途、重要性,以及後來 wBTC 兌 BTC 為何能回穩接近 1:1。

BTC 穩定幣

如果說上週討論的 Genesis Trading 陷入危機,影響的是 CeFi 市場。那麼 wBTC 價格脫鉤,牽連的就會是整個 DeFi 市場。wBTC 是由多家公司在 2019 年初聯手推出的比特幣穩定幣,目的是將全球市值最高的加密貨幣 —— BTC —— 引入以太坊區塊鏈。根據 wBTC 網站敘述:

隨著 ERC20 代幣標準的普及,以太坊生態系統中的代幣已經成為一種重要的資產類別 ... 而我們推出的「打包代幣」將是由比特幣(BTC)支撐的 ERC20 代幣,並將它命名為「打包 BTC」(Wrapped Bitcoin)。有別於中心化的做法,wBTC 不僅能夠被公開稽核,而且會將準備金證明放在比特幣區塊鏈上。wBTC 使用簡單的聯邦治理模式,並努力提高可用性。

wBTC 問世可說是幣圈的重要里程碑,象徵 ERC20 正式成為市場的代幣標準規格。我曾用紙鈔來比喻,ERC20 就像是在規範紙鈔使用的材質、大小和厚度。不同國家發行的紙鈔都長得差不多,人們就不必準備不同的錢包來存放。加密貨幣也是。只要遵守 ERC20 這套標準規格,不同代幣都能共用相同的基礎設施。

以太坊上多數的智慧合約都只支援符合 ERC20 標準的加密貨幣。如果代幣不符合 ERC20 標準,就不能拿到 Uniswap 交易、不能透過 Aave 放貸,也無法在 OpenSea 購買 NFT。甚至像 Argent 這類以智慧合約打造的錢包,還會限定只能收發 ERC20 代幣。

但 BTC 的歷史比以太坊悠久,也就不符合事後才訂出來的 ERC20 標準。後來有人想到,如果能效仿 USDT、USDC 的穩定幣模式,以 1:1 抵押發行 ERC20 規格的「比特幣穩定幣」—— wBTC —— 就能將 BTC 的資金、使用者引入以太坊生態系,讓市場更活絡也更穩固。

對一般人來說,wBTC 的最大好處就是方便管理資產。以往投資者若同時持有 BTC、ETH,就必須分別管理兩種地址。BTC 的地址是以 bc 開頭,而 ETH 的地址則是以 0x 開頭。現在有人會乾脆把 BTC 全部換成以太坊上的 wBTC,放在 0x 開頭的地址統一保管,打開 MetaMask 就能一次看到所有資產餘額。

此外,wBTC 還能幫助人們省下註冊交易所帳號的麻煩。以往人們得透過中心化交易所才能買到 BTC。有了 wBTC 之後,即便是沒有註冊交易所帳號的人,也可以在去中心化交易所(例如 Uniswap)買到價格與 BTC 接近 1:1 的 wBTC。進階投資者甚至會拿 wBTC 當成抵押資產,向去中心化借貸服務 Aave 借出美元穩定幣。效果等同於拿 BTC 向交易所辦理抵押借款。

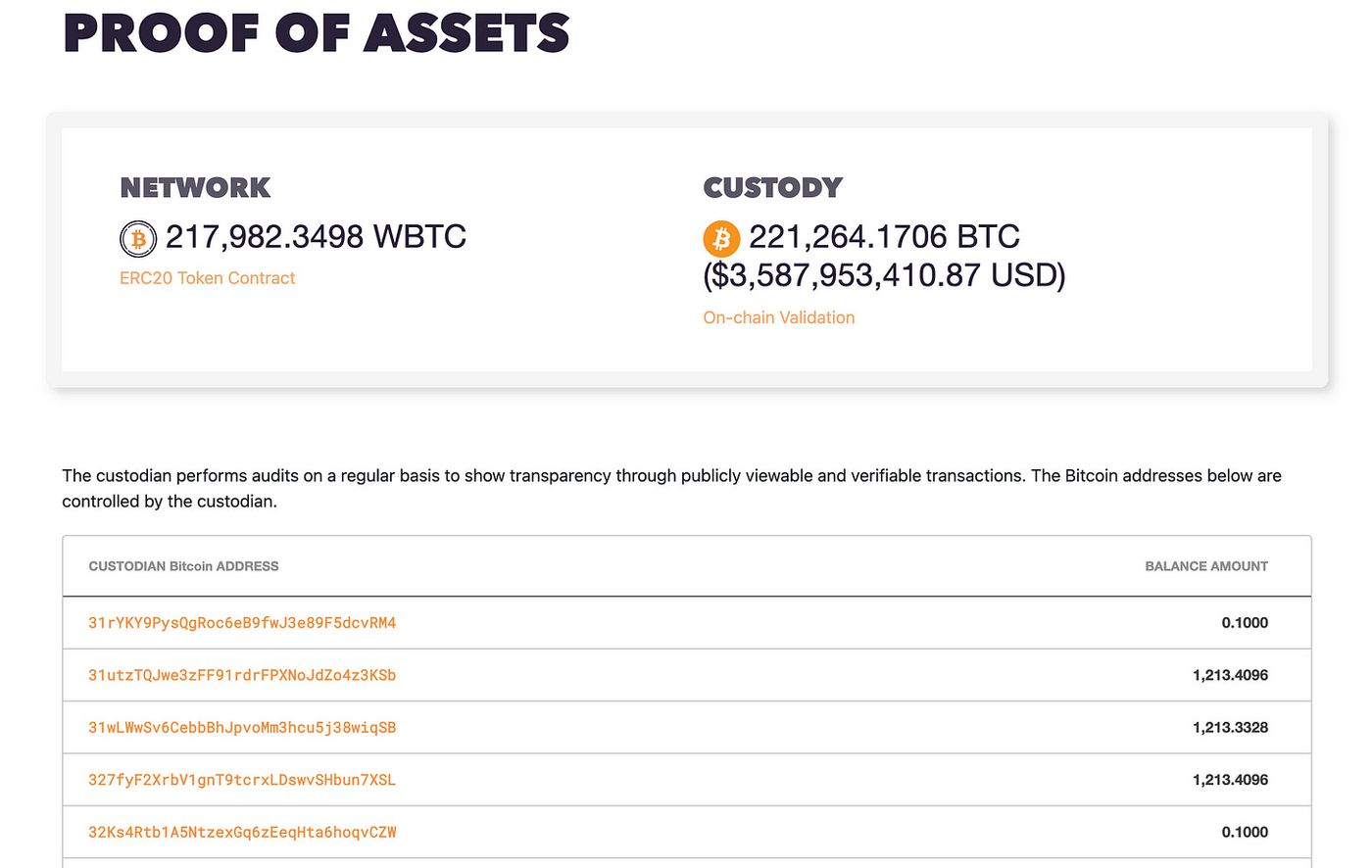

wBTC 的用途廣泛,在全球主要的交易所都可以自由流通,因而成為全球市值第 20 大的加密貨幣。目前 wBTC 金庫內持有約 22 萬顆 BTC,市值高達 35 億美元。而以太坊上的 DeFi 總市值約 230 億美元。如果 wBTC 出什麼差錯,恐怕會毀掉半個 DeFi 市場。這就是為什麼 wBTC 價格脫鉤會受到眾人矚目。

wBTC 脫鉤

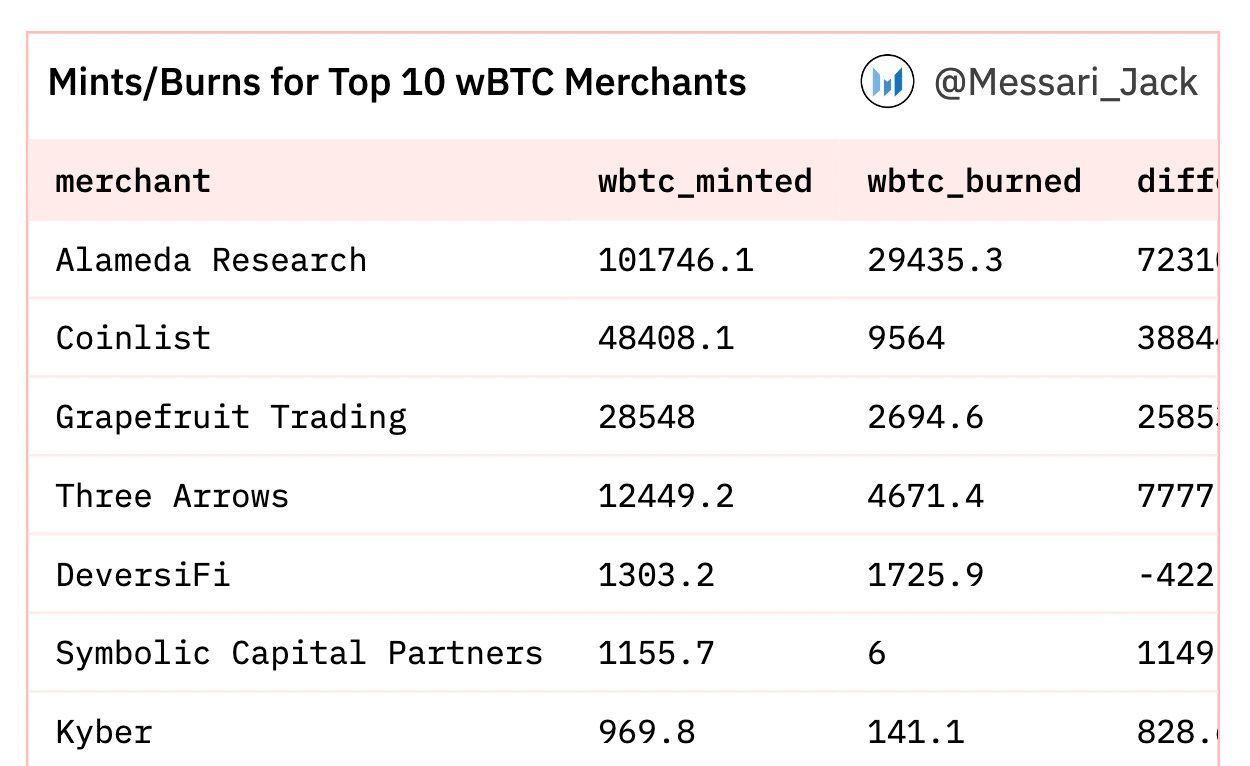

11 月 26 日,有人在推特上貼出鏈上數據儀表板 Dune Analytics 的截圖,警告投資人趕緊出清手上的 wBTC。圖上總共有 4 欄資料,分別是經銷商名稱、wBTC 鑄造數量、銷毀數量,以及兩者差額。

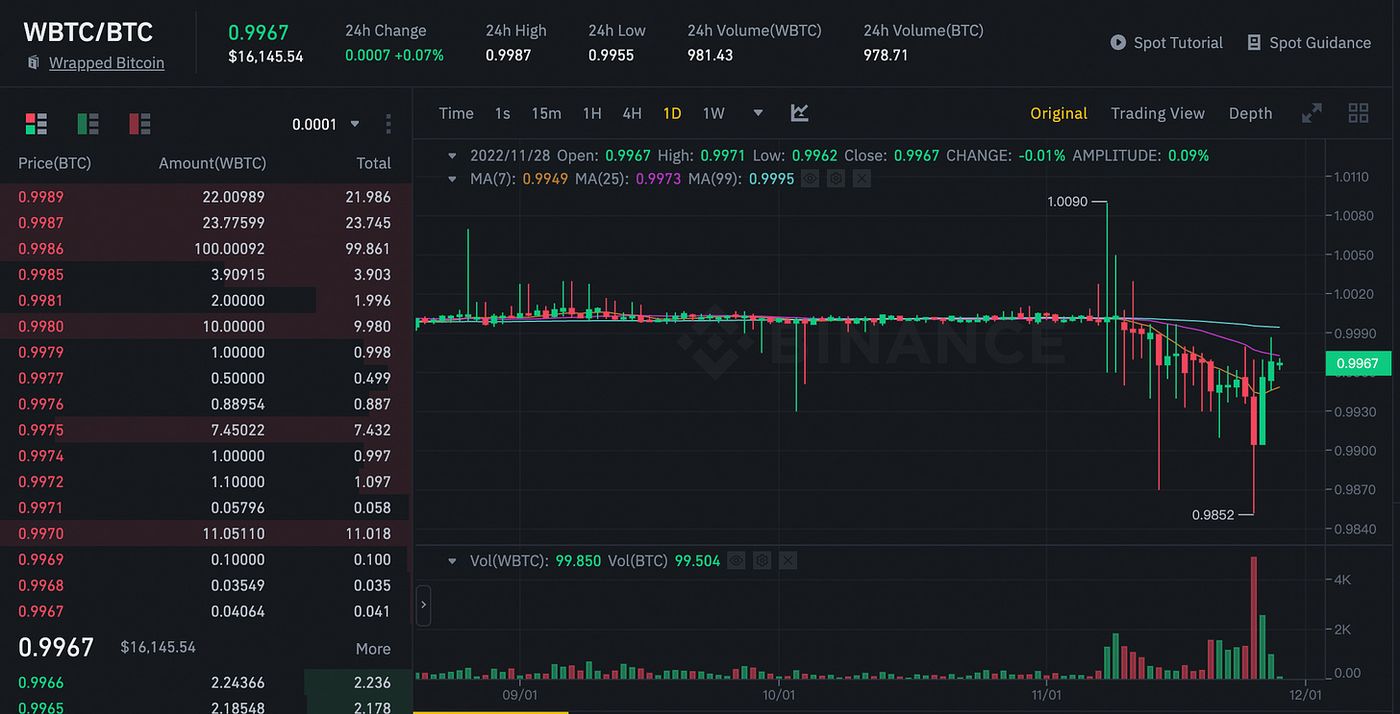

貼文者指出,Alameda 不僅是 wBTC 的最大鑄造者,而且在倒閉之前還在 wBTC 欠下了一屁股債。如上圖所示,Alameda 總共鑄造約 10 萬顆 wBTC,卻銷毀不到 3 萬顆,中間的差額高達 7 萬顆 wBTC。但 Alameda 已經向法院聲請破產,如果還有 7 萬顆 wBTC 的債務沒有還清,恐怕會使得 wBTC 陷入危機。貼文者呼籲人們趕緊出清 wBTC。 逃難都是分秒必爭。多花一秒思考,就少了一秒逃難的時間。貼文發出不久之後,市場上的 wBTC 價格開始快速下跌。以幣安交易所為例,wBTC 從原本與 BTC 接近 1:1 兌換,一度下跌到 1:0.98。也有人挖出鏈上數據,指稱一個 0x7b 開頭的地址將多達 1,374 顆 wBTC 轉入 Gate.io 交易所,可能就是正在逃難。

市場再度被恐懼氣氛籠罩。正當大家都在擔心 FTX 事件的骨牌效應已經傳到 DeFi 市場的時候,負責 wBTC 資產儲備的加密貨幣金庫 BitGo 站出來闢謠,指稱這是以假消息在散佈恐慌。

實際上 Alameda 只是負責傳遞 wBTC 鑄造、銷毀資訊的經銷商,並沒有實際持有 wBTC 的 BTC 儲備。總共 22 萬顆 BTC 儲備目前都安全地存放在以 BitGo 為首的加密貨幣金庫裡,而且所有人都可以透過鏈上數據檢查目前的 BTC 的儲備(資產)以及 wBTC 發行數量(負債)。 換言之,這是一場烏龍事件。

wBTC 的發行方式很單純。只要在比特幣區塊鏈上的某個地址存入 1 顆 BTC,就可以在以太坊上發行 1 顆 wBTC。反之,只要在以太坊上銷毀 1 顆 wBTC,就可以在比特幣區塊鏈上領回 1 顆 BTC。換句話說,以太坊上的 wBTC 是由比特幣區塊鏈上的 BTC 以 1:1 儲備支撐。

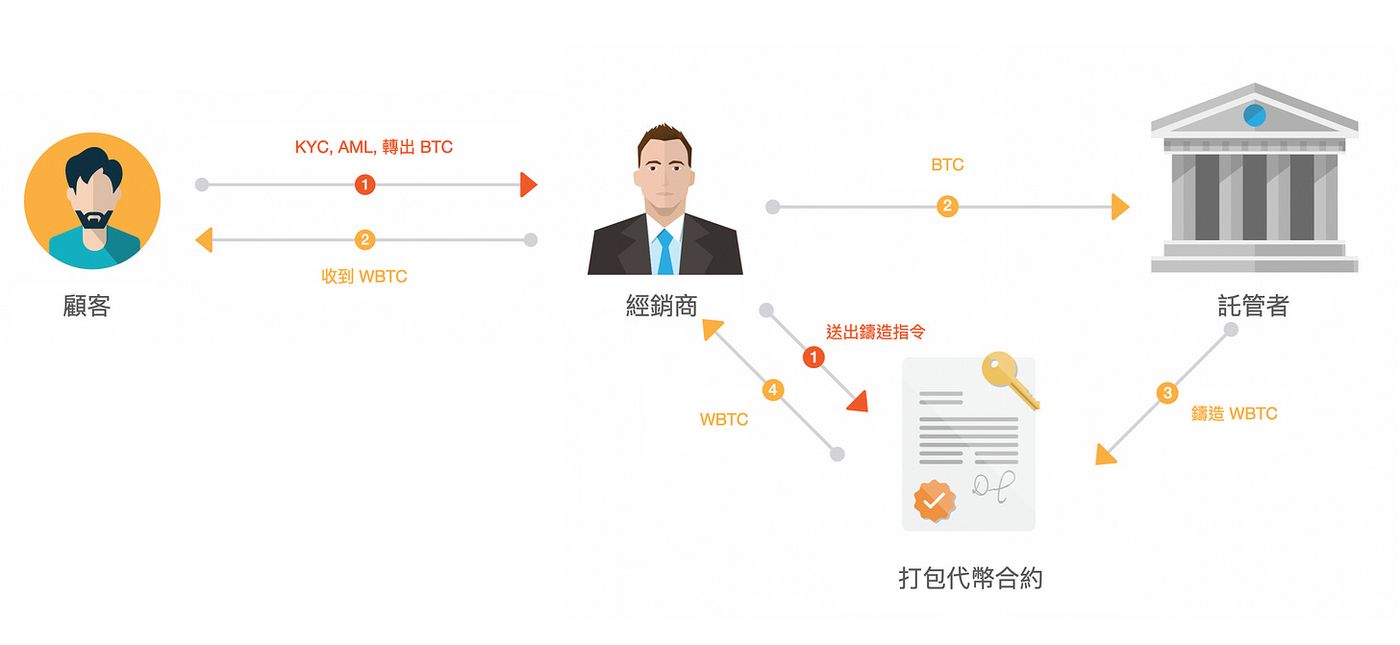

只不過 wBTC 的發行方並不是像 Tether 或 Circle 這樣的單一公司,而是由去中心化交易所 Kyber Network、加密貨幣金庫 BitGo 等十多家公司共同營運。個人投資者也無法自己發行或銷毀 wBTC,得經過 wBTC 的「經銷商」當成中介才行。這就是 Alameda 在 wBTC 扮演的角色。

如下圖所示,如果有人要鑄造 wBTC,就得先將 BTC 交給經銷商(Alameda)並完成 KYC 和 AML 流程,而經銷商則會將 BTC 原封不動交給託管者(BitGo)。最後,才會透過智慧合約發行 wBTC 並由經銷商轉交給顧客。

市場上有數十家 wBTC 的經銷商,每家經銷商只要按照操作流程,都可以處理 wBTC 的鑄造、銷毀。但經銷商只是櫃檯,存放 BTC 的金庫則是另有其人。

舉例來說,如果有人喜歡透過 Alameda 鑄造 wBTC 但最後卻習慣透過 Crypto.com 銷毀。這就有可能造成 Alameda 鑄造數量遠高於銷毀數量,而 Crypto.com 則是銷毀遠高於鑄造的表象。實際上 wBTC 從哪裡進、哪裡出根本不重要,只要總金額正確就好。這就是當初爆料者不知道的資訊,最終引起不必要的市場恐慌。

以機制約束人性

wBTC 之所以不會受到 Alameda 倒閉的影響,最關鍵的原因是他們在最初設計運作模式時,就刻意將經銷商、託管者的權責分開。根據 wBTC 白皮書敘述:

在 wBTC 運作框架中人們需要信任託管者,因為資產可能會被駭,或者託管者可能不尊重 1:1 資產儲備的規則。 然而,我們希望透過以下這些 wBTC 的運作框架,盡可能減少對託管者的信任:

1)將委由第三方進行季度審計,驗證 wBTC 發行量與託管者的資產儲備量(BTC)是否相等

2)託管者無法自行鑄造代幣,而是需要經銷商發起才行。 因此,鑄造新代幣需要經銷商和託管者合力進行

3)使用者與託管者完全隔絕。經銷商不需要被信任,而是需要所有經銷商一起被信任4)參與這套框架的所有機構都關係到相關機構的現有信譽

wBTC 的運作模式恰好與 FTX、Alameda 事件形成強烈對比。後者因為同時由 SBF 一個人掌管交易(FTX)、投資(Alameda)與託管(私鑰)三種業務,其中一項業務虧損,都有可能導致私自挪用資產的情況發生。

相對之下,提議發行 wBTC 的公司們在事前就料想到,如果發行 wBTC 的經銷商、實際管理 BTC 儲備的託管者是同一人,就會有憑空印鈔的風險。因此他們不僅引入第三方審計,定期查核負債與資產,還刻意將發行 wBTC 與託管 BTC 的工作拆開來。除非多家公司裡應外合,否則就無法瞞天過海。

說穿了,這就是金融業行之有年的「產金分離」原則。政府為了避免同一個人左手經營企業、右手經營銀行,在企業發生虧損時擅自挪用銀行客戶的資產來補洞,才訂下這條規範。同樣的原則也適用於幣圈。表面上是使用者要求交易所提出可償付證明(Proof of Solvency),但本質上人們要的並不是那一紙證明,而是希望以可靠的機制來約束難以捉摸的人性。

區塊勢是由讀者付費訂閱來維持營運的獨立媒體,內容不接受廠商業配。如果你覺得區塊勢的文章不錯,歡迎將它分享出去。若行有餘力,也能以定期定額支持區塊勢營運。若想查閱過往的出刊內容,可以參考文章列表。

Writing NFT

延伸閱讀

Genesis 暫停提領:機構的交易所、灰度 GBTC 負溢價

逆轉被駭資產:以太坊的可逆交易 ERC-20R、去中心化法庭 DAO

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐