【投資新手】超簡單!如何計算自己的財務目標:教你使用Excel試算退休金!|小人物講股

本文第一次發布於小人物講股

- 明明是周末還要回應老闆訊息?

- 同事自己闖的禍卻要我背鍋?

- 想選擇自己喜歡的工作卻因為薪水不夠只好放棄?

工作好厭世,我好想放假……

如果你跟我一樣,想透過投資理財脫離工作的地獄,就一定不要錯過今天的影片喔!

歡迎回到小人物講股,我是西城,一起學投資聊生活。

很多人不喜歡現在的工作,可是卻因為經濟、人際、社會觀感等問題無法選擇自己想要的工作和生活。

人會感到痛苦,很大部分的原因是來自於沒有辦法掌控人生的主導權。

而投資理財就是一個能夠幫助你主導人生選擇權的方法。

可惜,很多人就算知道投資理財的好處,但是卻對金錢有莫名的恐懼感,一提到賺錢或是投資的話題,就好像是在面對無止盡數學公式一樣可怕。

我認為恐懼來自於不理解,如果我們能從自身狀況開始理解金錢與財務目標,你可能就不會那麼排斥投資,甚至會開始喜歡上投資喔!

今天我會教大家從理解自己的財務目標開始,製作屬於你的財務目標試算表!

計算財務目標其實並沒有想像中困難,並不需要複雜的數學或公式,最困難的地方我已經幫你做好,你只需要照著這支影片的步驟學習即可!

試算表連結(請複製一份使用):計算財務目標

內容目錄

第一步:推算你的財務目標

在開始之前,請你點選影片描述欄中的試算表連結。

在實際進場開始投資之前,我們一定要搞清楚自己的財務目標。

甚麼是財務目標呢?

財務目標綜合來說就是你的收支狀況、資產與負債、目標退休金額、退休時間、退休後生活費等等數值。今天我們會專注在計算你的「目標退休金額」,同時也會帶到其他數值。

要計算出「目標退休金額」,我們就要先搞清楚以下幾件事:

- 預計退休後存活時間:假設為30年

- 預計退休後每年生活費:假設為24萬

- 甚麼是4%法則?

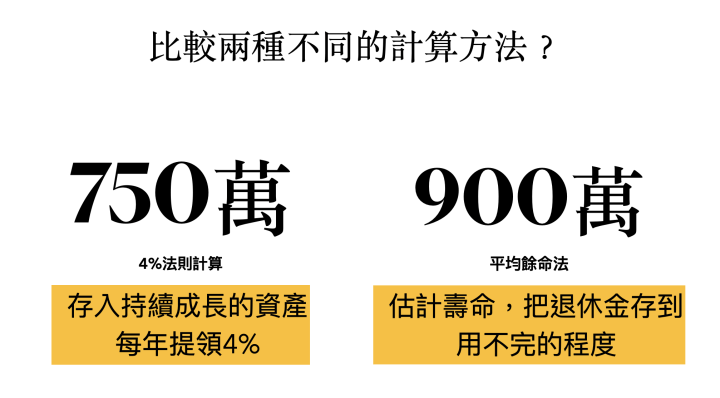

主流的退休方法有兩種,一種是不斷累積資產,直到你確定退休之後這個錢你花不完。這個方法要求你先預估退休後大約會存活幾年,然後乘上每年的生活費。

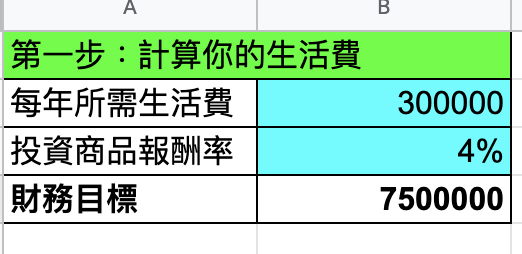

我們以2019年台灣全國平均每人每月消費支出22,881元,我們取每月2.5萬,一年的花費就是30萬。

那麼按照「退休年限法」計算

30 年 * 30萬 = 900萬。我們需要存到 900 萬,就可以退休了,但是真的是這樣嗎?

但這個方法的問題在於,現代人的平均壽命正在不斷增長,因此你很難預測自己退休後到底可以活多久。如果你退休後存活超過30年。那第31年後你就會破產了。

所以我們今天要討論另一種比較主流的方法,把錢存入每年平均有4%成長或是會產生4%現金流的資產,用資產產生的現金流來應付生活所需。

這時候我們就要運用 4% 法則:你每年的生活費 ÷ 4% = 你的退休金額

換句話說,你只要存到每年生活費的25倍,就可以退休了。

「4%法則」:每年消費總額÷4%(等同每年花費的25倍)=退休至少該存到的金額

大家可能會很好奇為甚麼是4%喔。

這起源於美國德州一間大學的研究,他的理論是,如果今天你有一筆退休金,每年你只從退休金提領 4% 出來用,那麼計入通貨膨脹等因素,你是用不完這筆錢的!

我們以後會拍一支影片詳細講解4%法則的故事。

所以我們用4%法則計算,一年如果需要提領30萬塊的生活費,你就要存下750萬的退休資產。(是不是比想像中少)

第二步、預估投資年化報酬率

- 輸入參數

- 本金

- 每年投入

- 投資金額

- 投資時間

- 得到目標利率

- 初步判斷是否不合理

確定了財務目標後,接下來我們就要設法讓自己的錢透過投資複利成長。

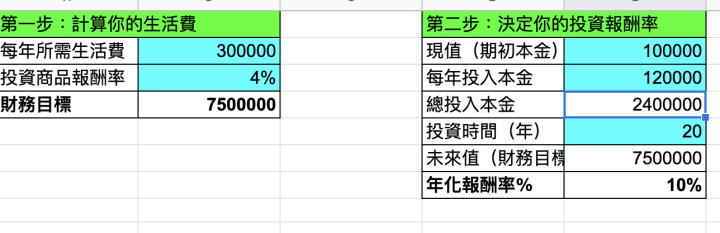

這裡我們的關鍵參數有:期初本金、每年會投入的資金、預計退休年齡,還有在上一步我們計算的財務目標。

- 期初本金:指的就是你現在身上有多少的錢可以投資,

- 每年會投入的資金:你不可能只靠一筆資金就財務自由,你每個月還是要存下收入的一部分繼續投資。

- 預計退休年齡:你希望在什麼時候達到財務自由,換句話說,你打算工作到什麼時候退休。

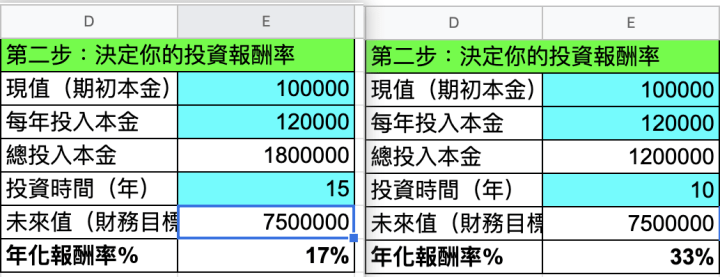

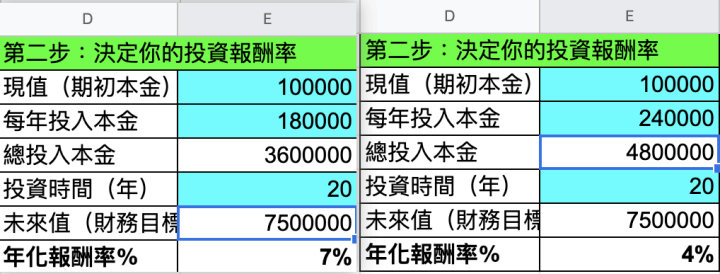

現在我們假設期初有10萬本金可投資,每年會再另外投入12萬,總共投資20年。

我們把數值輸入試算表中。

你會發現要在20年內存到750萬,每年大概需要創造 10% 的報酬,就可以在預定時間內達成你的財務目標(是不是又比想像中簡單一些)

例如你覺得20年實在太久了,你可以更改投資時間,可是你的預期報酬率就要拉高。

- 如果要在15年內存到750萬,每年大概需要創造 17% 的報酬,

- 如果要在10年內存到750萬,每年大概需要創造 33% 的報酬,

如果你不想承擔太大的投資風險,你也可以嘗試存入更多收入。

- 每個月存一萬五,在20年內存到750萬,每年大概需要創造 7% 的報酬,

- 每個月存兩萬,在20年內存到750萬,每年大概只需要創造 4% 的報酬,

所以想要縮短達到財務自由的時間就是兩個方向:

增加存錢比例

增加投資報酬率

如果你發現,預估出來的年化報酬率實在不合理,例如每年40-50%的報酬率才能達成,或者需要花太久時間才能達成,你可能就要回頭去調整第一步的財務目標,

例如把每年所需生活費的估計下調成25萬。 或者把每年提領4%,改成更積極的5%。

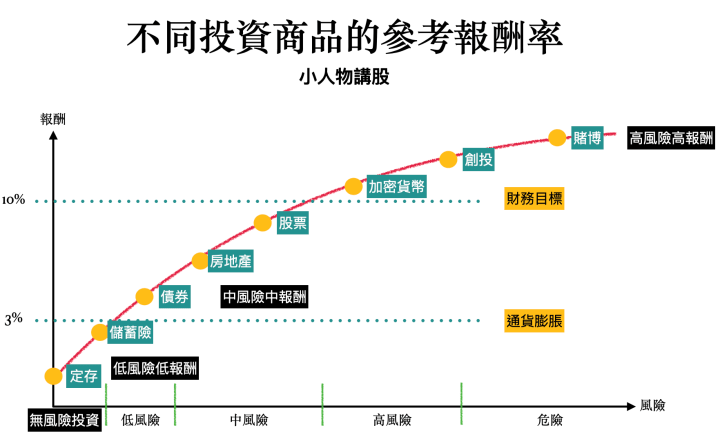

三、尋找合適的投資商品,以及評估風險

在確定年化報酬率後,你就可以開始尋找適合的投資標的。

一般來說,我們會評估一個投資標的時,會首先評估該投資的風險,以及自己的風險承受度,你可以參考我上一隻影片中的第二點,有詳細的方法可以測試自己的風險承受度。

我們先從不同的資產類型下手,以下是我從市場的研究資料和我自己的投資經驗所整理的,僅供參考:

- 定存:1%

- 債券:2-4%

- 房地產:5-6%

- 股票:7-10%

- 加密貨幣:20-30%

- 創投:40%

舉例來說,在第二步驟所預估的報酬率為10%,代表我們要投資在每年有 10%的收益以上的資產上才可以,

那麼每年光是投資每年5%房地產市場可能不夠,還要搭配股票、加密貨幣市場的投資以拉高整體報酬。但是你要注意,你投資的風險要在自己的可承受範圍內,不然很容易做出錯誤的操作。

如果你不甘心只是被動投資市場,你還希望可以自己選股、用主動投資的方式創造更高收益!那你可以學習一些大師級的投資方法。巴菲特等投資大師就是採用價值投資的方式,他們只投資自己研究過的,體質優良的公司,並且在價格低於價值時買進,每年創造20%以上的收益。

當然這種方式會需要付出大約一年的時間完整學習整個流程,想要得到更高的報酬,就要付出更多時間和心力。

去年我在 eToro 上就創造了44%的報酬率,我之後的影片也會慢慢教大家怎麼學習價值投資。

- 我的etoro:https://etoro.tw/3bIMgni

總之,在可以創造預期收益的投資策略中,盡可能選擇風險小的,或者是風險在承受範圍內資產去投資,就可以一步步按照計劃達成財務自由嘍!

快速總結:

- 1.第一步:預估你退休後每年的生活費,並用4%法則估算需要多少資產

- 2.第二步:估算每年需要多少報酬率,才能在理想的時間內達成財務目標

- 3.第三步:從報酬率設定你的投資策略

看完這支影片你可能還是覺得財務自由很麻,又要存錢又要學投資,不如趕快趁年輕好好享樂。

其實那也沒關係,大家都有自己的人生目標和價值觀,沒有必較因為別人都在追求財務自由你就要勉強自己去做

但是投資理財還是可以幫助你減輕工作的壓力,讓你可以更輕鬆面對生活的各種煩惱。

像我現在雖然還沒達到預定的財務自由目標,但是從大學時期就開始投資,到現在每年會有投資產生的股利、利息可以使用,讓我在選擇工作時可以有更多選擇權。

因為有了被動收入,我在面對職場惡意的環境時,我可以更從容、輕鬆的處理。

- 職場環境差,改變不了環境我就換工作

- 找不到滿意的工作,大不了我就先休息

- 我有機會去嘗試更多以前沒做過的工作

這就是我一直強調的,投資理財可以增加你人生的選擇權。

那今天的影片就到這裡,如果覺得影片有幫助的話,歡迎訂閱打開小鈴鐺獲取影片最新通知。也可以留言幫影片按讚讓我有更多動力拍影片。

這裡是小人物講股,我是西城,我們下周繼續學投資聊生活喽,掰掰。

謝謝你的收看!

【訂閱、追蹤、按讚】

- 小人物講股 FB 》 臉書粉絲團,新文章發布以及我近期對投資的看法

- ETORO 台灣明星交易者交流群 》最強史帝夫清單,整合台灣區的明星投資者

- 小人物講股 IG 》用圖片整理我的人生體悟、投資訊息。

- 小人物講股 YT 》製作投資新手教學影片

【文章同步發表平台】

喜歡我的文章的話可以幫我註冊Likecoin並在文章下方幫我按五下拍手,這是對我很大的鼓勵喔!

若使用推薦連結來註冊 LikeCoin 會員,你我都會得到平台贈送的 8 個讚賞幣,不妨試試:註冊連結

若你要直接註冊成為「讚賞公民」(每個月繳 5 美金給讚賞公民基金會),也有推薦連結: https://liker.land/cloudchen8356/civic

原文連結小人物講股|LSS