為甚麼經濟好轉,股市卻下跌 ? 切記永遠不要跟FED作對。

美股那斯達克指數(NASDAQ)近期波動劇烈,從2/16最高的14,175點下殺到3/5最低來到12,397點,短短的14天指數蒸發了1,778點,跌幅12%,幾乎就來到了由多轉空的牛熊分界線,而波動的來源是近期美國十年期公債殖利率飆升來到了1.63%,引發風險市場對於科技股的追殺,然而,這樣的追殺合理嗎?公債殖利率會不會持續再飆升呢?

利率是貨幣的成本

首先,解析一下美國十年期政府公債殖利率?

利率可視為借入資金的成本與貸放資金的報償,所以,利率是「借貸資金的價格」。

美國政府為了借入資金,對外發行十年到期的政府公債,而美國政府這個借款人,未來十年到期還給放款人的金額會高於所借的金額,多出的部份即稱為利息。而利息的高低跟借款金額的多寡與借款時間的長短有關,借款金額越大,借款時間越長,則利息就越高,是因為其時間價值牽涉到了投資的機會成本。

所以,美國10年期政府公債殖利率就是放款人買入美國10年期政府公債,計算未來十年到期後可以領取的利息,加上十年到期後可以拿回的本金,來計算出的實質投資報酬率,即為美國10年期政府公債殖利率。

而美國10年期政府公債一般被視為無風險利率的原因,是因為美國政府的公信力被市場認為不會出現違約的行為,也就是買入美國10年期政府公債到期後,放款人可以確定100%拿回本金與利息。這也是美國何以大量舉債,無限QE的底氣。

時間偏好

而美國10年期政府公債殖利率跟股市有什麼關係,為什麼會造成科技股的暴跌?

原因就出在時間偏好說(time preference theory of interest),奧國學派龐巴衛克認為人們有偏重目前消費的時間偏好,要他們放棄現在財貨的消費,而等待未來財貨的消費,就必須補償這種時間偏好的犧牲,這種補償就是利息。利率的高低,視人們對現貨消費的時間偏好程度而定。對現貨消費的時間偏好愈強,要求的利率愈高。對現貨消費的時間偏好愈弱,要求的利率愈低。<來源:資本的意義與特性>

因此,當美國十年期公債殖利率飆升到1.63,使得三月份美國S&P500股利殖利率與十年期債券的股債殖利率差來到了-0.14,此時,投資人會產生時間偏好,轉而尋找投資價值高的高殖利率標的,於是那斯達克指數高科技類股在重視成長而低股利殖利率的狀況下,自然而然的就成為市場拋售的對象,而高殖利率代表的道瓊指數卻連創歷史新高,就可以了解目前市場資金所在意的時間偏好.

通膨預期

只是,為何美國十年期政府公債殖利率會持續飆升呢?

實質利率 = 名目利率 - 通膨預期

根據費雪方程式指出,實質利率是名目利率和通膨率之差.因為長期的低利率環境以及美國政府推出的大規模財政計畫,包括:總統拜登的1.9兆美元刺激計畫,讓市場預期景氣轉好,經濟學家更是紛紛地調高預期,認為美國經濟在第4季前將擴張7%,高於之前預估的6%。也由於通膨預期升溫,投資人便要求更高的殖利率來補償通貨膨脹的風險,因此,投資人出脱美債,暫時觀望,或是轉向投資高殖利率的標的,讓美債價格下跌,進而使得美債殖利率曲線越來越陡峭。

永遠不要跟FED作對

美債殖利率的上升真的會導致股市轉為熊市嗎?

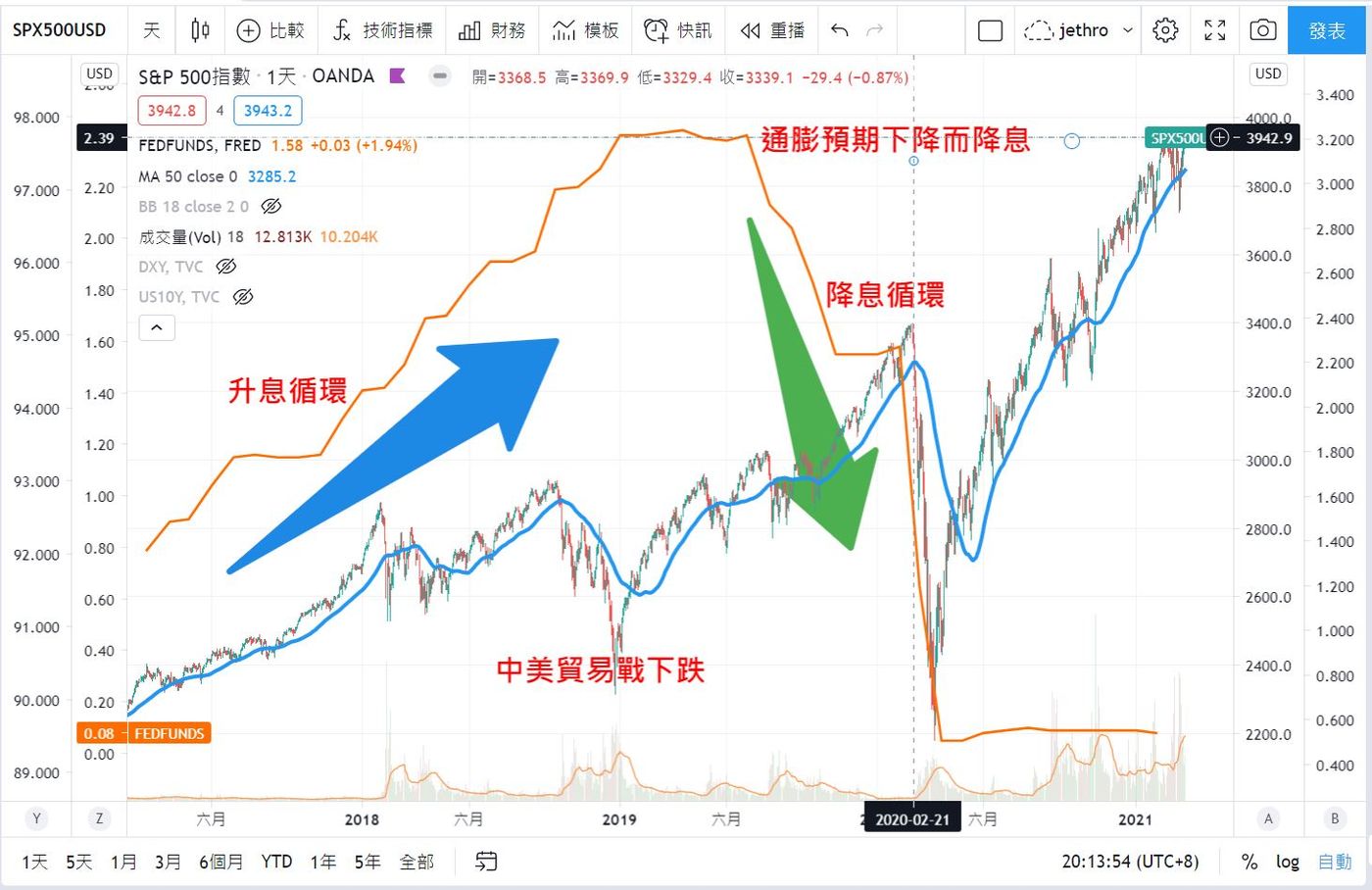

如果我們探究殖利率上升的本質,發現導致債券價格下殺,殖利率上升的根本原因是景氣復甦了,通膨預期上升,只是經濟既然好轉了,何以股市就該反轉呢?因為大家擔心通膨會影響到FED的升息機率,導致資金從股市抽離,我們從過去的幾次股災經驗來驗證,確實股災發生前聯邦基金利率會在相對高點,比如:

- 2000年的網路泡沫,聯邦基金利率接近5.85%。

- 2007年的美國次貸危機發生前,聯邦基金利率連續17次升息,利率從1%提升到5.25%。

- 2020年新冠疫情爆發之前,聯邦基金利率處於升息循環來到2.41%。

只是,FED升息並不等於股市一定會下跌,其實兩者之間是有時間差的,尤其是在景氣復甦初期的升息,股市還是會隨著景氣好轉而走多頭趨勢,一旦發現當FED開始展開降息循環時,其實就是在告訴我們景氣即將步入衰退,FED要開直升機出來撒錢救市了,於是既然景氣都將步入衰退了,當然股市步入空頭循環也就不遠了。

所以,我認為影響股市趨勢的最大因素是利率。

利率是貨幣的成本,利率常受到中央銀行貨幣政策操作的影響而變動,故美國華爾街有一句名言:「永遠不要跟FED作對」。

延伸閱讀:

免責宣言:

本網站所提供資訊僅供參考,並無任何推介買賣之意,投資人應自行承擔交易風險。