臺積電增長動力強勁,英偉達、蘋果成強力後盾,當前迎來買入良機?

臺積電 (紐約證券交易所代碼:TSM ) 此前公佈了其 2024 年第二季度的業績,財報電話會議上的氣氛更加愉快,魏首席執行官聽起來也比以前更有活力。

事實上,臺積電首席執行官魏則西甚至試圖搞笑,把英偉達 ( NVDA ) 首席執行官詹森的口號改成了臺積電的口號:“購買臺積電晶圓越多,節省越多。”

雖然財報電話會議上的情緒可能不是定量證據,但它確實提供了定性證據,表明臺積電的業務實際上可能正在蓬勃發展,並且好日子就在眼前,其近期的股價處於較低點,且有上漲趨勢,或許是我們進行投資的不錯時機。

2024 年第二季度業績

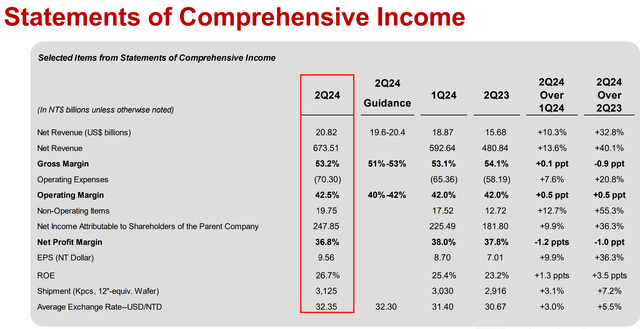

臺積電公佈的第二季度業績超出其預期最高水平。

以下是 2Q24 業績的摘要。

臺積電公佈的第二季度業績超出其預期最高水平。

以下是 2Q24 業績的摘要。

7 月初,臺積電公佈 2024 年第二季度營收爲6,735 億新臺幣,較上年同期增長 40%,較上一季度增長 14%。這比其自身指引和市場普遍預期的上限高出 2% 至 3%。

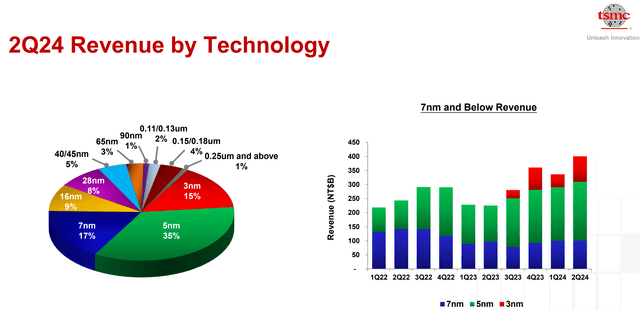

從技術層面來看,臺積電的N3工藝貢獻了15%的晶圓收入,這是目前生產中最先進的工藝。

事實上,臺積電 N3 的收入較前三個月幾乎翻了一番。

N3 的客戶實際上不是 Nvidia。

這些重要的N3客戶是蘋果、高通和AMD。

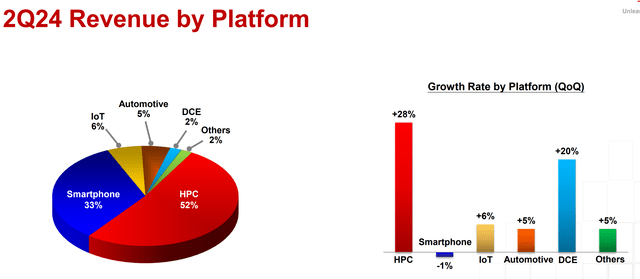

高性能計算(HPC)領域是臺積電目前最重要的領域。這實際上是臺積電的人工智能領域。

它佔臺積電淨收入的52% 。

HPC 部門增長非常強勁,環比增長 28%。

臺積電的另一個重要領域是智能手機領域。

智能手機佔收入的33%,但在2Q24季度,環比下降1%。

從利潤率和盈利能力來看,臺積電也超出了預期。

臺積電 2024 年第二季度的毛利率爲 53.2%,超過市場普遍預期的 52.6%,也高於長期目標 53%。

臺積電第二季度的營業利潤率爲 42.5%,超過市場普遍預期的 41.6%。

臺積電2024年第二季度淨利潤爲2478億新臺幣,而市場普遍預期爲2350億新臺幣,超出預期近6%。

2024 年上半年的資本支出爲 121.3 億美元。

這意味着它需要在 2024 年下半年增加資本支出才能達到其資本支出指導目標。

業務前景

臺積電的業務前景也很強勁。

臺積電預計2024年第三季度營收在224億美元至232億美元之間,較去年同期增長32%。

臺積電預計第三季度銷售將受到人工智能的結構性需求和智能手機週期性上行需求的推動。

預計3Q24毛利率在53.5%至55.5%之間,預計3Q24營業利潤率在42.5%至44.5%之間,分別超過市場普遍預期的52.5%毛利率和42.1%營業利潤率。

臺積電將 2024 年業績預期以美元計算上調至 20% 以上。

2024年資本支出指導範圍有所增加。

最初的 280 億美元至 300 億美元範圍增加至 300 億美元至 320 億美元的新範圍。

其中70%至80%的資本支出將用於先進技術。

智能手機

臺積電對智能手機需求給出了確切的評論。

臺積電首席執行官魏則西表示:“我們預計,智能手機和人工智能相關對我們尖端工藝技術的強勁需求將支持我們的業務。”

他預計智能手機相關需求將成爲臺積電下半年的增長動力之一。

在智能手機領域,由於人工智能需要更多的硅含量,芯片尺寸一般增加 5% 至 10%,人工智能將爲臺積電提供結構性增長機會。

臺積電還看到越來越多的智能手機客戶正在轉向 InFO 封裝等先進封裝。

價錢

臺積電一直堅稱定價是戰略性的,而非機會主義的。

臺積電表示,定價是一個持續、連續的過程。

該公司可能正在與主要客戶談判,以提高一些主要產品的價格。

臺積電首席執行官魏則西表示:“我的客戶做得很好,我們也應該做得很好”。

除了英偉達等客戶表現良好,需求旺盛而供應無法滿足之外,臺積電還提到了一些可能有助於其漲價的成本原因。

具體而言,臺積電提到,由於國際擴張和臺灣電價高企,其成本正在上升。

儘管美國總統大選臨近,人們對地緣政治緊張局勢的擔憂日益加劇,但臺積電表示將繼續進行海外擴張以降低風險。這包括明年在美國和日本新建晶圓廠,以及分散生產地點。臺積電還在現金流量表和資產負債表中報告了政府補貼。臺積電表示,如果有任何關稅和貿易政策,這些將由其客戶支付。

對於臺積電來說,這無疑是個好消息,因爲任何徵收關稅都可能導致客戶支付額外費用,而且臺積電的大多數客戶都位於美國,最終將由美國公司代表臺積電支付關稅。

我認爲本季度的報告顯示,憑藉強大的市場地位,臺積電在定價權方面處於有利地位,這有助於長期毛利率。

憑藉強大的定價能力,臺積電預計其長期毛利率有望達到53%及以上。

事實上,臺積電董事長魏哲家甚至強調了“及以上”,他表示:當我與客戶討論時,我會給出“及以上的份額”。

儘管面臨地緣緊張或通貨膨脹、電力成本上漲以及海外產能增加導致的運營成本上升等潛在挑戰,臺積電仍然樂觀地認爲,其毛利率可以達到 53% 或更高。

這是由於臺積電產品的卓越性能和效率,有助於證明溢價的合理性,也有助於其長期盈利能力。

簡而言之,臺積電需要確保其保持卓越的性能和效率,否則其利潤率和盈利狀況可能會惡化。

提升領導力和能力

正如上文所提到的,臺積電需要保持卓越的性能和效率水平才能保持盈利能力。

由此,臺積電正在增強其在晶圓代工領域的領導地位,並增加目前供應不足的 CoWoS 產能。

臺積電表示,其 2nm 技術的 N2 製造工藝的初始產能提升將比 3nm 等之前的節點更強勁。

當被問及臺積電下兩個製程節點N2和A16的進展時,魏哲家表示,“幾乎所有的AI創新者都在與臺積電合作。”

“他預計 N2 的客戶數量將超過 N3 和 N5,而且 A16 的開發一切都在提前進行。”

由於規模效益的提高,這對利潤率稀釋產生了積極影響,將比我們在 N2 中看到的要小。

臺積電一直關注的另一件事是增加 CoWoS 先進封裝的供應,這對英偉達等 AI 加速器至關重要。

臺積電表示,需求非常強勁,公司正在努力滿足這種強勁需求。

這裏的目標是繼續增加供應,儘管臺積電預計到 2025 年供應仍將“非常非常緊張”。

也就是說,臺積電的目標是在 2025 年或 2026 年的某個時候實現 CoWoS 供需平衡。

臺積電預計,到 2024 年,CoWoS 產能將比上年增長一倍以上。

反過來,管理層預計不斷增長的人工智能需求將支持其在未來一到兩年內加速的 CoWoS 擴張。

臺積電在財報電話會議上強調了人工智能在推動需求方面的作用,並將人工智能視爲一種長期增長趨勢,不僅對臺積電如此,對半導體行業也是如此。

估值

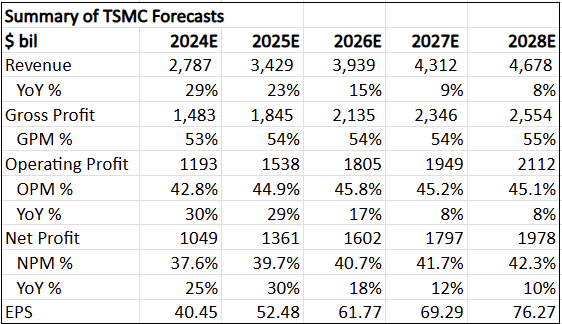

下面,我分享一下我對臺積電未來 5 年的財務預測。未來 5 年的收入複合年增長率爲 17%,而 EPS 複合年增長率略高,爲 19%。

我使用根據財務預測得出的股權自由現金流來計算內在價值。

我對臺積電的內在價值是 184 美元。這是基於 21 倍終端倍數和 12% 股權成本的假設。臺積電的 5 年平均倍數爲 23 倍,因此我認爲,考慮到未來幾年的增長速度較慢,給出 20 倍終端倍數是合理的。

我會以每股 147 美元的價格購買臺積電,即以其內在價值的 20% 折扣購買。

我對臺積電的 1 年和 3 年目標價分別爲 228 美元和 302 美元,這意味着 2025 年和 2027 年市盈率分別爲 25 倍和 25 倍。

結論

在科技股輪動、人工智能被比作泡沫的當下,臺積電的業務繼續閃耀,超出預期。

對高性能計算(AI)的強勁需求推動了我們看到的 2Q24 收入的大部分增長,而這得益於 AI 強勁的結構性需求。

2024年下半年,除了這種結構性的人工智能需求之外,我們還將看到由於上升週期而產生的智能手機週期性需求。

雖然收入增長很快,但當與利潤率增長相結合時,這種收入增長和利潤率擴大的結合將對股價產生非常強勁的推動作用。

由於臺積電的市場主導地位、卓越的性能和效率,以及其定價權和提價能力,預計其利潤率將很高。

此外,臺積電並未止步於此,該公司將繼續擴大對競爭對手的領先優勢,以確保其利潤率和盈利狀況得以維持。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐