英偉達股價暴漲近4倍,將迎大幅回調?牛市雖面臨風險,但上漲潛力仍大!

自 2023 年春季這場令人難以置信的人工智能推動的反彈真正開始以來,英偉達公司( NASDAQ: NVDA ) 的股價已增長了 4 倍。

此次反彈也吸引了許多懷疑論者,他們懷疑該股能否從現在開始繼續上漲。事實是,英偉達不僅僅是一家銷售流行人工智能芯片的半導體公司,它還建立了一個廣泛的人工智能平臺。一旦投資者瞭解英偉達在多大程度上充分利用了這場人工智能革命,更大的上行潛力就會變得更加明顯。

市場似乎過於關注人工智能芯片銷售的未來增長潛力。然而,英偉達的增長故事遠不止硬件銷售,因爲新的人工智能軟件行業爲英偉達提供了巨大的機會。我們將在本文中介紹這一點,以及解釋英偉達股票爲何仍值得“買入”。

Nvidia 在軟件行業的巨大機遇

現在,要認識到現在更大的上行潛力,必須全面瞭解 Nvidia 如何巧妙地制定戰略並規劃公司在 AI 革命中的定位,而他們比世界上大多數人都更早地預見到了這一點。

要充分了解 Nvidia 將如何利用這個新時代,我們必須回顧首席執行官黃仁勳在2023 年 11 月舉行的2024 年第三季度 Nvidia 收益電話會議上提供的全面解釋。現在,這些摘錄很長,所以我們將其分爲兩部分。這些術語可能看起來很複雜,但我們將以簡化的方式分解他所傳達的內容,以便所有投資者都能理解。

人工智能代工廠在世界上有着明顯的發展機會,而且意義非凡。首先,每家公司都有自己的核心智能。它構成了我們的公司。我們的數據、我們的領域專業知識,就許多公司而言,我們創建工具,世界上大多數軟件公司都是工具平臺,這些工具如今被人們使用。而在未來,它將被我們僱傭的一大批人工智能所增強的人們使用。

其次,你必須擁有最佳實踐,即通過發明 AI 模型來處理數據的技能,以創建具有護欄、經過微調等功能的 AI,這些 AI 是安全的。

第三件事是需要工廠。這就是 DGX Cloud。我們的 AI 模型稱爲 AI Foundations。我們的流程,如果你願意的話,我們用於創建 AI 的 CAD 系統稱爲 NeMo,它們在我們稱爲 DGX Cloud 的 NVIDIA 工廠上運行。

我們的盈利模式是,我們的每個合作伙伴都在 DGX Cloud 上租用一個沙箱,我們在那裏一起工作,他們帶來他們的數據,帶來他們的領域專業知識,我們帶來我們的研究人員和工程師,我們幫助他們構建他們的定製 AI。

早在 2023 年 11 月,Nvidia 就與 Microsoft Azure 合作推出了其首個 AI 代工廠。該AI 代工廠結合了 Nvidia 的生成式 AI 模型技術、LLM 培訓專業知識和超大規模 AI 工廠。本質上,Nvidia 正在通過雲服務提供商 (CSP) 的平臺向企業提供自己的生成式 AI 功能,以幫助企業構建自己的 AI 模型。

事實上,在人工智能革命中,Nvidia 的技術在企業界備受追捧,這使得雲提供商願意在 GPU 之外提供 Nvidia 獨特的專業知識和工具,以吸引更多企業使用其雲平臺。Nvidia 正在努力維持其在雲平臺中的地位,它的雲計算業務今後只會繼續增長。現在這一趨勢似乎正在顯現,Nvidia 不僅與 CSP 合作提供 DGX Cloud,而且還與戴爾等領先的服務器 OEM 合作構建所謂的“AI 工廠”。

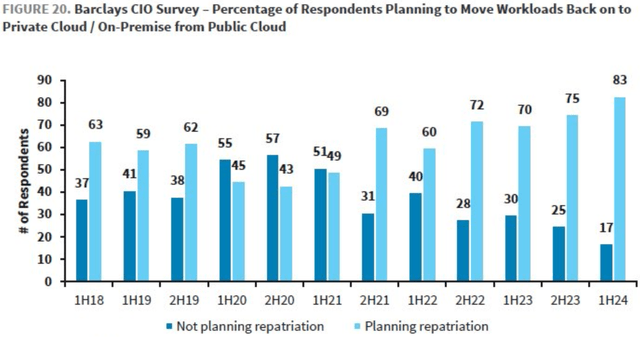

有趣的是,在每家領先的雲提供商的財報電話會議上,首席執行官們都喜歡通過強調有多少企業的工作負載仍然在本地來宣稱他們的雲業務的總潛在市場規模到底有多大。

因此,雲提供商本質上都在努力利用越來越多的企業將其工作負載遷移到雲端,以便能夠充分利用生成式人工智能的力量。

但現實情況是,許多企業仍然不願意轉向雲端,主要是出於數據安全/隱私方面的考慮。即使是那些確實將某些工作負載轉移到雲端的企業,他們也常常在那裏試驗生成式 AI 服務,然後將工作負載轉移回本地。

巴克萊銀行今年早些時候的一項調查進一步證實了這一觀點,該調查顯示,83%的首席信息官計劃在 2024 年上半年將至少部分工作負載轉移回私有云或本地。

而這也正是 Nvidia 目前試圖利用的趨勢。

基本上,他們通過 DGX Cloud/AI 工廠幫助企業構建 AI 應用程序,利用這些公司不願意將數據提供給其他公司(公共雲提供商)的事實。

通過 AI 工廠/DGX 雲,Nvidia 還利用了 AI 人才稀缺的事實,因爲這場生成式 AI 革命纔剛剛開始。實施和擴展生成式人工智能需要合適的技術人才,而目前許多企業內部並不具備這樣的人才

因此,企業必須依靠包括 Nvidia 在內的領先科技公司提供的專業知識來建立企業的 AI 基礎設施並協助他們構建 AI 模型。這爲 Nvidia 將企業鎖定在 Nvidia 生態系統中創造了一個絕佳的機會,因爲每家公司的 AI 模型/軟件應用程序都將經過優化,僅在 Nvidia 的 GPU 和硬件上運行。

這只是訓練/生產階段。一旦企業的 AI 模型/應用程序構建完成,它們就會在 Nvidia 的 GPU 上運行,並使用 NVIDIA AI Enterprise 軟件,每 GPU 每年的費用爲 4,500 美元,會帶來大額收益。

話雖如此,儘管公共雲提供商一直熱衷於通過他們的平臺提供 Nvidia 的技術,但他們肯定會努力讓軟件公司繼續使用其公共雲服務,並越來越多地鼓勵他們使用自己的內部硬件/軟件解決方案來運行其軟件應用程序。

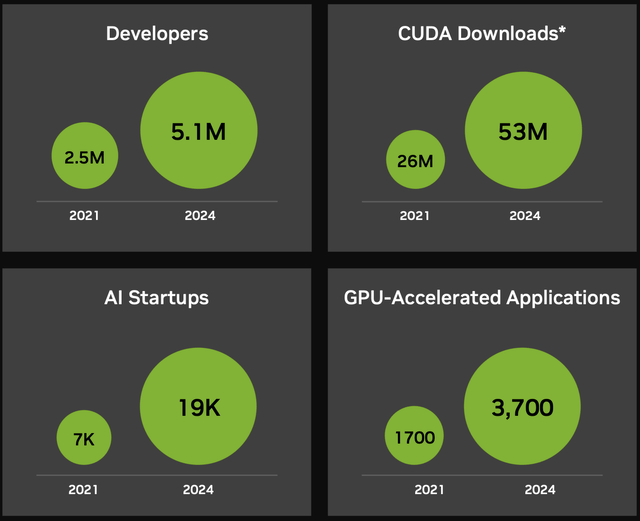

但是,鑑於 Nvidia 圍繞其產品建立的廣泛合作伙伴生態系統(包括 510 萬開發人員)有助於維持其護城河,因此 Nvidia 的 GPU 不太可能很快失寵。

此外,Nvidia 肯定會努力利用各個企業對最佳數據安全和隱私的需求,通過爲他們建立 AI 工廠爲他們提供本地解決方案。

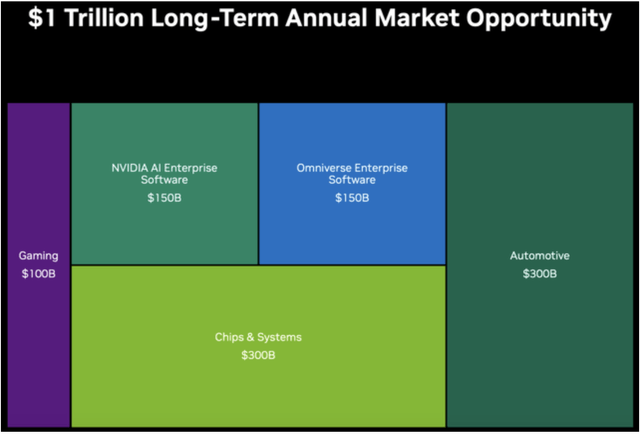

去年,英偉達透露,他們預計 NVIDIA AI Enterprise 的年度市場機會價值將達到 1500 億美元,這是整個公司 1 萬億美元市場機會的一部分。

目前,Nvidia 能夠佔據多少總潛在市場(TAM)仍有待觀察。但 Nvidia 現在銷售的 GPU 越多,爲全球企業建設的 AI 工廠越多,其未來在 AI 軟件市場的份額也會越大。

Nvidia 的股價會大幅回調嗎?

現在,由於企業建設 AI 數據中心仍處於非常早期的階段,因此 Nvidia 的銷售收入和收益可能還會保持高位。

一旦雲服務提供商、消費者互聯網公司和早期企業客戶幾乎完成了 AI 基礎設施的建設,他們對 Nvidia 芯片的購買量將不可避免地從當前水平放緩。而正是在這個階段,股價可能會大幅回調。

但是,我們仍處於這一建設的早期階段,Nvidia 的銷售額和盈利增長率在未來 5 年內可能會保持高位,EPS FWD 長期增長(3-5 年複合年增長率)預計爲 32.70%。

但這是否意味着一旦我們接近預計的 5 年部署週期的結束,你就應該出售你的 NVDA 股份?

事實是,沒有人真正知道這個人工智能基礎設施建設階段將持續多久。

隨着生成式人工智能日益徹底改變數字經濟的更多方面,以及以前不可能實現的新型服務的出現,越來越多的企業可能會決定在未來十年內建立自己的人工智能工廠,從而保持對 Nvidia 硬件的高需求,而不會導致銷售收入和利潤增長大幅放緩。

此外,即使幾年後硬件銷售明顯放緩,Nvidia 仍擁有蓬勃發展的軟件市場機會,正如前面所討論的那樣。此外,NVIDIA AI Enterprise 收入的持續增長可以緩解硬件銷售收入的下降。

事實上,將客戶鎖定在 NVIDIA AI Enterprise 軟件生態系統中,也應該會以大批量更換週期(即數據中心用最新一代 GPU 替換最老一代芯片)的形式使公司的硬件業務受益。

Nvidia 已將節奏週期調整爲一年,每年都會推出新一代 GPU。不過,客戶用新 GPU 替換舊芯片的頻率還有待觀察。

如果客戶能夠獲得 Jensen 在上次財報電話會議上分享的那種投資回報率,那麼客戶確實會傾向於繼續購買新芯片以保持競爭力。

根據 Nvidia 自己的長期年度市場機會預測,這家科技巨頭預計“芯片和系統”的總市場規模將達到每年 3000 億美元。請注意,這不僅包括AI GPU(據估計 Nvidia 擁有“70% 至 95% 的市場份額”),還包括相關硬件,如網絡設備,包括 InfiniBand、以太網、交換機和 NIC。

Nvidia 越來越多地將其 GPU 作爲預製HGX 超級計算機的一部分出售,其中使用 InfiniBand 和 NVLink 技術將 4 或 8 個 AI 芯片的集羣組合在一起,還包括 NVIDIA AI Enterprise 軟件層。這種方法使 Nvidia 能夠在未來價值 3000 億美元的“芯片和系統”市場(以及 AI 軟件市場)中儘可能多地佔據市場份額,抵禦來自 Broadcom 和 Arista Networks 等網絡設備製造商以及 AMD 和 Intel 等芯片製造商的競爭。

但問題是,如果 Nvidia 上財年數據中心收入超過 470 億美元,並且該公司預計“芯片和系統”的市場總機會每年將增長到 3000 億美元,那麼這家科技巨頭確實仍然具有巨大的收入增長潛力。

Nvidia 的高管顯然預計會建造更多的數據中心,如果預計總市場機會每年爲 3000 億美元,芯片/硬件升級週期也可能帶來每年大量訂單。

英偉達牛市的風險

Nvidia 最大的客戶正在設計自己的芯片

看跌者最喜歡的論點是,這家科技巨頭的最大客戶也在設計自己的芯片,其中包括主要的雲提供商(微軟 Azure、亞馬遜 AWS 和谷歌雲),以及消費互聯網巨頭 Meta Platforms。

事實上,瑞銀最近進行的一項企業調查顯示:

近 70% 的受訪者表示他們正在使用某種 Nvidia 硬件作爲 LLM 培訓平臺。另有 21% 的人表示他們正在使用 AWS Trainium,4% 的人正在使用英特爾 ( INTC ) 的 Gaudi。

Nvidia 仍然在 AI 芯片領域佔據領先地位,但亞馬遜的 AWS 已經成功鼓勵越來越多的雲客戶使用其自己的內部芯片進行訓練/推理,這一事實無疑值得注意。

然而,由於多種原因,這種不購買 NVDA 股票的看跌理由正在變得越來越弱。

首先,正如首席財務官 Colette Kress 在上次財報電話會議上強調的那樣:

數據中心的強勁增長得益於各類客戶,其中企業和消費者互聯網公司表現突出。大型雲提供商繼續推動強勁增長,大規模部署和擴大 NVIDIA AI 基礎設施,佔我們數據中心收入的比例達到 45% 左右。

儘管 CSP 仍佔 Nvidia 數據中心銷售額的近一半,但隨着 Nvidia GPU 的需求擴大到其他客戶羣,該領域的集中度風險正在下降。

這位首席財務官還繼續強調,“企業”和“消費者互聯網公司”收入的主要來源分別來自特斯拉 ( TSLA ) 和 Meta Platforms ( META ):

本季度,企業推動了數據中心業務的強勁增長。我們支持特斯拉將其 AI 訓練集羣擴展到 35,000 個 H100 GPU。

消費互聯網公司也是一個增長強勁的垂直行業。本季度的一大亮點是 Meta 發佈了其最新的大型語言模型 Llama 3,該模型在 24,000 個 H100 GPU 集羣上進行訓練。

儘管如此,Nvidia GPU 的客戶羣應該會繼續多樣化和擴大。正如我們之前深入討論的那樣,企業對數據隱私/安全的需求可能會阻礙他們轉向雲平臺,並鼓勵他們留在本地。隨着企業決定建立 AI 工廠,這應該會爲 Nvidia 在企業領域創造巨大的銷售增長機會。

因此,儘管看跌者認爲,由於 CSP 設計自己的芯片,Nvidia 未來的銷售增長可能面臨大幅放緩的危險,但事實可能恰恰相反,由於 Nvidia 爲越來越多的企業建立內部 AI 工廠,從而減少了這些企業遷移到雲端以利用生成式 AI 的需求,雲計算提供商未來的銷售增長可能會受到損害。

投機行爲可能會加劇股票波動

越來越多的市場參與者,尤其是散戶,正在通過槓桿 ETF 尋求對 NVDA 的槓桿敞口。其中包括 Direxion Daily Semiconductor Bull 3X Shares ETF ( SOXL ) 和 GraniteShares 2x Long NVDA Daily ETF ( NVDL ),其資產管理規模分別增長至 120 億美元和 50 億美元。雖然此類投資工具可以帶來豐厚的回報,但 NVDA 股票的任何短期回調也會使損失成倍增加。

因此,那些只想利用人工智能炒作快速獲得回報的弱手也極有可能在牛市即將結束時率先拋售槓桿 ETF 和 NVDA 股票。這可能會加劇股價的回調,但也爲全面瞭解未來增長機會的長期投資者創造新的買入機會。

Nvidia 的財務業績和估值

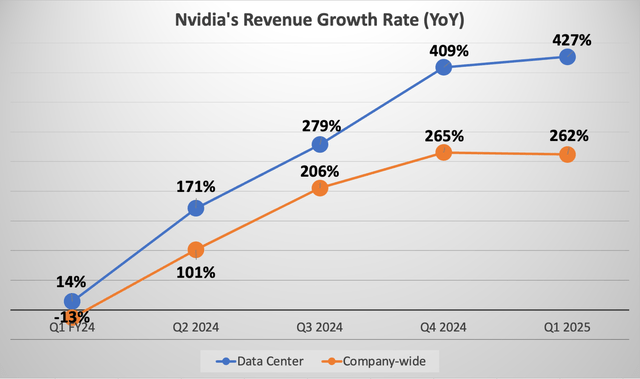

過去一年,Nvidia 的數據中心業務一直保持着出色的增長率,上個季度又增長了 427%。而且,由於需求正在擴展到 CSP 之外,這一增長趨勢沒有放緩的跡象。

此外,在過去幾個季度中,懷疑論者一直認爲 AMD 和英特爾等競爭對手可能會趕上 Nvidia,並削弱這家科技巨頭的增長率和定價權。然而,沒有競爭對手能夠推出與 Nvidia 的 GPU/AI 平臺性能相匹配的技術,這使得首席執行官黃仁勳能夠爲其下一代芯片保持極強的定價權。

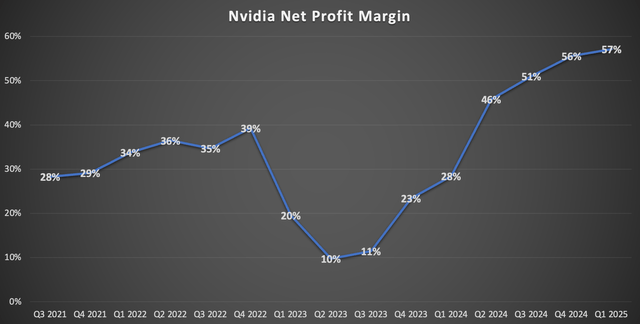

因此,較高的營收增長率繼續流向利潤,過去一年攤薄每股收益增長了 803%,同時淨利潤率達到 57%。

而 Nvidia 憑藉將於今年開始出貨的下一代 Blackwell 平臺,仍保持着強大的定價能力。Jefferies 的分析師證實,“行業檢查表明該平臺還有進一步上漲的空間,隨着Blackwell 平臺的推出,2026 財年的業績將加速增長。”

據估計,Nvidia 將把其新版 GPU 的價格較上一代提高約 40%,再加上通過 NVIDIA AI Enterprise 實現的高利潤軟件收入增長(如前所述),該公司的營收和利潤增長率不太可能在短期內放緩。

這顯然將是一個長期增長的故事,因爲 Nvidia 有能力在 GPU 之外主導 AI 時代。儘管令人驚訝,但Nvidia 股票的估值仍然相對合理,低於 47 倍的預期收益,這大致與其 5 年平均水平一致。

市場參與者喜歡將 Nvidia 的表現與互聯網泡沫時期的思科系統進行比較。儘管如此,由於 NVDA 的估值仍合理,爲 47 倍預期收益,因此目前的股票買家幾乎沒有什麼可猶豫的。作爲對比,在互聯網泡沫破裂之前,思科的估值在峯值時爲 196 倍預期收益。

此外,當我們根據預期的未來每股收益增長率調整預期市盈率以確定股票的預期市盈率增長 [PEG] 倍數時,該股票的價格似乎很便宜,爲 1.42,遠低於其 5 年平均預期 PEG 比率 2.13。

如前所述,未來 Nvidia 的收入中將有越來越多的部分來自經常性軟件收入,這也將有利於硬件升級週期。因此,隨着市場認爲 Nvidia 正在從週期性股票轉變爲長期增長型股票,NVDA 肯定能夠長期維持 2 以上的預期 PEG 比率。

鑑於該公司的增長潛力,Nvidia 的股價應更接近其 5 年平均預期 PEG 倍數 2.13。這意味着從現在起有 50% 的上漲潛力。因此,該股目前的價值至少應爲 190 美元。

但請記住,雖然 Nvidia 的估值目前是合理的,但如果由於極端投機行爲(例如,通過前面風險部分提到的槓桿 ETF)導致股價攀升至不可持續的高估值倍數,那麼即使預計未來十年 AI 將呈現增長勢頭,該股票也可能不再是一項好的投資。

總結

就目前而言,NVDA 的估值相對於其增長前景仍然具有吸引力,再加上它在行業中的巨大機遇,即使牛市存在相關風險,它仍具有上漲潛力,因此是一隻值得買入的股票。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐