Q2財報將至,臺積電超額完成銷售目標,股價上漲潛力大!

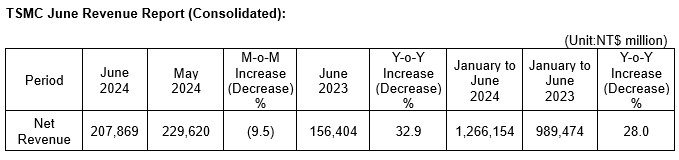

上週,臺灣半導體制造公司(紐約證券交易所代碼:TSM)(也稱爲臺積電)發佈了其 6 月份營收報告。不過,臺積電尚未公佈當月的官方美元數據,但是根據該公司報告,結合匯率,當月營收達到將近 65 億美元。我們現在有三份月度營收報告,這意味着我們可以高度準確地預測該公司可能獲得多少全季度營收。

這些報告似乎表明,臺積電正從全球對生成式人工智能的大規模投資中賺取鉅額利潤。該公司在過去三個月中每個月的銷售額都實現了兩位數的高增長,這意味着整個第二季度的收入增長很高。我們已經可以估算出該公司第二季度的收入:4 月、5 月和 6 月的收入按今天的匯率計算,相當於 206.9 億美元。去年同期的數字是 154 億美元。因此,看起來臺積電的收入同比增長率接近 35%。

臺積電在 AI 芯片上的成功值得關注,因爲並非所有涉足 AI 領域的公司都能從中獲利。例如,Meta Platforms ( META ) 表示,其 AI 投資需要幾年時間才能獲得回報。然後是NVIDIA ( NVDA ) 等公司,它們正在從 AI 中獲益,其股價完全反映了這一事實。雖然臺積電並不便宜,但按照如今大型科技公司的標準,其估值相當適中,市盈率爲35.69 倍。因此,這是一種相對實惠的方式,可以通過它在你的投資組合中加入一些生成式 AI 加速器芯片的投資。

此前,我覺得這隻股票相對便宜,同時具有高增長潛力,值得投資考慮,如今,公佈的營收報告也印證了它的增長潛力,而且超出了預期。雖然當前股價有所上漲,但我仍然認爲它的增長前景值得我們投資。

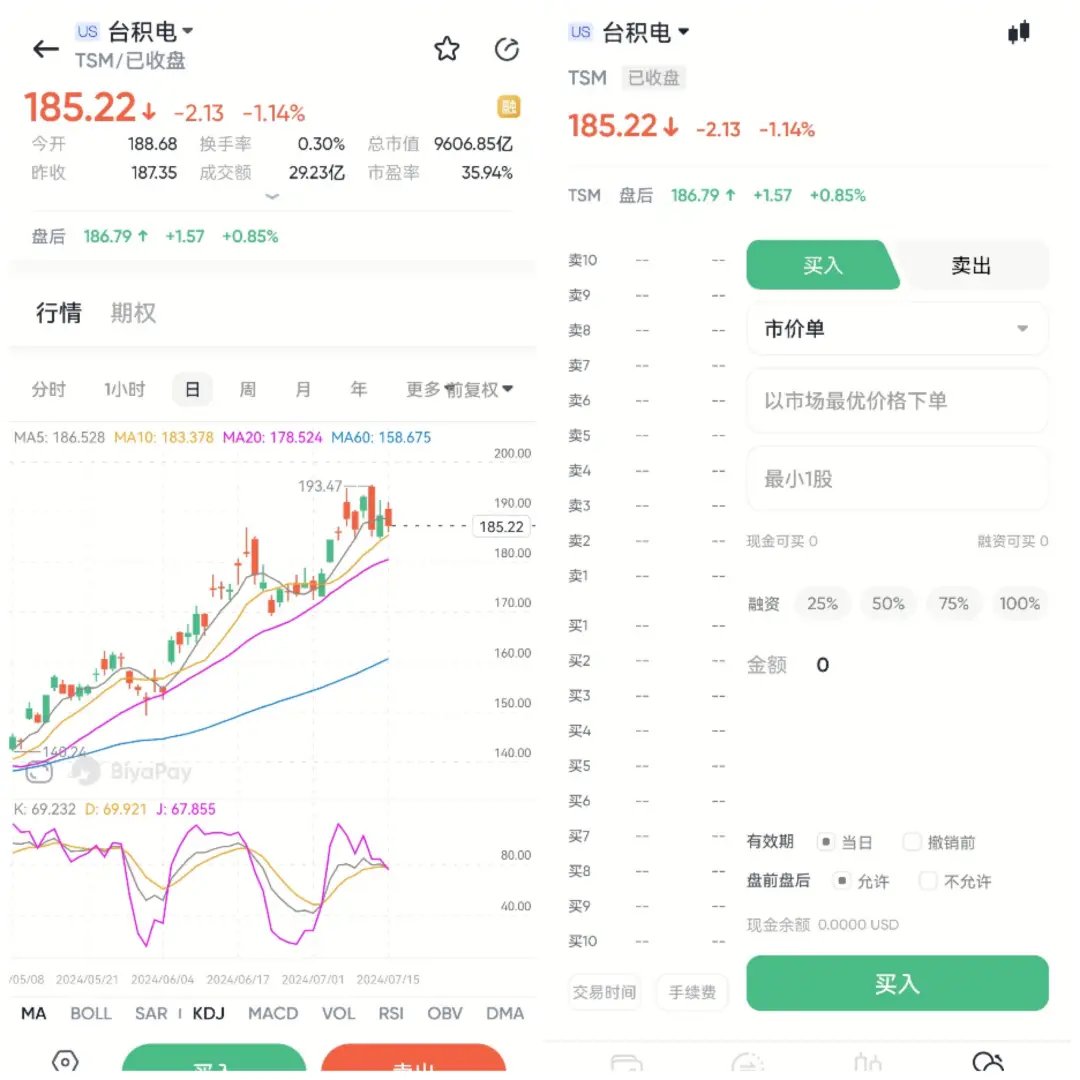

如果你認可我的觀點,但仍在考慮,我建議你前往 BiyaPay,在平臺搜索股票代碼,監測行情走勢,適時上車;當然,也可以把該平臺當做一個專業的美港股出入金工具,充值數字貨幣兌換成美元或港幣,提現至銀行賬戶,再入金到其他券商,買入股票,到賬速度快,還不限額。

TSM 6 月份收入報告詳情

臺積電發佈 6 月份營收報告時,除了營收數據本身,還包含了一些有用的信息。其中包括:

上半年收入增長28%。

6 月份季度收入同比增長 32.9%。

6 月季度收入環比增長 -9.5%。

總體而言,臺積電公佈的數據令人鼓舞。與去年同期相比,收入大幅增長。另一方面,-9.5% 的環比增長令人失望。3 月份季度的半導體銷售增長遠高於既定的季節性趨勢。因此,6 月份季度的銷售放緩可能只是迴歸既定趨勢。如果是這樣的話,並且如果對 AI 芯片的需求保持強勁,那麼我們最終應該會看到臺積電重新奪回並超過 5 月份的水平,因爲“既定”趨勢是長期高增長。例如,根據相關數據,臺積電的五年複合年均收入增長率爲 17.5%,五年複合年均收益增長率爲 20.69%。儘管該公司偶爾會遇到表現不佳的季度/月份,但長期來看正在增長。

估值

詳細瞭解了臺積電的收入趨勢後,我們現在可以開始對其第二季度業績進行建模。我在前面的段落中已經做了一些這方面的工作,我寫道,我預計本季度的收入將在 206 億美元至 210 億美元之間。爲了簡單起見,我們將我們的估計定爲 208 億美元(平均值)。

下一步是費用。回顧 TSM 過去的收益報告,我發現該公司的銷售成本(“COGS”)隨着收入的增加而逐年穩步增長。上個季度,COGS 佔收入的 46%;因此,如果 TSM 達到我 208 億美元的收入目標,COGS 將約爲 95.6 億美元。

TSM 的運營費用不會以任何可預測的方式與收入同步增長。該公司第一季度的運營費用實際上低於其第四季度和 2023 年第三季度的運營費用。TSM 的“費用”類別包括大量研發和其他難以預測的類別。因此,我假設第二季度的運營費用與上一季度持平,爲 20.8 億美元。因此,我們得到了 91.6 億美元的息稅前利潤,減去 15% 的稅後爲 77.8 億美元(該公司的利息支出可以忽略不計,約佔上一季度收入的 0.4%)。TSM 有 259.29 億股流通股,因此我們得到每股收益約爲 0.30 美元,或每股 ADR 收益爲 1.50 美元。這比去年同期臺積電的 0.22 美元收益增長了約 36%。

如果我們假設 1.50 美元反映了 TSM 未來 12 個月的平均季度每股 ADR 收益,那麼該股票的收益將爲 6 美元,交易價格爲預期收益的 31.2 倍,這比使用往績收益獲得的倍數要便宜。這隻股票的價格確實有點高,但如果它能繼續以目前的速度增長,那麼它的季度收益最終將超過 1.50 美元。如果它的季度每股收益能達到 2 美元,那麼預期倍數(假設股價不變)將降至 23.5。

我認爲,如果上述情況屬實,那麼以今天的價格購買臺積電股票將證明是值得投資的。這也不是不可想象的:臺積電 2022 年 12 月的每股收益爲 0.37 美元,相當於每股 ADR 收益 1.85 美元——距離 2 美元僅一步之遙。如果臺積電仍然擁有當時的所有競爭優勢,並且如果公司繼續在 AI 芯片上投入巨資,那麼 2 美元的季度每股收益應該是可以實現的。

臺積電的護城河能夠持續嗎?

注意到一家公司的財務狀況非常好,估值也相當合理是一回事,但預測這場盛宴會不會持續下去又是另一回事。爲了確定這場盛宴是否會持續下去,我們需要看看公司的競爭優勢。

截至目前,臺積電是全球最大的半導體制造公司,市場份額爲 61% 。它還擁有 NVIDIA 和蘋果( AAPL ) 業務的 100% 份額——這些是半導體制造業最賺錢的合同之一。

我們還知道,美國政府正在向臺積電的競爭對手提供大量資金。例如,英特爾( INTC ) 已獲得超過85 億美元的《CHIPS 法案》撥款,其中很大一部分用於製造業。英特爾正試圖將自己打造成下一個半導體制造巨頭,並且在這一領域獲得了政府的大量支持。

然而,作爲一家同時設計和製造芯片的公司,它可能存在利益衝突(具體來說,它有意將自己的訂單置於客戶訂單之上)。該公司的高管顯然認爲這是一個嚴重的問題,因爲他們花了一些時間來宣傳英特爾代工廠如何以“公平市場價格”收取英特爾的服務費用。英特爾可能會憑藉這種模式取得成功,但就目前而言,臺積電完全沒有利益衝突是一個主要的競爭優勢。

臺積電的另一個競爭優勢是其技術訣竅。該公司長期以來一直在爲蘋果和英偉達製造芯片,因此非常熟悉它們的設計。這一事實激勵這些公司堅持與臺積電合作,因爲完成他們的訂單是一項複雜的技術任務,涉及使用價值3.8 億美元的高端 EUV 光刻機。新貴不能一時興起就進入這個行業,而老牌競爭對手缺乏臺積電龐大的製造能力(臺積電的產能爲每年1600 萬片晶圓,而英特爾的產能僅爲250 萬片)。

結論

如果臺積電能夠繼續保持目前的增長速度,那麼其股票現在就值得持有。它只需達到每 ADR 季度收益 2 美元,其價值就會超過其交易價格。要達到這一水平需要付出一些努力,但考慮到其競爭優勢,臺積電最終可能會實現這一目標。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐